決算書の見方を分かりやすく解説(初心者向け)

公開日:2019年11月28日

最終更新日:2024年03月06日

この記事のポイント

- 決算書とは、企業が利害関係者に対して一定期間の経営成績や財務状態等を明らかにするために作成される書類のこと。

- なかでもまずは抑えておきたいのが損益計算書と貸借対照表である。

- 貸借対照表と損益計算書から、収益性や生産性、成長性について分析することができる。

「決算書が読める」ことは、今やビジネスマンにとっては常識とまで言われています。

決算書から経営分析ができるようになれば、自社だけでなく取引先や競合先、株の投資をする会社の実態まで把握することができるようになり、今後ビジネスを行ううえで役立つと間違いなしです。

決算書とは、正式名称を「財務諸表」といい、主に以下の5つがあり、なかでもまずは抑えておきたいのが損益計算書と貸借対照表です。

|

・貸借対照表:会社の財政状況をあらわす ・損益計算書:会社の経営成績をあらわす ・キャッシュフロー計算書:キャッシュの流れがわかる ・株主資本等変動計算書:株主資本の変動が分かる ・個別注記表:重要な注記があるか確認する |

決算書の豆知識

決算書は、簡単に言うと「会社の成績表」です。

その会社が1年を通して何を行い、どれだけの成果を上げ、現在どのような状況にあるのかを示しています。

なかでもまず理解したいのが、貸借対照表と損益計算書です。

貸借対照表は、これまでの活動の蓄積を示します。左側(資産の部)はお金の使い方、右側(負債の部+純資産の部)はそのお金をどのように集めたのかが示されており、さらに1年以内に現金化される資産や1年以内に返済しなければならないお金なども示されています。

損益計算書は、収益(売上)からさまざまな費用を引いたあとで、最終的にどれだけの利益が出たのかを示します。つまり、売上から利益までの道すじが段階を追って示されているので、どの費用が利益を減らしているのか、どうすれば改善することができるのかを把握することができます。

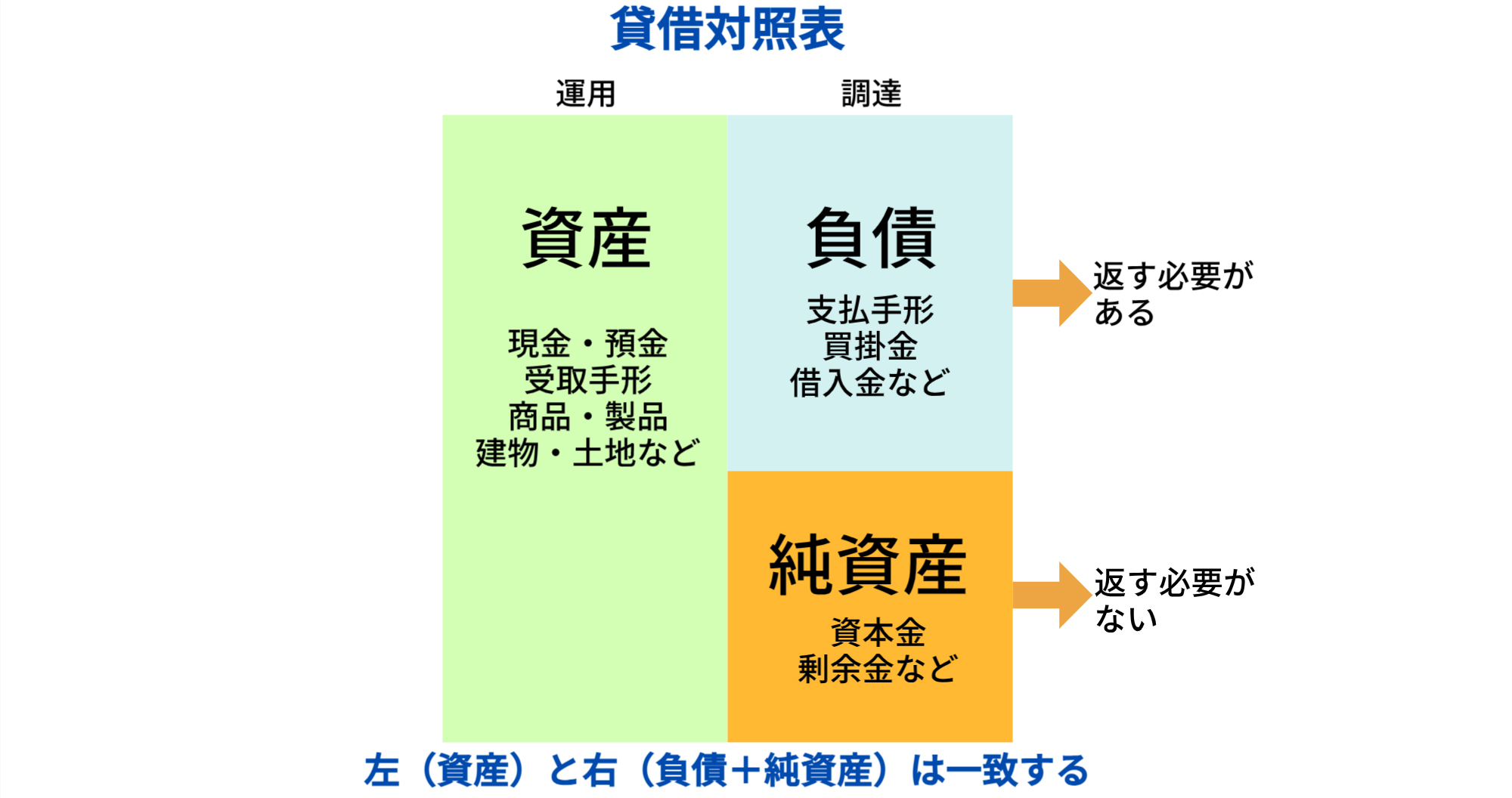

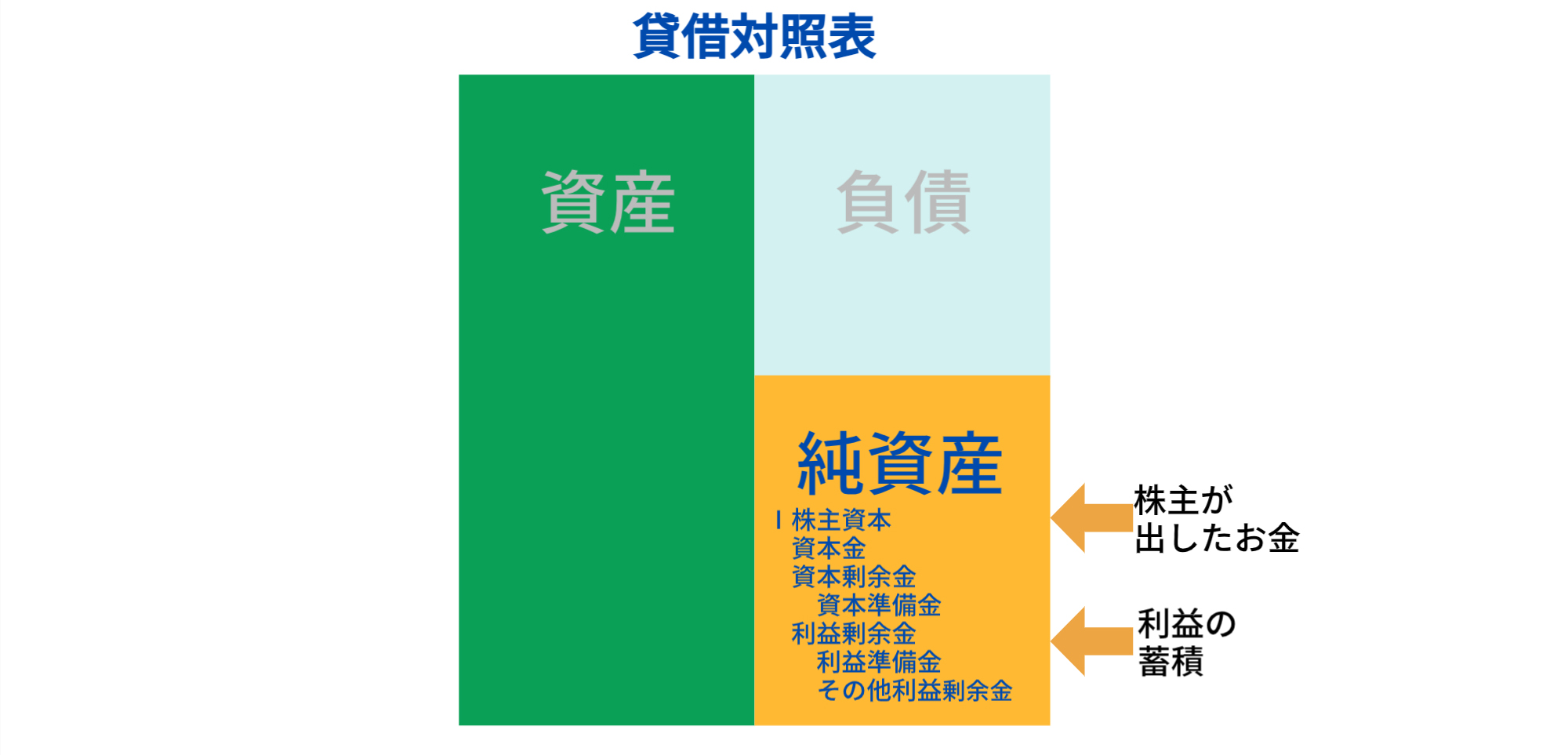

貸借対照表の見方

貸借対照表とは、一般的に「資産」「負債」「純資産」の3つが左右に分かれた形をしています。「資産=負債+純資産」となるので、左右がバランスしているシート(Balance sheet、略してB/S)と呼ばれます。

|

左側の「資産」は、会社の運用形態をあらわしていて、現金や売り物の商品、土地・建物などが区分されます。そしてその資産を得るためには必ず元手(資本)がかかっているはずです。その元手がどこからきたものなのかをあらわしているのが右側の「負債」「純資産」です。

銀行からの借入である場合には「負債」、会社自身のお金(資本金など)である場合には「純資産」に分けられます。

「純資産」には、資本金や利益剰余金(会社が過去生み出した利益を積み立てたお金)などが区分されます。

つまり、返さなくてもよい自分の元手を意味していることになります。

これに対して「負債」には、借入金や買掛金など、いずれは返さなくてはならないものが区分されます。

このことから、純資産を「自己資本」、負債を「他人資本」と呼ばれます。

純資産は自己資本で返さなくてもいいお金ですから、純資産が大きいほど会社は安定しているといえます。逆に純資産がマイナスになっているのは「債務超過」の状態であるということを意味します。

もし今年の売上がたまたま多くて黒字になっても、純資産がマイナスだと当面の資金繰りは厳しいという見方をすることができます。

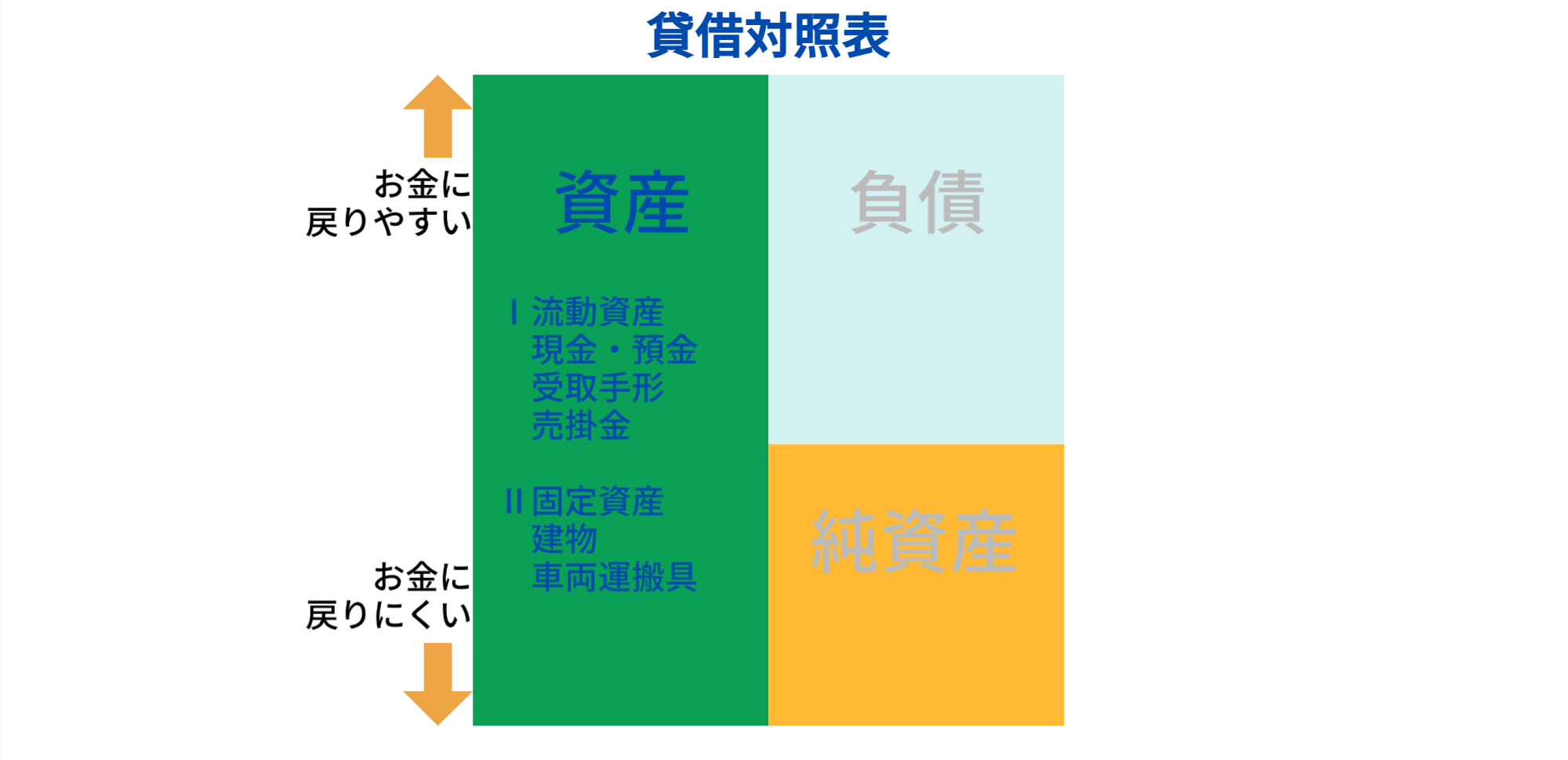

(1)貸借対照表①「資産の部」

貸借対照表のそれぞれの部を細かく見ていきましょう。まずは「資産の部」です

|

「資産の部」では、会社を運用形態つまり「資金の使いみち」を一覧にしたものです。現金・預金、約束手形、売掛金、建物、機械装置、工具器具備品などが区分されます。

資産の部は「流動資産」と「固定資産」に区分されますが、この流動資産と固定資産は「1年以内に現金化できるかどうか」で区分され、1年以内に現金化されるものは流動資産、1年以上かかるものが固定資産に区分されます。

また、流動性が高いものが上位に表示されています。

現金や預金、売掛金は「流動資産」、建物や機械装置、器具備品などは「固定資産」に区分されます。

流動資産のなかでももっとも流動性が高いのは現金や預金、売掛金で、固定資産として代表的なのは機械などです。機械などの生産手段は、それ自体を売ってお金に換えるという性質ではなく、長く持ち続けることによって会社の事業活動に役立てるという視点で見ていきます。

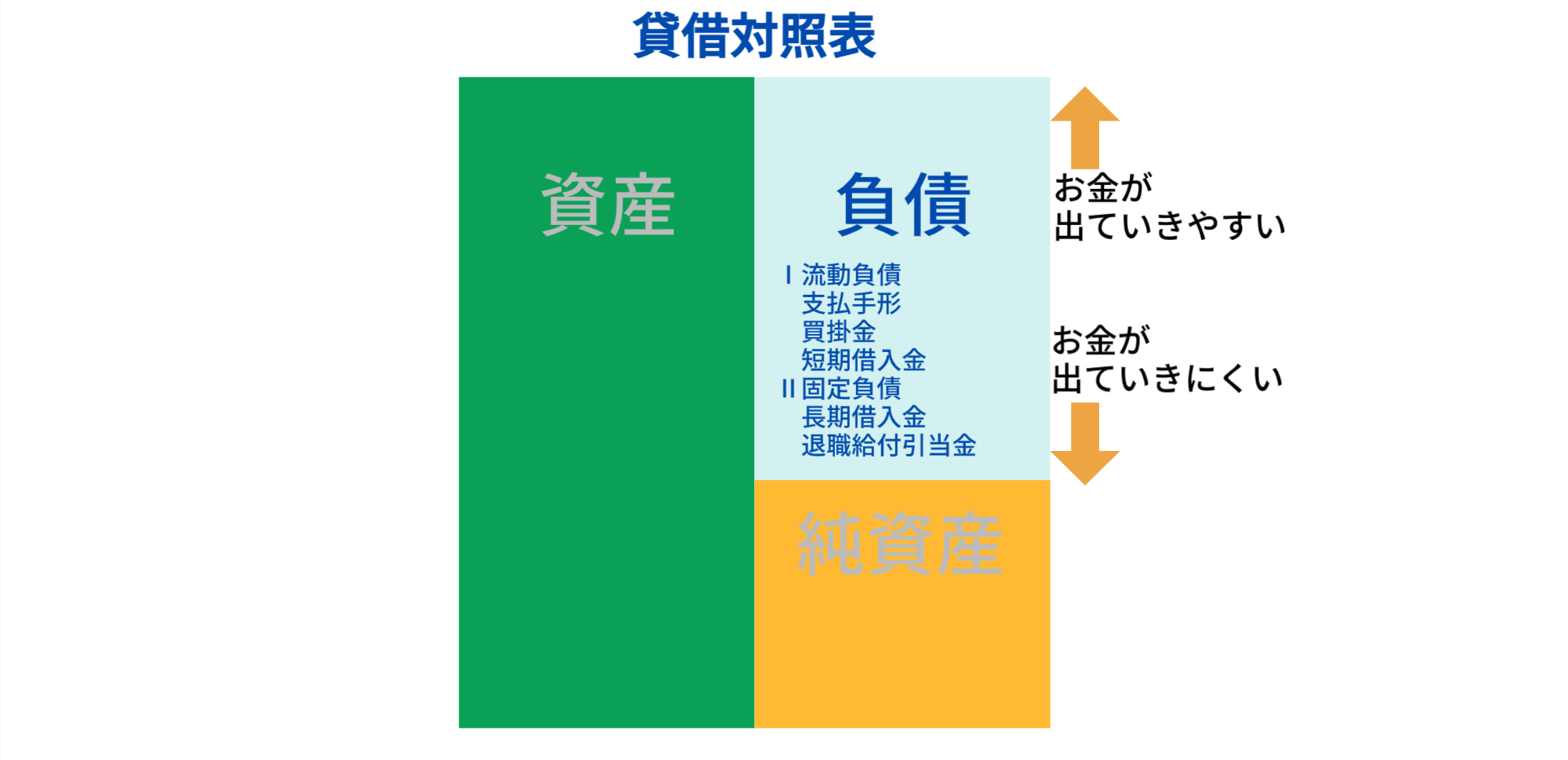

(2)貸借対照表②「負債の部」

負債も資産と同じように「流動」と「固定」に区分されます。

|

負債の部は、「お金が出ていきやすいかどうか」で流動と固定に区分されます。

流動負債には、短期で支払いが必要な項目が入ります。たとえば、取引業者などへの買掛金や未払金、1年以内に返済しなければならない短期借入金などは流動負債に区分されます。

一方、固定負債には返済が1年より先になる長期借入金などが該当し、当面はお金の支払が必要のない項目が含まれます。

(3)貸借対照表③「純資産の部」

純資産の部には、主に返さなくてもよい自分のお金が並んでいます。

|

株主資本は、株主が出資した金額の合計である「資本金」と「資本剰余金」などで、もう1つは会社ができてから決算までに稼いだ利益を蓄積した「利益剰余金」です。

資本金として表示される金額は、あくまで元手をあらわしているだけで、それだけの金額がまだ会社にあるとは限りませんし、資本金の大小が会社の規模をあらわしているわけでもありません。

一方、利益剰余金は、過去の利益の蓄積で株主の取り分をあらわします。とは言っても、稼いだ利益をすべて配当する必要はありません。使わなかった分は「繰越利益剰余金」という形で表示されます。

|

資本金:株主から集めたお金のうち、会社が資本金とした部分 資本剰余金:株主から集めたお金のうち、資本金に繰り入れられなかった部分 利益剰余金:会社が設立されてから、現在までに蓄積された儲けの合計額 |

(4)貸借対照表の注目ポイント

貸借対照表をチェックする時には、推理力が大切です。

単純に純資産が多ければそれで安定というわけではなく、それぞれの項目をチェックしていく必要があります。

|

①売掛金と買掛金を比較する もし売掛金が買掛金と比較して異常に多ければ、不良債権や仕入条件の悪さなどが予想されるので、資金繰りが厳しいかもしれません。 ②棚卸資産と買掛金を比較する ③仮払金の残高を見る |

このように貸借対照表は、細かい項目を比較しながら推理力を働かせて読み込むことが大切となります。

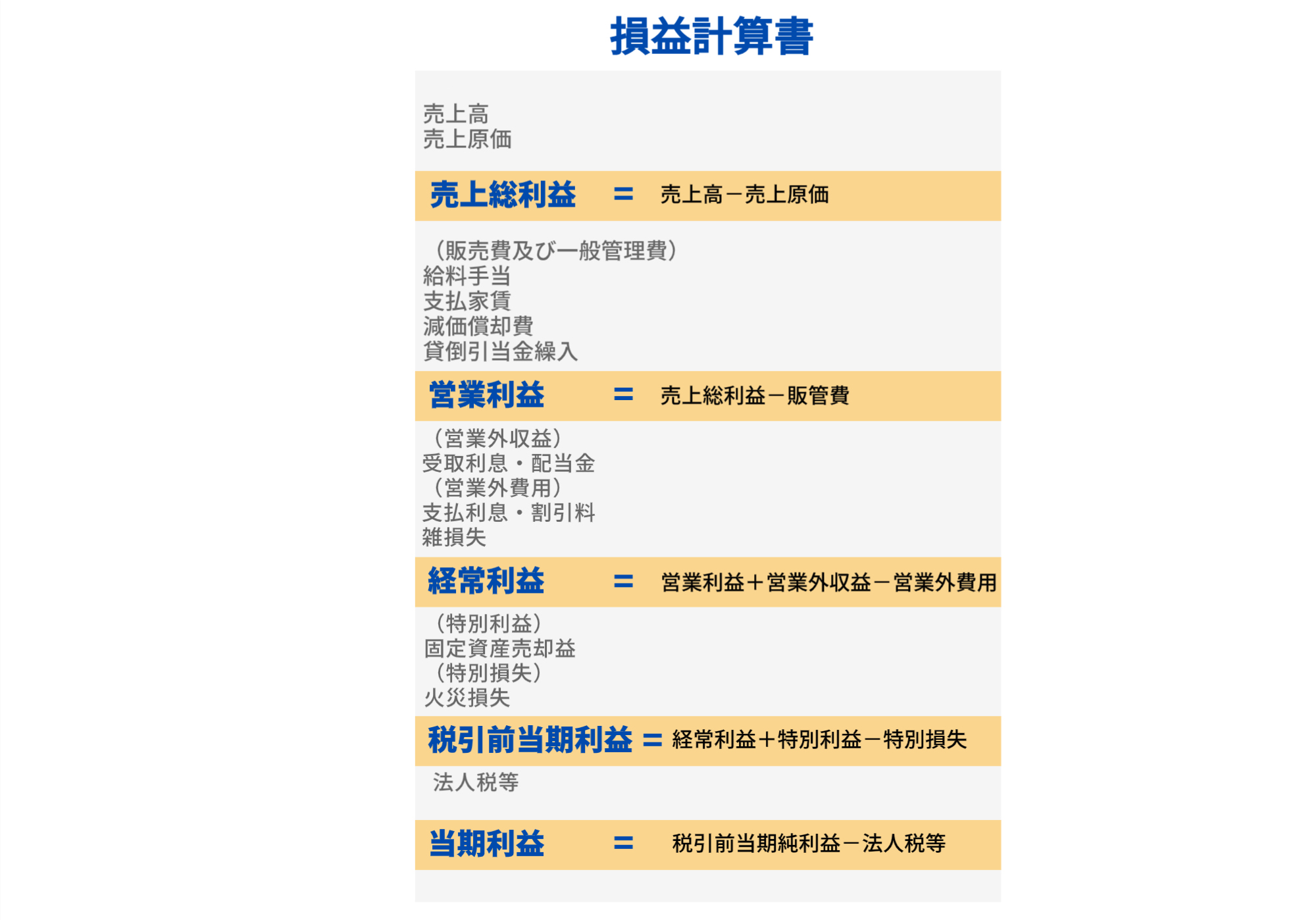

損益計算書の見方

損益計算書とは、会社の1年間の経営成績をあらわしたもので、5つの利益に分かれています。会社の利益と損失が分かるため「Profit & Loss statement(略してP/L)」と呼ばれます。

なぜ5つの利益に分けて表示しているかというと、会社の業績を段階的にあらわすためです。つまり、一定の期間に会社が生み出した収益から、それを確保するために要した費用・損失を差し引いて、期間損益を表示しているのです。

したがって、損益計算書はこの5つの利益を分解して、「どうやって利益を出したのか」を読み取っていくことが必要です。

|

(1)損益計算書①「売上総利益」

売上高は一番上に表示され、次に売上に直接かかった費用である原価(売上原価)が表示されます。売上総利益は、売上高から売上原価を差し引いた1年間の粗利益です。

| 売上総利益 = 売上高 - 売上原価 |

|---|

売上総利益をたくさん稼げるかはひとつの大きなポイントです。

商品を安く仕入れて高く売れば、売上総利益は増えますが、商品を安く売ってばかりだと、売上総利益は減ってしまうことになります。

また、売上総利益を見る場合には、前年度の損益計算書を比較してみましょう。

売上が増えている場合には、当然利益も増えていると考えるのが普通です。もし売上が増えているにも関わらず、利益が減っている場合にはその原因を十分検討する必要があります。

(2)損益計算書②「営業利益」

営業利益は「売上総利益」から「販売及び一般管理費(以下販管費)」を差し引いた利益です。

| 営業利益 = 売上総利益 - (販売費及び一般管理費) |

|---|

販売費には、給料手当、広告宣伝費、交際費などが該当し、管理費には水道光熱費や地代家賃などが該当します。これらをまとめて「販売費及び一般管理費(販管費)」と呼びます。

営業利益では、会社の本来の業務でどのくらい儲けたのかが分かります。

そこで、営業利益を見る時には、販管費の中身をじっくり検討する必要があります。もし売上が増えているのに利益が減っている場合には、販管費に異常があると予想されるためです。人件費が増えているのに利益が減っている場合には、人件費と営業経費に大きな変化があることがわかります。たとえば「営業マンを増やしてみたものの、増員した営業マンの給料を十分稼ぐまで至らなかった」…などのストーリーが見えてきます。

また、ここで注意が必要なのが、販管費は売上原価と違って、売上が減れば販管費も減るというわけではないことです。

たとえば、会社の家賃は売上が減少したからといって減らすことはできません。

したがって、販管費を見る場合には、会社を維持するためにかかる最低のコストはどれくらいかを読み取ることも大切です。

(3)損益計算書③「経常利益」

経常利益は、「営業利益に営業外損益を加減して出されたもの」で計算されます。

| 経常利益 = 営業利益 + 営業外収益 - 営業外費用 |

|---|

会社は資金に余裕があれば、その資金を運用して収益を生み出そうとします。逆に資金が不足していれば銀行から借入を行って資金繰りを行います。つまり、資金管理をきちんと行っている会社こそ、うまく経営をできているといえるのです。

会社の経常的な活動による利益をあらわすもので、5つの利益のなかでも特に重視される利益で、「ケイツネ」と呼ばれたりします。

したがって、経常利益に異常がある場合には、営業利益が営業外損益のどちらかに異常があるということになります。特に営業外費用である支払利息は注意する必要があります。

このような金融コストは、会社の財務体質と密接に関連し、バランスがくずれると経営に大きな影響をもたらします。

したがって、損益計算書の経常利益に異常がある場合には、貸借対照表で資金バランスを見ることも大切となります。

いずれにせよ、経常利益の段階で不本意な成績になってしまっている会社は、根本的に経営構造の改革が必要な会社といえるでしょう。

(4)損益計算書④「税引前当期純利益」

税引前当期純利益は、法人税の元となる利益で、経常利益に特別損益を加減して出されたものです。経常利益に、臨時的に発生した特別損益をプラスマイナスして計算します。

| 税引前当期純利益 = 経常利益 + 特別利益 - 特別損失 |

|---|

特別損益とは、手持ちの土地などを売って利益を出したなど、臨時的な事情を反映したものです。当期純利益が黒字でも、手元の土地を売って利益を出しただけでは、いい会社とはいえません。

損益計算書ではこのような事情もあらわすことで、会社の業績をさまざまな角度から見ることができるようになっています。

(5)損益計算書⑤「当期純利益」

当期純利益は、損益計算書の最後の利益です。税引前当期利益から税金(法人税、住民税、事業税)を差し引いて計算します。

| 当期純利益 = 税引前当期純利益 - 法人税等 |

|---|

この利益が貸借対照表の純資産の部の利益剰余金に蓄積されることになります。

当期純利益が生み出された5つの利益を順番にみていくと、当期純利益が生み出された大まかなプロセスを把握することができます。

たとえば、当期純利益が同じ100の会社でも、売上高に差がある場合もありますし、単に手持ちの土地を売って利益が出ただけという場合もあります。

このように、損益計算書では、5つの利益を段階的に見ていくことが必要なのです。

(6)損益計算書の注目ポイント

損益計算書をチェックする際には、まず年次比較を行います。

それぞれの数字を比較するだけで会社の延びている点が落ちている点が分かります。

また、同業他社と比較すれば、自社の強み・弱みを見つけ出すことができます。

|

① 人件費は適切か 費用のメインは、何といっても人件費です。 人件費が会社の付加価値に対して、どのくらいの割合になるかを「労働分配率」といいます。労働分配率は、「人件費/売上総利益)×100」で計算します。 たとえば、売上総利益が274,000円で、人件費が140,000円の場合は、51.1%となります。 一般的にこの労働分配率が70~80%となると、経営は苦しくなると言われています(ただし、サービス業や運送業など、人間の労働力による仕事の割合が高い会社の場合には労働分配率も高くなる傾向がありますので、一概に「目安は○%だ」というのは難しくなります)。 この時には、売上総利益を上げるか人件費を下げることが必要になるということになります。 ② 地代・交際費は過大ではないか ③ 損益分岐点を考えよう |

経営分析をしてみよう

ここまでは、貸借対照表と損益計算書の見方について、ご紹介してきました。

そこで、ここからは、これらの決算書をつなげて、さらに経営分析する方法をご紹介します。

経営分析は、一般的に5つの視点から行うことができます。

|

(1)収益性:会社が儲かっているか (2)生産性:会社が効率よく運営されているか (3)安全性:会社が不況などの影響に対応できるか (4)成長性:会社は成長しているか (5)効率性:資金の使い方にムダはないか |

|---|

(1)儲かっているか(収益性分析)

会社が儲かっているかどうかは、会社を経営するうえで非常に重要な視点であることは言うまでもありません。この会社の利益を効率よく獲得できているかを分析するのが「収益性分析」です。

収益性分析を行うための指標はいくつかありますが、「ROA(総資本利益率)」「売上高総利益率」などがあります。

|

売上高総利益率 本業で稼ぐ力の源泉を見るためには、「売上高総利益率」という指標を使います。 売上高総利益率とは、損益計算書の売上高に対する売上総利益の比率です。

損益計算書で見ると、売上総利益は最初に求められる利益であり、以下のすべての利益の源泉となります。つまり、売上総利益が大きくならないと営業利益も大きくならないということになります。 売上高総利益率は高ければ高いほどよく、どんな業種でも20%は欲しいところです。 |

|

ROA(総資本利益率) 会社の総資本を使ってどれだけの収益を上げたかを見るためには、ROAという指標を使います。ROA(Return On Assets)は、直訳すると「資産に対する利益」で、総資本に対する営業利益の比率をあらわします。

ROAの数字も高ければ高いほどよく、目標値は5%、10%以上であれば優良な会社ということができます。 |

(2)効率よく運営されているか(生産性分析)

生産性とは、ヒト・モノ・カネが有効に利用されているかを見る指標です。

投入されたヒト・モノ・カネに対して成果がどれくらい出ているかを見ることになります。ヒトの生産性を見るなら、「1人当たりの売上高」を見ると分かりやすくなります。

| 1人当たりの売上高 = 売上高従業員数 |

|---|

もっとも、1人当たりの売上高が大きくでも1人あたりの費用が同じくらい大きかったら、生産性が高いとはいえません。したがって、その場合には、「1人当たりの売上総利益」や「1人当たりの経常利益」で生産性を見ることもできます。

「1人当たりの売上高」が増えていても、1人当たりの「売上総利益」が延びていなかったら、原価が上昇しているかどうかを見ることが大切です。

(3)つぶれないか(安全性分析)

安全性とは、会社の長期の支払い能力と短期の支払い能力をチェックするもので要は「信用分析」のことです。

ただ、ひとくちに安全性分析といっても、さまざまな側面から安全性を見ることが必要になります。

自己資本比率では、十分な自己資本を見っているのかが分かります。流動比率では、短期に現金化される資産がどれくらいあるかが分かります。

|

自己資本比率 自己資本比率は、貸借対照表から読み取ることができます。

自己資本比率が低ければ、借入金をはじめとした負債が多いということになりますので、改善するためには運転資金を圧縮したり増資したりして株主資本を増強させるなどの対策が必要となります。 |

|

流動比率 流動比率は、貸借対照表の流動資産を流動負債で割ることで求められます。

流動資産は短期に現金化される資産で、流動負債は短期に返済しなければならない負債です。つまり、流動比率を見ることによって、その会社にどれくらいの資金的な余裕があるのかが分かります。 |

(4)成長しているか(成長性分析)

一般的には、売上高の伸び=「成長」ですが、売上高の伸びだけで、成長性を判断することはできません。売上高の伸びは営業利益や経常利益などの利益との関係で見る必要があります。会社を成長しているかは、以下で紹介する3つの成長率を計算して、分析することが大切です。

|

①「売上高伸び率」を見る 売上高伸び率とは、会社の商品やサービスがどれだけ評価されたかを示します。 ユーザーに評価される商品・サービスを開発し、かつ販売力が優れている会社は売上高が伸びていくことになります。

②「営業利益伸び率」を見る

③「経常利益伸び率」を見る

|

(5)資金にムダはないか(効率性分析)

効率性とは、投下資本を活用して効率よく売り上げを上げているかを見る指標です。

総資本回転率を見ることで、投下資本と売上が効率よく行われているかを見ることができます。

| 総資本回転率 = 売上高(損益計算書)総資本(貸借対照表) |

|---|

総資本回転率は、「×回」という単位であらわされます。1回と2回では、2回の方が2倍早く回転したということで、総資産の2倍の売上を上げているということになります。

したがって、回転率は多ければ多いほどよく、回転率をアップさせるためには、商品構成を検討したり、不良在庫を処分したりといった対策を考える必要があります。

まとめ

以上、決算書の見方や、決算書をあわせて経営分析する方法についてご紹介しました。

ここでご紹介したことをもとにさらに経営分析を進めるためには、細かい項目の分析が必要となります。

「給料に対していくら売り上げればよいのか」「固定費となる家賃は過大ではないのか」「販管費の各費用の動きはどうなっているか」などを詳しく分析することで、経営の課題が明確になり、適切な対策を行うことができるようになります。

細かく経営分析を行い、事業を成長させたいと思う場合には、経営コンサルタントに力を入れている税理士に相談することがおすすめです。

決算書について相談する

freee税理士検索では数多くの事務所の中から決算書の見方や経営分析について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 決算書分析について相談できる税理士を検索 /

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、相談することができます。

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・損益計算書とは?見方やポイントをまとめて解説

- ・財務諸表分析の方法・指標をわかりやすく

- ・負債比率とは|計算式・目安・業界平均

- ・固定比率とは|計算式・業界平均値・分析の視点

- ・売上高経常利益率|計算式・業種別平均

- ・売上債権回転率とは|計算式は?目安は?

- ・粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

- ・棚卸資産回転率とは|計算式・業種別平均値を分かりやすく解説!

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高営業利益率とは|計算式から見る売上高総利益率との違い

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・自己資本比率|会社経営の「安全性」をあらわす指標

- ・労働分配率の計算方法と目安