会社を経営するうえで知っておくべき知識

公開日:2019年06月04日

最終更新日:2023年10月17日

目次

この記事のポイント

- 会社を設立する場合には、さまざまな手続きが必要となる。

- 会社を経営するうえで、かならず必要となるのは経理作業である。

- その他、資金調達や人を雇用する時の手続きも知っておく必要がある。

「会社を設立し経営」するためには、会社設立手続きを行い、営業活動を行うだけでは足りません。

設立後に必要な手続きも多々ありますし、経理などの実務面での準備も必要です。

また、社会保険関係の手続きや税務署への届出など、さまざまな分野にわたってやるべきことがいくつもあります。

しかし起業したての会社では、すべての作業を社長ひとりで行わなければならないというケースも多く、「何から手をつければよいのか分からない」という場合も多いのではないでしょうか。

そこでこの記事では、会社を設立するうえで必要最低限知っておきたい基礎知識をご紹介します。

会社設立後に必要な書類と手続き

会社を設立するためには、定款を作成して認証を受け、登記申請を行う必要があります。会社は法務局に登記をすることで、はじめて「法人」と認められ、会社名義で契約を締結したり、銀行に口座開設ができたりするようになります。

▶ 法人設立の10ステップ|設立費用・登記の方法・必要書類ほか

登記が完了すれば会社の設立手続きが終了しますが、設立後にも税務署や年金事務所などに届出を提出しなければなりません。なかでも青色申告届出書は3カ月以内に提出しないと、その年の青色申告ができなくなってしまい、税金が高くなるので注意が必要です。

(1)役所への届出

会社設立が終わったら、税務署などにいくつかの届出を提出しなければなりません。

| 税務署に申請する届出 |

|

・法人設立届出書 会社設立から2カ月以内に届け出ます。 定款のコピー、株主名簿、設立時の貸借対照表などを添付します。 参照:国税庁「内国普通法人等の設立の届出」 |

|

・青色申告の承認申請書 会社が青色申告で法人税を納めるための申請書類です。 会社設立から3カ月を経過した日か、最初の事業年度末尾のうち、いずれか早い日の前日までに届け出ます。 参照:国税庁「青色申告書の承認の申請」 |

|

・給与支払事務所等の開設届出書 会社設立から1カ月以内に届け出ます。 社長1人の場合も「自分」に給与を払うために必要です。 参照:国税庁「給与支払事務所等の開設・移転・廃止の届出」 |

|

・源泉所得税の納期の特例の承認に関する申請書 給与を支払う従業員が常時10人未満の小規模な会社の場合、従業員から源泉所得税を天引きして毎月納付しなければならない手続きを半年に1回まとめて納付できる特例が認められています。「源泉所得税の納期の特例の承認に関する申請書」とは、この特例を承認してもらうために必要な申請書です。 提出期限はとくにありませんが、特例が適用されるのは申請した月の翌月です。 |

|

・棚卸資産の評価法の届出書(任意) 棚卸資産についてどの評価方法を選択するのかを届け出る書類です。この届出を提出しない時には、自動的に「最終仕入原価法」が適用されます。「最終仕入原価法」は実務的にも1番簡単な方法ではありますが、どの評価方法を選択すべきかについては、税理士に相談するのがおすすめです。 |

|

・減価償却資産の償却方法の届出書(任意) 減価償却資産の計算方法としては、主に定額法と定率法があります。 この届出書を提出しなかった場合には、自動的に定率法となります。 定額法:毎年一定額を費用計上する方法 |

▶ 減価償却費とは|「そもそも減価償却って何?」から図入りで分かりやすく

| 都道府県税事務所・市町村の役所に提出する届出 |

|

・法人設立届出書 税務署に提出するものとほぼ同じです。 |

| 年金事務所 |

|

年金事務所で社会保険加入手続きをします。 社会保険とは、健康保険、介護保険、厚生年金のことです。 ・健康保険・厚生年金保険新規適用届 |

| 労働基準監督署・ハローワーク |

|

従業員を雇用したら、労働保険に加入しなければなりません。 労災保険は、労働基準監督署、雇用保険は、ハローワークで手続きを行います。 |

(2)銀行で口座開設

銀行は、口座開設を申し込めばどこでもすぐに口座を開けるわけではなく、通常は1~2週間ほどかかります。法人は個人とは違い、口座開設が意外と大変で、審査の結果断られることもあります。早めに手続きを行いましょう。

複数口座を持つのであれば、都市銀行や地方銀行、借り入れ用に信用組合・信用金庫に口座開設するとよいでしょう。

会社を経営するうえで必ず必要な経理作業

会社を経営するうえで、必ず必要になるのが経理作業です。

日々の経理事務をきちんとこなしておけば、決算期も特に大変なことはありません。

(1)そもそも経理作業って?

会社を経営するということは「お金を回すこと」です。

そしてお金を回すためには、単に売上を上げることだけを考えていては足りません。

効率的にお金が入ってくるしくみをつくり、そのお金をどのように使ってどのように増やすかを考えていく必要があります。そしてそのためにかならず必要となるのが、経理作業です。

経理作業は大きく、①日次業務②月次業務③年次業務に分けることができます。

|

①日次業務 現金・預金の入出金管理や領収書などをもとにした帳簿への入力業務を行います。 ②月次業務 ③年次業務 |

(2)決算って何をする?

先にご紹介した年次業務のうち、もっとも大切なのが「決算」です。

決算とは、1年間の収入と支出を計算し、利益や損失を計算することです。この結果をもとに税金の申告書を作成し、納税を行います。

提出日は、原則として決算日から2カ月です。

提出先は、①税務署、②道府県税事務所、③市町村です。

|

①税務署 法人税、地方税、消費税の申告書を提出 ②道府県税事務所 ③市町村 |

(3)決算書で何が分かる?

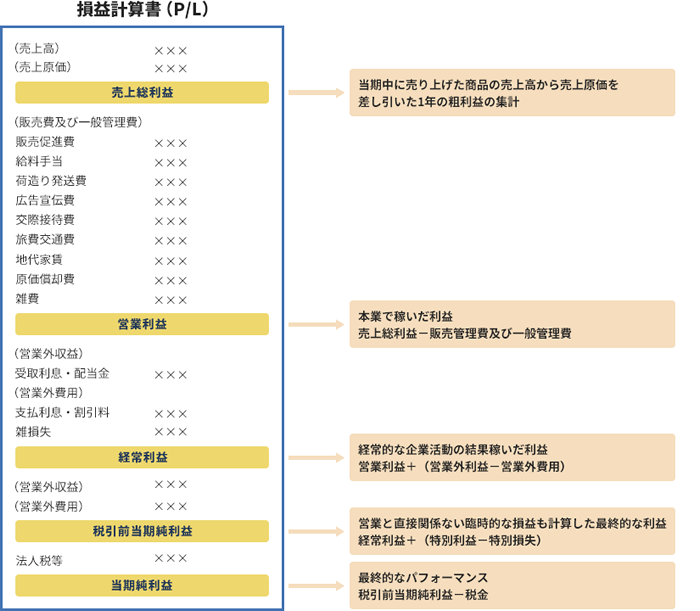

決算書とは、日々の取引を最終的にまとめた書類です。

主な決算書には、①損益計算書と②貸借対照表があります。

|

①損益計算書 会社が儲かったかどうかが分かる書類です。

売上、その仕入原価、販売するためにかかった費用の掲載、そして最終的にいくら儲かったのかという経営成績が分かります。

|

|

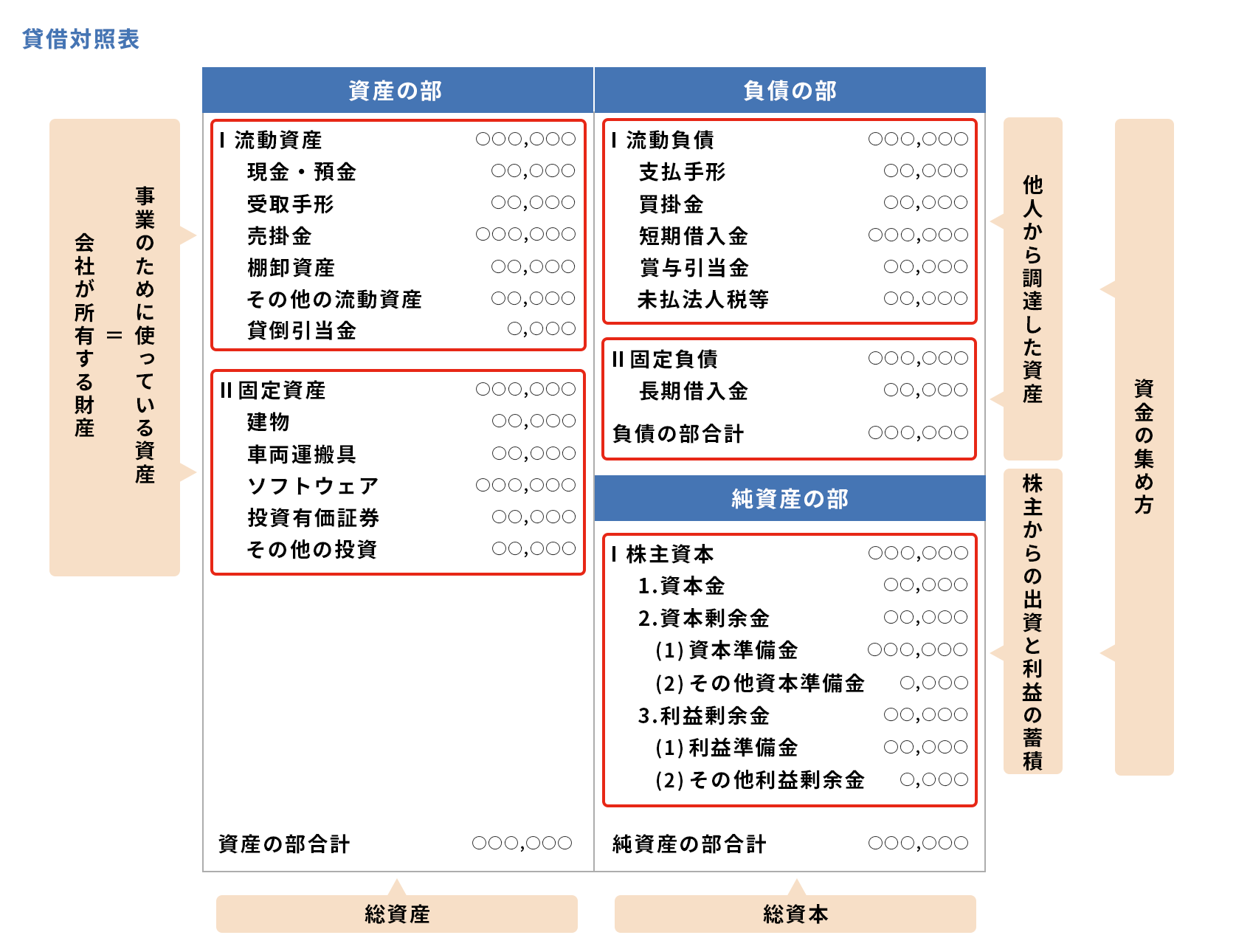

②貸借対照表 会社の財産や負債の額が分かる書類です。

会社が持っているお金や建物、美本などの財産の金額や借金が書かれています。たとえ売上が上がっていても土地や建物の資産がたくさんあっても、それを上回る借金があれば、その会社の状態は安定しているとは言えません。 |

(4)会計ソフトを選ぼう

もともと簿記の知識を持っている人でなければ、会計ソフトを使わず経理作業を行ったり、決算書を作成したりするのは大変難しいものです。

しかし「クラウド会計ソフト freee会計」なら、簿記の知識がなくてもすぐに利用を開始し経理作業を行うことができます。「自動で経理」の機能を活用し、金融機関等と連携させれば、明細が自動で仕訳に反映されるので、日々の経理作業を自動化することもできます。

▶ クラウド会計ソフトって何?クラウドだからこそのメリットとは

(5)税理士の選び方

「freee会計」を導入すれば、会計データをリアルタイムで税理士と共有することができるようになります。

税理士と経理担当者と同時に同じ会計データを見ながら、電話で打ち合わせをすることもできます。そして問題点があれば、すぐに指摘してもらうことができます。

さらに、税理士に仕訳をチェックしてもらい経営状況を把握してもらえば、状況に応じた適切な節税対策を提案してもらうことができますし、年次の決算業務もスムーズに行うことができるというメリットもあります。

したがって、税理士を選ぶ際には、クラウド会計に精通した税理士を選ぶことをおすすめします。

▶ 「クラウド会計ソフト freee会計」を使いこなせる税理士を探す

人を雇うようになったら

従業員を雇用することになったら、さまざまな手続きを行う必要があります。これらの手続きを怠ると、後にトラブルになる可能性もあるので、もれなく行なうようにしましょう。

(1)雇用の際に必要な手続き

採用が決まったら、雇用契約書(労働契約書)を交わします。

労働時間、賃金、休日などの労働条件を書面にして明示しなければなりません。

雇用契約書(労働契約書)に必ず明示しなければならない事項は次の5つです。

①労働契約の期間に関する事項 ②就業の場所、従事する業務の内容 ③始業および就業の時刻、所定労働時間を超える労働の有無(残業)、休憩時間、休暇、交代制など ④賃金の決定、計算方法、支払方法、賃金の締め切りおよび昇給に関する事項 ⑤退職に関する事項(解雇事由も含む) |

(2)社会保険、雇用保険の加入基準

人を雇用したら、雇用保険、社会保険、労災保険などの手続きが必要です。

|

①雇用保険 従業員を雇用したら、「雇用保険」に加入させなければなりません。 加入対象者は、法律で適用除外とされる従業員を除いたすべての従業員で、パート従業員も適用要件を満たすと加入対象者です。 ②社会保険 ③労災保険 |

▶ 従業員が入社した時の労災・雇用・社会保険の手続きと必要書類

(3)就業規則を作成しよう

従業員が増えてきたら、就業規則を作成しましょう。

就業規則とは、簡単にいうと会社のルールブックのことで、従業員が常時10人以上の事業場の場合には、就業規則を作成して労働基準監督署に届け出る義務があります。

インターネットからダウンロードしてそのまま流用しているケースもありますが、これはおすすめできません。

なぜなら、インターネットに出ている就業規則は、労働者側に有利に作成されているもので、後々のトラブルになった時に不利になってしまいます。

社会保険労務士などの専門家に依頼して、作成してもらう方が安心です。

資金調達について知っておこう

会社を経営するうえでは、資金調達が必要になることがあります。

起業したばかりでは、銀行などの金融機関から融資を受けるのはまず難しいですが、その他にも資金調達の方法はいくつもあります。

(1)資金調達の方法

起業時に利用できる資金調達方法はいくつかありますが、まずは以下の3つを検討してみましょう。

|

①新創業融資 起業時の資金調達方法として、最もおすすめなのが、日本政策金融公庫の「新創業融資制度」です。 ②補助金・助成金 ③ベンチャー・キャピタル(VC) |

(2)融資審査でのチェックポイント

融資を受ける際や出資を受ける際に必要なのが、決算書や事業計画書、資金繰り表です。

|

①事業計画書 事業を始めたら、どのくらいの売上があって利益はどのくらい見込めるかといった会社の予定表です。 ②資金繰り表 これらの書類は、説得力のある内容にするために客観的に無理のない数字で表す必要があります。また、決算書と矛盾があると、それだけで融資を受けることは難しくなってしまいます。 |

まとめ

以上、会社を設立し経営するうえで、最低限知っておくべき知識についてご紹介しました。

会社を設立する際にはさまざまな届出が必要ですし、設立した後は、いかに事業を成長させるかが重要です。

そして、そのためには経営のパートナーとなってくれる存在が不可欠です。

とかく経営者は孤独になりがちで、気軽に何でも相談できるパートナーは、なかなか見つかるものではありません。

そんな時に活用したいのが、税理士や社会保険労務士などの専門家です。

税理士や社会保険労務士は、日々の経理作業や人を雇用した時の手続きだけでなく、経営上のさまざまな悩みを相談することができます。

事業をより成長させていくためにも、まずは、freee税理士検索で、税理士や社会保険労務士を検索して面談し、どのようなサポートを依頼することができるか、確認してみることをおすすめします。

会社の設立・経営について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、会社の設立手続きや会社経営に必要な経理作業について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修・関連記事

監修:「クラウド会計ソフト freee会計」

クラウド会計ソフトの「クラウド会計ソフト freee会計」が、税務や経理などで使えるお役立ち情報をご提供します。

「クラウド会計ソフト freee会計」は、毎日の経理作業を最小限で終わらせることができるクラウド型会計ソフトです。疑問点や不明点は、freee税理士検索で税理士を検索し、会社設立について相談することができます。

クラウド会計ソフト freee会計