財務諸表とは|財務三表を図入りで分かりやすく

公開日:2019年11月26日

最終更新日:2024年03月06日

目次

この記事のポイント

- 財務諸表とは、企業の一定期間の財政状態、経営成績、キャッシュ・フロー状況を報告するための書類。

- 財務諸表は、貸借対照表、損益計算書、キャッシュ・フロー計算書などで構成されている。

- 財務諸表は、単に「決算書」と呼ばれることもある。

一般的に「決算書」と呼ばれている書類は、実は正確な名称ではありません。

正確な名称は提出する目的によって異なり、会社法では計算書類と呼ばれ、金融商品取引法では財務諸表と呼ばれています。

財務諸表のなかでも、貸借対照表・損益計算書・キャッシュ・フロー計算書は特に「財務三表」と呼ばれます。

この記事では、財務三表を中心に、財務諸表の意味や目的、財務諸表から分かる会社の安全性や収益性などの経営分析の指標についてご紹介します。

財務諸表とは

財務諸表とは、企業の一定期間の財政状態、経営成績、キャッシュ・フローの状況を利害関係者に報告するための書類をいいます。一般的には決算書とも呼ばれていますが、金融商品取引法では財務諸表と呼ばれています。

財務諸表は、一般に公正妥当と認められる企業会計の基準に準拠して作成されなければならず、上場会社などは、財務諸表について公認会計士または監査法人の監査を受けなければならないとされています。

単一の会社について作成されたものを個別財務諸表(または財務諸表)、子会社などを含む企業集団について作成されたものを連結財務諸表と言います。

財務諸表の豆知識

財務諸表は、会社の1年間の活動記録であり、一定の会計ルールに基づいて経営の成果と財産の状況を数値で表したものです。主な財務諸表としては、貸借対照表、損益計算書、キャッシュ・フロー計算書があり、それぞれ役割と意味を持っています。

財務諸表は相互に関連し合っていますので、財務諸表の数値を組み合わせて分析することで、会社の収益性や生産性、安全性、成長性などの分析をすることができます。

財務諸表は、会社の過去の一定期間の経営成果をあらわすだけでなく、将来の経営上の課題や方向性を探るためのツールとしても活用することができるわけです。

財務諸表の分析は自分で行うこともできますが、経営コンサルに力を入れている税理士等に依頼することで、より細かく分析して課題を明確にし、改善するための具体策まで提案してもらうことができます。

(1)財務諸表と会社法の「計算書類」との違い

実は決算書は一般的な呼び方で、正確な名称は、提出する目的によって異なります。

会社法では「計算書類」と呼ばれ、金融商品取引法では「財務諸表」と呼ばれています。有価証券報告書を提出する会社(上場企業など)のみが作成するのが「財務諸表」、全て会社が作るのが「計算書類」です。

会社法は、一般投資家より株主と債権者の権利保護という側面が強い法律で、一方金融商品取引法は、広く一般投資家保護の側面が強い法律です。

計算書類と財務諸表は、表示上で多少の違いがありますが、内容は同じものです。

金融商品取引法の財務諸表は、以下の書類で構成され、財務諸表以外の定性的な企業情報を合わせて「有価証券報告書」として作成しています。

なお、キャッシュ・フロー計算書を作成する義務があるのは、有価証券報告書の提出義務がある会社(上場企業など)のみです。

|

貸借対照表 損益計算書 キャッシュ・フロー計算書 株主資本等変動計算書 附属明細表 |

なお、会社法の計算書類は、以下の書類で構成されています。

|

貸借対照表 損益計算書 株主資本等変動計算書 個別注記表 附属明細書 |

(2)財務諸表で何が分かる?

財務諸表には、それぞれに役割があります。

貸借対照表は、会社の持っているお金やモノの他、どのくらい借金があるのかなどが分かります。損益計算書は、会社が儲かっているか(黒字)、損しているか(赤字)が分かります。キャッシュ・フロー計算書は、会社にどのようにお金が入ってきて、何にお金を使っているのかが分かります。

「営業活動」は、企業の本業による活動を示すものですが、この営業活動の状況は損益計算書とキャッシュ・フロー計算書に示されます。

また、「資金調達」の状況は貸借対照表やキャッシュ・フロー計算書に記されます。そして、「投資活動」(会社のお金をどう使うか)については、貸借対照表とキャッシュ・フロー計算書に示されます。

つまり、財務諸表をみれば、会社の活動のすべてが分かるということになります。

財務諸表のうち重要な財務三表

財務諸表のうち「貸借対照表・損益計算書・キャッシュ・フロー計算書」については「有価証券報告書」と呼び、特に重要な書類であることから「財務三表」と呼ばれることもあります。

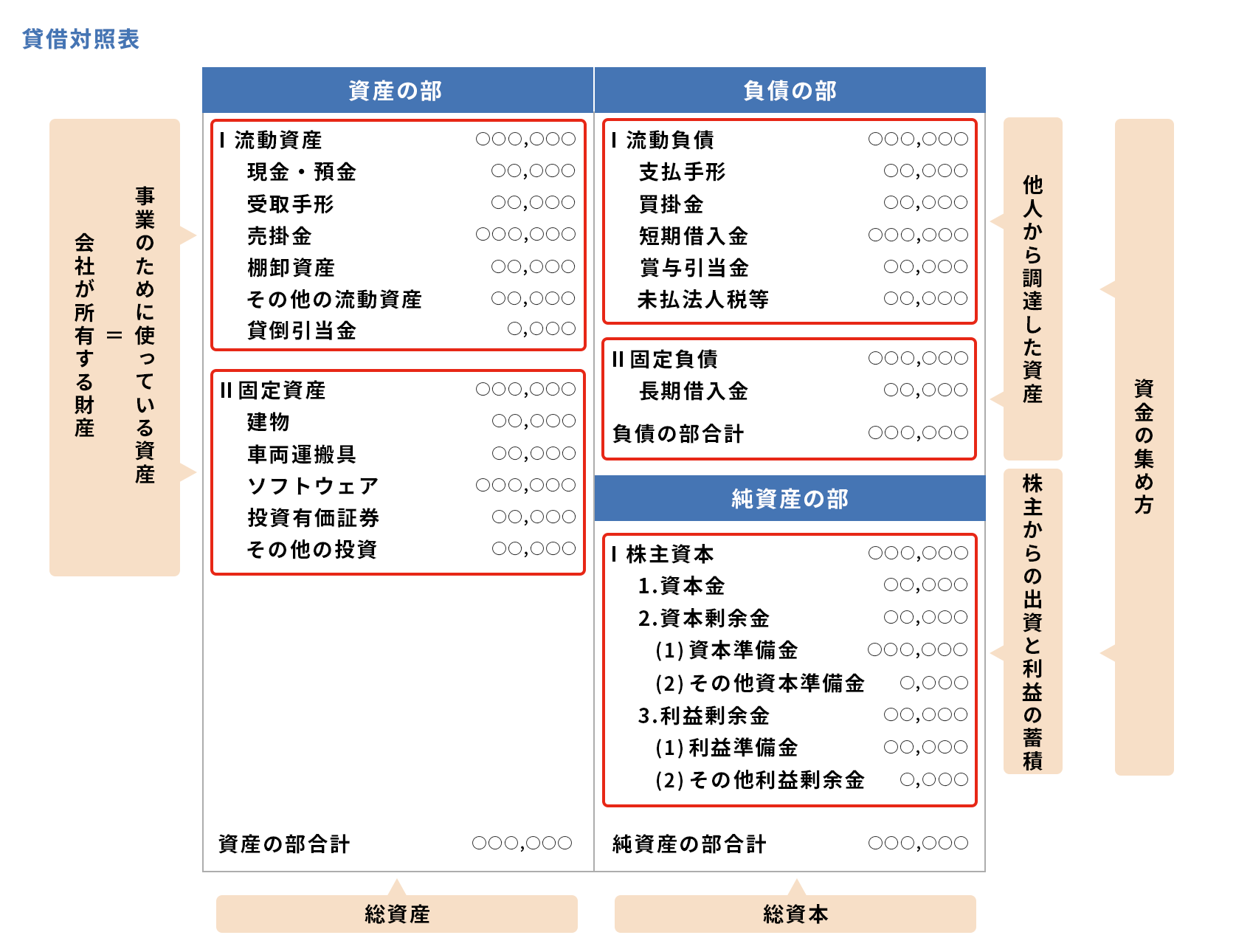

(1)貸借対照表

貸借対照表とは、会社の財政状態を表している書類です。

|

財政状態は、月末時点、決算日時点などの状態であらわされます。

貸借対照表は、大きく「資産の部」「負債の部」「純資産の部」の3つに区分されます。

「資産の部」は、会社の調達した資金の使途を表しています。

「負債の部」・「純資産の部」は、資金をどこから調達したのかを表しています。

これは、会社が運営する資金を金融機関など他人から調達した資金(負債)と、株式の発行によって調達した資金や獲得した利益(純資産)とに分けて表示しています。

つまり、調達してきたお金の分だけ何らかにお金を使うわけですが、どこからお金を調達してきたのかをあらわすのが「負債の部」「純資産の部」で、そのお金を何に使っているのかをあらわすのが「資産の部」ということになります。

「資産の部」の合計は、「負債の部」・「純資産の部」の合計と常に等しくなることから、「Balance sheet」を略して「B/S(ビーエス)」と呼ばれます。

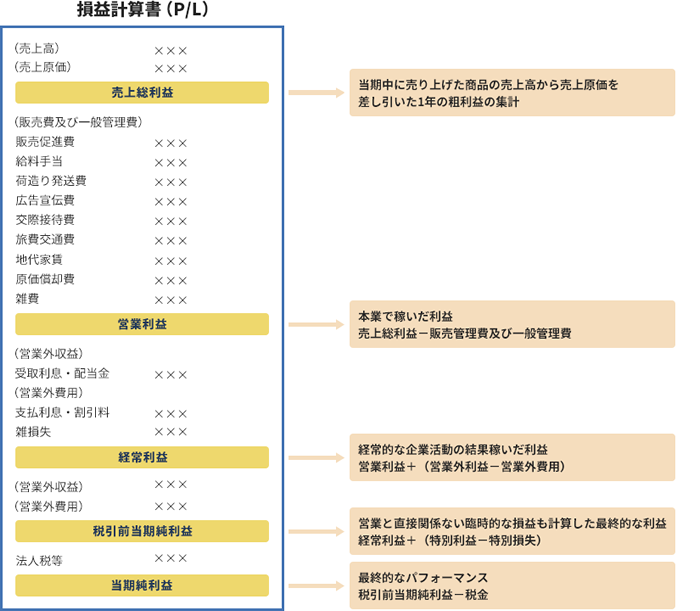

(2)損益計算書

損益計算書とは、会社が儲かっているかが分かる書類で、「Profit and loss statement」を略して「P/L(ピーエル)」と呼ばれます。

|

損益計算書は、身近な例で例えると家計簿やお小遣い帳のようなものです。

家計簿やお小遣い帳が毎月の給料から家賃や食費などを差し引き自由に使えるお金がいくらかを計算するのと同じように、会社も商品を仕入れて販売し、販売代金から会社の家賃や従業員の給与を支払い、残りを貯蓄や設備の購入に回します。

損益計算書は、このような内容が明らかにされる書類です。

売上のようにお金が入ってくる取引を「収益」といい、家賃や従業員の給料などお金を払う取引を費用といいます。収益から費用を差し引いたものが、利益です。

| 収益-費用=利益 |

|---|

収益から費用を差し引いたものが利益(儲け)になりますが、この儲けを損益計算書では5つの利益に分けて記載しています。

|

①売上純利益=売上高-売上原価 ②営業利益=売上総利益-販売費及び一般管理費 ③経常利益=営業利益+営業外収益-営業外費用 ④税引前当期純利益=経常利益+特別利益-特別損失 ⑤当期純利益=税引前当期純利益-法人税等 |

損益計算書では、5番目の利益である当期純利益を計算するために、利益から費用や税金を差し引いてそれぞれの利益を求めていきます。

このように収益や費用、利益を区分して表示することで、どのような収益がありどのような費用がどれだけかかり、結果としてどれだけ儲かったのかを記載し会社の経営状態を把握できるようになっています。

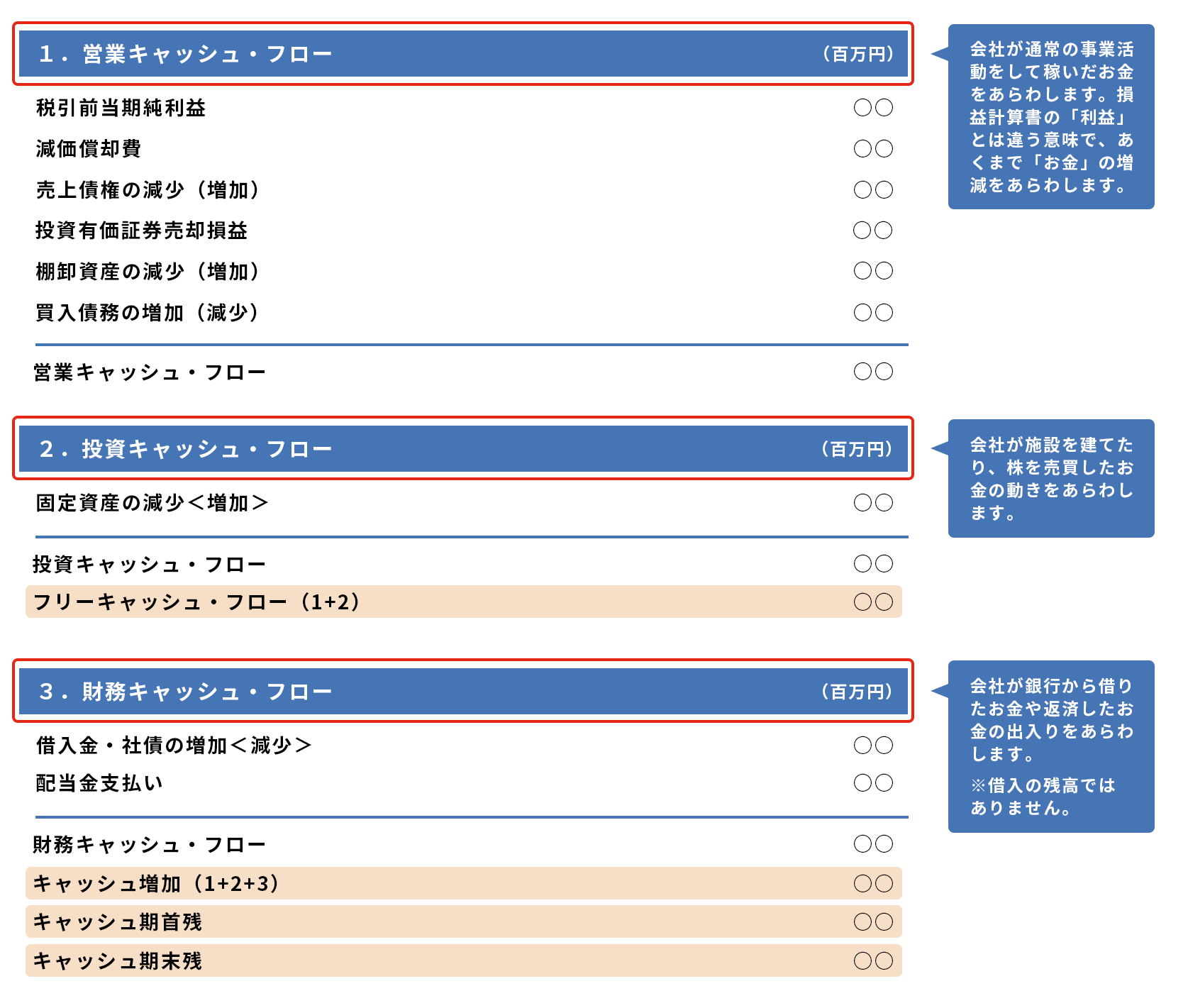

(3)キャッシュ・フロー計算書

キャッシュ・フロー計算書は、上場企業のみ作成提出が義務づけられている書類です。

「キャッシュ・フロー」とは、お金の流れのことで、キャッシュ・フロー計算書とは、会社の現金の増減を分析する書類のことです。「Cash flow statement」を略して「C/S(シーエス)」と呼ばれます。

|

キャッシュ・フロー計算書を見ることで、1年間の会社のお金の流れ、つまり、どのような理由でお金が入ってきて、どのような理由でお金が出て行ったのかを見ることができます。

貸借対照表でも、前期と比較することでどのくらいの現金が増えたのかは分かりますが、詳細で具体的な現金の増減を判別するためには、キャッシュ・フロー計算書を見る必要があります。

そこで、キャッシュ・フロー計算書で、その年度中のお金の動きとその増減理由を表示する必要があるのです。

キャッシュ・フロー計算書に表されるお金の増減理由は、大きく①営業活動、②投資活動、③財務活動の3つに分類されます。項目ごとにお金が増えた場合にはプラス、減った場合には、マイナス(▲)で表示されます。

|

①営業活動によるキャッシュフロー 本業である商売によって、実際に稼ぎ出したお金の増減です。 商品を売っていくらお金が入ってきたか、商品を購入していくらお金が出て行ったか、給料や家賃はどのくらいかかったのかといった項目が記載されます。 ②投資活動によるキャッシュフロー ③財務活動によるキャッシュフロー |

非上場の中小企業には、キャッシュ・フロー計算書の作成は義務づけられていませんが、手元資金の増減を知り自社の資金繰りを管理するためには、キャッシュ・フロー計算書は非常に有効です。

財務諸表の目的

財務諸表を読むと、「資金をどこから調達して何に使っているのか」という財政状態や、「売上高や儲けがどの程度出ているのか」という経営成績が分かります。

財政状態や経営成績を誰に何のために明らかにすべきなのかは、ケースによってさまざまです。

融資を受けたい時には金融機関、取引を開始する時には取引先に会社の経営内容を開示する目的などにも使用されます。

また、上場会社などは、インターネットで決算書を公表して、一般投資家に安心して株式を購入してもらうために情報を開示する手段としても使用されます。

つまり、財務諸表は、金融機関や取引先、株主などの会社の利害関係者に対して、会社の財政状態や経営成績を開示するという役割を持つ書類ということになります。

(1)株主が経営状態を知るため

株主とは、株式会社に資金を出した人で会社の所有者です。

会社の所有者である株主には、さまざまな権利があります。持っている株数に応じて会社の利益を配当としてもらう権利、会社が解散した時に残った財産を分配してもらう権利などです。

つまり、株主は出資だけして経営を任せっきりにしているわけではなく、自分の出した資金が利益を上げるのか、配当金はどのくらいもらえるのかについて、当然関心を持ちます。そして、このために財務諸表を開示し経営状態を報告してもらう必要があるのです。

(2)納税額が適正に計算されているかを税務当局が知るため

税務当局は、納税額について知る必要があります。

税金は、会社の財務諸表に記載されている利益をもとに計算しますので、その利益が適正に計算されているかを確認したいのです。具体的には、財務諸表の数値を前年度の数値と比較して異常値がないかなどをチェックします。

(3)一般投資家が投資先の会社を知るため

一般投資家も、自分の資金を使って株式を購入するのですから、投資先の会社の経営状態を表す財務諸表には強い関心を持ち、詳しい情報の開示を望んでいます。そして、その数値から投資先として有望な会社を選んでいます。

(4)債権者が経営状態を知るため

債権者とは、会社に融資をしている銀行などの金融機関です。

金融機関は、その貸したお金に無事に利息がついて回収することができるのかを気にします。なぜなら、会社が倒産してしまえば、貸したお金を回収できなくなってしまうからです。

したがって、常に会社の経営状態が安定しているのかを確認するために財務諸表の提出を求めてきます。

(5)従業員・取引先が会社の安全性や収益性等を確認するため

会社の従業員や取引先も、会社の経営がうまくいっているかどうか気になるものです。

業績が芳しくなければ、従業員は給与やボーナスのカットを心配しなければならなくなりますし、取引先は商品の売上代金を回収できなくなってしまいます。

そのために、財務諸表から財政状態や経営成績を知り、会社の安全性や収益性、成長性を確認することができます。

財務三表から分かること

財務諸表のうち中心となるのが、貸借対照表・損益計算書・キャッシュ・フロー計算書の「財務三表」です。

この財務三表の数値を組み合わせることで、会社の収益性や生産性、安全性、成長性などの分析を行うことができます。

(1)収益性分析

収益性分析とは、会社がどの程度儲ける力をもっているかを分析する方法です。

収益性が高ければ高いほど利益を生み出す力が強いということになりますので、投資家からお金を集めやすいというメリットもあります。

|

売上高営業利益率 売上高営業利益率は、収益性分析のなかで、もっともよく使われる指標で、売上高に対する営業利益の比率を見る指標です。

売上高営業利益率を見ることで、本業で効率よく稼げているかどうかを判断することができます。 |

|

売上高総利益率 売上高総利益率は、売上高に対する売上総利益の比率で、売上高営業利益率とともに企業の収益性をはかる指標として用いられます。

売上高総利益率は、「粗利率」とも呼ばれ、売上高総利益率が高いほど、企業やサービスそのものの競争力、製造効率などが高いと判断することができます。 |

|

総資本回転率 総資本回転率は、総資本に対する売上高の比率であり、会社の資源を有効に利用できているかを見る指標です。

総資本回転率が高いほど総資本が効率よく使用されていることを示します。ただし総資本回転率は、売上高の計上方法によって大きく異なることがありますので、注意が必要です。 なお、分子は1年間を通して獲得した売上高を用いて計算するので、原則として分母も1年間の平均的な総資本の金額を用いる必要があります。したがって、総資本回転率の分母には、一般的には期首の総資本と期末の総資本の平均値が用いられます。 |

(2)生産性分析

生産性とは、企業の生み出した付加価値を分析するための指標です。ヒト、モノ、カネ、情報といった経営資源が効率よく働いているかを判断することができます。

|

労働生産性 労働生産性とは、従業員が平均してどれだけ会社に貢献しているかを見る指標です。少ない人件費でより多くの利益を計上できる会社は「生産性が高い」つまり「人のエネルギーが効率よくつかわれている」ということになります。

付加価値とは、売上高から材料費や外注費を差し引いた金額です。 |

|

労働分配率 労働分配率とは、付加価値が労働者にどの程度配分されているのかを見る指標です。

労働分配率が高いと人件費が高い、つまり労働集約型と考えられ、逆に低いと人件費が低い、つまり資本集約型ということになります。 |

(3)安全性分析

安全性分析とは、簡単にいうと支払い能力のことです。

安全性は、貸借対照表の流動資産や流動負債、純資産などの比率から判断します。

|

流動比率 流動比率は、貸借対照表の流動資産を流動負債で割ったもので、会社の短期的な支払い能力を見る指標です。流動比率は、一般的には200%を超えていれば問題ないといわれています。

流動比率は、この「すぐに現金化できる資産(流動資産)」と「すぐに支払わなければならない資産(流動負債)」の割合を見る指標となります。当然「現金とすぐに現金化できる資産」の金額が、「すぐに支払わなければならない負債」より多い方がよいということになります。 |

|

当座比率 当座比率は、前述した流動比率と同じくその会社の支払い能力を見るための指標ですが、当座比率はさらに現金に近い資産のみで、すぐに支払わなければならない負債を判断します。 ちなみに当座資産とは、貸借対照表のなかの現金、預金、受取手形、売掛金、有価証券のことを指します。

流動比率より厳しく支払い能力を判断したい時に使う指標です。当座比率は、一般的に100%を超えれば支払い能力として問題ないといわれています。 |

|

自己資本比率 自己資本比率とは、会社として借金が多すぎないかを見る指標です。 純資産の金額が大きいほど、自己資本比率が高くなります。

自己資本比率が高いということは、多くの資金を借入金以外の方法で調達しているということですから、倒産しにくいということがいえます。一方、会社を経営するうえでは借金は必要不可欠ともいえます。したがって、自己資本比率はバランスが重要ということになります。 |

(4)成長性分析

成長性とは、これまで会社が成長してきているか、そしてこれからの成長していくことができるかどうかを見る分析方法です。

|

売上高伸び率 前期の損益計算書と比較して当期にどれだけ売上高が増加(減少)したのかを判断するための指標です。

売上高伸び率は、売上高が成長しているかを見ることができる指標ですが、売上高だけ伸びていても営業利益が延びていないのでは、販売費及び一般管理費などの費用を回収できていないことになります。そこで、「売上高総利益(当期)÷売上総利益(前期)×100」や、「営業利益(当期)÷営業利益(前期)×100」、「経常利益(当期)÷経常利益(前期)×100」などを計算して、バランスよく会社が成長しているのかを見ることが大切です。 |

|

売上高研究開発費率 売上高研究開発費率は、売上高に占める研究開発費の割合です。

売上高研究開発費率を、業界平均や過去の値と比較することで、その会社の今後の成長性を予想することができます。 |

財務諸表の豆知識

財務諸表は、会社の過去の成績を示すだけでなく、常に変化する経営環境にも耐えうるだけの体力・体質を持っているかという将来への指標を示しています。

たとえば、売上が増えたにも関わらず利益が減ってしまった理由を考える場合には、売上高に対する利益の比率を見ることで、その理由が明らかになります。

そして、さらに利益・費用を細かく分析することで、どこに問題があったのか・改善するためにはどのような対策を講じるべきかが分かります。

さらに進んで、同業他社の数値と比較することで、自社の課題がより明確になることもあります。

まとめ

以上、財務諸表の意味や目的、財務諸表のなかでも特に重要な「財務三表」である貸借対照表、損益計算書、キャッシュ・フロー計算書の意味、財務三表のさまざまな数値を使った経営分析の方法などについてご紹介しました。

財務諸表は、一般的に決算書と呼ばれますが、この決算書の知識は、投資家だけでなく、経理や財務担当者、中小企業の経営者にとって、大変重要です。

決算書を分析することで会社の状態を把握することができるようになり、さらに、資産は総額でいくらあるのか、売上高はどうだったか、利益が出ているのかなどを細かく知ることによって会社の状態を把握でき、債務の焦げ付きや倒産などのリスクにも迅速に対応することができるようになるからです。

決算書の読み方、それぞれの数値が意味する課題、さまざまな経営分析の指標について知りたい場合には、税理士などの専門家にレクチャーを受けることもできます。

財務諸表について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から財務諸表の意味や内容、財務諸表の分析について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 財務諸表について相談できる税理士を検索 /

この記事の監修:InnOpe合同会社

監修者

藤山 祥紀ふじやま よしのり

InnOpe合同会社 代表

幅広いスキルセットで、お客様のオペレーションの変革を全力でサポートします

財務諸表は、いわば会社の成績表であり、まずはそれぞれの書類の特徴を理解することが大切です。

現預金や借入残高の状況が知りたいのであれば貸借対照表、売上高と利益が知りたいのであれば損益計算書というように、知りたい情報がどの書類に記されているのかをまず理解します。

また、財務諸表を比較してみるというのも理解を深めるきっかけになります。たとえば自社の前年度との比較、競合他社との比較をすれば、売上対仕入の比率や費用の使い方など、業績を向上させるためのヒントが見つかることもあります。

そのうえで、財務諸表についてさまざまな指標を用いて分析すれば、「効率よく稼げているか」「売掛金をきちんと回収できているか」「短期的な支払い能力は問題ないか」など、会社の状況を把握できるようになります。

そして、さらに自社の損益・経営状況をタイムリーに把握するために有効なのが、バックオフィス業務のデジタル化です。クラウド会計やダッシュボードを活用すれば、作業時間を短縮できるだけでなく、ほしい情報を自由に抽出し、正しい意思決定を行うことが可能となります。

InnOpe合同会社は、システム構築コンサルティング経験を含めたITに関する知見、経営、バックオフィス業務、会計に関する知見を駆使し、企業活動全体を見渡したデジタル化をサポートしております。全国を対象にサービスを提供しておりますので、まずはお気軽にお問合せください。

- ・M&Aとは|M&Aの方法、種類、交渉から契約締結まで

- ・M&A|方法・成功させるポイント・売却価格をわかりやすく

- ・事業承継の方法|まず検討すべき3つの承継方法

- ・営業キャッシュ・フローとは|投資キャッシュ・フロー、財務キャッシュ・フローとの関係

- ・剰余金とは|資本剰余金や利益剰余金とはどう違う?

- ・営業外収益とは|勘定科目・特別利益との違い

- ・財務諸表とは|財務三表を図入りで分かりやすく

- ・粗利とは|粗利率・粗利伸び率の計算式を分かりやすく!

- ・自己資本の意味・他人資本との違いとは

- ・営業利益とは|売上総利益・経常利益との関係

- ・財務分析|4つの重要ポイントと16の財務指標

- ・経営指標のまとめ|経営指標の計算式一覧&業種別平均値

- ・減資とは|意味と必要な手続き、仕訳を分かりやすく

- ・売上債権回転期間とは|計算方法は?長い理由・短い理由は?

- ・のれんとは|償却方法・仕訳法

- ・M&Aを活用した事業承継の3つのメリットと3つのデメリット

- ・負債比率とは|計算式・目安・業界平均

- ・ERPとは?メリット・デメリットは?

- ・総資本回転率とは|計算方法・業種別平均値を分かりやすく解説!

- ・売上高経常利益率|計算式・業種別平均

- ・固定費と変動費の違いとは

- ・インタレスト・カバレッジ・レシオ|意味・計算式・目安

- ・当座比率|意味・計算方法・流動比率との違い(初心者向け)

- ・事業承継(M&A)の相談先まとめ

- ・事業承継でM&Aを活用するメリット・デメリット

- ・事業承継でM&Aを活用する方法と具体的な流れ

- ・事業承継の後継者を選定する際のポイント

- ・事業承継とは|意味・対策が必要な理由とは