個人事業主の節税対策を解説!税金を減らす17の方法

公開日:2019年06月01日

最終更新日:2024年02月13日

目次

- 個人事業主の節税対策

- (1)青色申告は必須

- (2)所得控除はフル活用する

- (3)税額控除はフル活用する

- (4)経費は最大化する

- (5)光熱費・家賃は按分で経費に

- (6)消費税や固定資産税は経費になる

- (7)短期前払費用の特例を活用する

- (8)少額減価償却資産の特例を活用する

- (9)中古資産の購入で節税する

- (10)設備投資の減税制度を活用する

- (11)ムダな在庫は少なくする

- (12)生命保険・個人年金等への加入

- (13)小規模企業共済に加入する

- (14)経営セーフティ共済に加入する

- (15)iDeCo(イデコ)に加入する

- (16)ふるさと納税を活用する

- (17)所得が増えたら会社設立で節税

- 個人と法人、どっちがおトク?「freeeの税額シミュレーション」

- まとめ

この記事のポイント

- 個人事業主が節税するためには、青色申告は必須。

- 個人事業主の税金は、必要経費の最大化で軽減できる。

- 個人事業主の節税のメインは、儲けに対する税金。

個人事業主の所得税は、1年間の利益を確定してから自分で納税額を計算し、税務署に確定申告をしなければなりません。

そして、その確定申告の内容をもとにして、住民税や事業税の金額が決まります。

これらの税金は、さまざまな節税対策を行うことで、大幅に税額を軽くすることができます。

適切な節税対策を行うか否かで、税額が10万~100万以上も変わることがありますので、活用できそうな対策はすべて行うようにしましょう。

個人事業主の節税の豆知識

個人事業主として事業をしていれば、毎年確定申告をすることになります。なかには「こんなに多くの税金を納めなければならないのか…」とため息をつく人もいると思いますが、適切に節税対策を行うことで、納税額に大きな差がつくことがあります。

しかし、節税ばかりに気をとられ過ぎて間違った節税方法を選択してしまうと、かえって損をしてしまう可能性もあります。賢く効果的に節税をするためには、「税金を支払った後に残るキャッシュを最大化する」という節税の本来の目的を見失わないことが大切です。

そして事業を成長させ、さらに手許に残るキャッシュを最大化させるために有効な節税対策は、事業の状況や個々の家族構成などによって異なりますので、まずは税理士に相談して節税アドバイスを受けることが一番の近道です。

税理士は税務のスペシャリストであり、確定申告の時だけ頼るという存在ではありません。税務署に提出する書類の作成やチェックは、税理士の仕事のほんの一部に過ぎません。節税のアドバイスはもちろん、税務調査で納税額を抑えるためのサポートもしてくれます。結果的に税理士がいることで資金繰りが改善されたというケースもたくさんあります。

個人事業主の節税対策

確定申告とは、1月1日から12月31日までの収入と支出の結果を、翌年の2月16日から3月15日の間に申告し、1年間の所得と税金を税務署に申告・納税する制度です。

個人事業主が払う主な税金は、所得税・事業税・住民税・消費税の4つです。

事業の内容によっては、他に登録免許税、固定資産税がかかることもあります。

所得税や消費税は、自分で確定申告を行なう必要がありますが、住民税と事業税は、確定申告をすれば、その情報をもとに各自治体で税額を計算してくれます。そして各自治体から郵送される納付書に基づいて納税を行います。

|

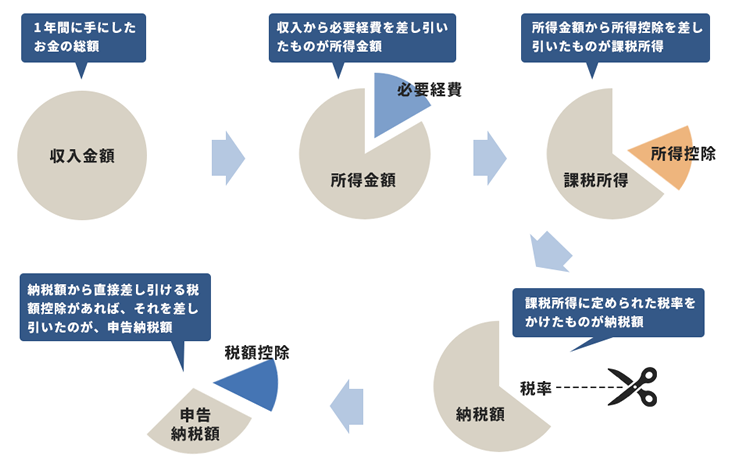

・所得税 その年の1年間の所得に対して課税される税金です。 個人事業主が所得税を納付するためには、確定申告を行なう必要があります。 1年間のすべての所得(収入-必要経費)から、各種の所得控除を差し引いた残りの額(課税所得金額)に、所定の税率を適用して税額を算出します。 所得税の税額は、所得が増えるほど納税額が増加する累進課税制が採用されています。 ・消費税 ・住民税 ・事業税 |

上記のうち、確定申告によって「儲け」に対して課される税金は、所得税・住民税・事業税の3つです。

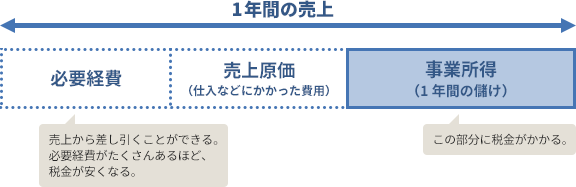

個人事業主の税金は、収入(売上高など)から必要経費を差し引いた金額が所得として課税されます。

所得税や住民税は、この所得の額をもとに計算されるので、所得を減らすことによって税額を安くすることができます。つまり、必要経費を多く計上し所得の額を減らせれば減らせるほど、それだけ納める税額を軽くすることができるというわけです。

|

(1)青色申告は必須

個人事業主の節税対策の第一歩が「青色申告の承認を受けること」です。

確定申告には、青色申告と白色申告があります。

青色申告とは、複式簿記による記帳を行い、損益計算書と貸借対照表といった決算書を作成する確定申告の方法で、白色申告より作成する書類が多くはなりますが、多くのメリットがたくさんあり、その節税効果は絶大です。

いちばんのメリットは、65万円の青色申告特別控除です。これは、計算した儲け(所得)から、最大で65万円を差し引いたうえで税金を計算できるという特典です。

65万円の青色申告特別控除を受けるためには、①申告期限内に確定申告書を提出すること、②複式簿記で帳簿を作成すること、③貸借対照表を申告書に添付すること、④e-Taxによる確定申告または電子帳簿保存することという要件が必要ですが、「クラウド会計ソフト freee会計」を使えば、簿記の知識がなくても、かんたんにこれらの要件を満たした帳簿を作成し、確定申告書も自動で作成することができます。

つまり、利用費は11,760円/年(スタータープランの場合)で、およそ13万円の税金が節税できるというわけです。

また、青色申告なら家族従業員に給与を支払った場合、その給与が適正水準であればすべてを経費とすることができます。しかし、白色申告で控除できる専従者控除の最高額は、配偶者で86万円、その他の親族は50万円のみです。

その他にも、赤字が出たら来期以降の黒字と相殺して税金を減らせる「繰越控除」が適用されたり、30万円未満の備品を購入した場合に一度に必要経費にすることができたりなど、青色申告のメリットは数多くあり、細かく数えると50以上の節税メリットがあると言われています。

青色申告で確定申告をするだけで、「税金が安くなる特典」を受けることができますので、確定申告はぜひ青色申告で行うようにしましょう。

参照:国税庁「令和2年分の所得税確定申告から青色申告特別控除額・基礎控除額が変わります!」

(2)所得控除はフル活用する

所得控除とは、個人ごとの事情に応じて公平な負担となるよう配慮された制度で、一定の要件を満たすひとり親が適用される「ひとり親控除」や自分や家族の社会保険料を支払った場合に適用される「社会保険料控除」、国や地方公共団体に寄附をした場合に適用される「社会保険料控除」など、全部で15種類あります。

所得控除は、税金計算をする場合に、売上から経費を差し引いて計算した所得から、さらに控除(差し引く)ことができます。

これらの所得控除がどんなものか知らなかったため、適用を受けず損をしていたというケースもありますので、自分が適用される所得控除があれば、もれなく活用して節税につなげましょう。

(3)税額控除はフル活用する

税額控除とは、税金から直接差し引けるもので、先ほどご紹介した所得控除との違いは、控除額を差し引く先が「所得」なのか「税金」なのか、という点です。

所得控除の場合は、所得から差し引いた控除額に税率を掛けた額が節税額となります。

たとえば、医療費控除では控除額が10万円で税率が20%なら、2万円の節税額です。

一方、税額控除は控除額(差し引く額)をそのまま所得税から差し引くことができるので、住宅ローン控除額が10万円なら、節税額も10万円です。

主な税額控除としては、住宅ローン控除、住宅耐震改修控除、配当控除などがあります。

税額控除の節税効果は絶大なので、ぜひ活用しましょう。

(4)経費は最大化する

所得税や住民税の税額は、所得の額によって決まります。

したがって、事業に関する経費をもれなく計上して所得金額を少なくすれば、税額も減少することになります。事業に関わるものは、もれなく必要経費として計上できる体制を構築することが重要です。

必要経費とは、収入を得るために必要となるお金のことです。

大きなものとしては、仕入や人件費などがありますが、仕事で使う文房具や取引先との飲食代、交通費なども必要経費として計上することができます。

|

帳簿をつける際には「どの勘定科目に仕訳をすればいいだろう」と迷うこともあると思います。

勘定科目に関しては、基本的な知識は必要ですが、選択する細かい区分は自分で決めても構いません。

たとえば、コピー用紙などを「消耗品費」として計上しても「事務用品費」として計上しても、税額に影響することはありませんし、その点を税務署に指摘されることもありません。

ただし帳簿をつける際には、「○○は消耗品費に仕訳する」「○○は事務用品費に仕訳する」とルールを決めておくことが大切です。何にどれだけ使ったのかが分からないと、帳簿が不正確なものになってしまい、後から見て経費削減について検討することもできなくなります。

なお、「クラウド会計ソフトfreee会計」を利用すれば、面倒な仕訳作業をほぼ自動化することも可能です。一度勘定科目を選択すれば、次回からは自動で勘定科目の候補を提示してくれるので、クレジットカードやネットバンキングと連携すれば、取引がそのまま自動で仕訳されます。

▶ クラウド会計ソフトfreee会計で行う個人事業主の確定申告

(5)光熱費・家賃は按分で経費に

個人事業主の場合には自宅兼事務所というケースも多いと思いますが、その場合には、家賃や水道光熱費を実際に仕事で使っている面積や時間で按分して、事業の経費とすることができます。

たとえば、2LDK・50㎡の賃貸マンションのうち、15㎡の一部屋を仕事場として使っているのであれば、家賃を按分して30%分を「地代家賃」として経費にすることができます。

礼金(20万円未満)や仲介手数料、共益費は経費とすることができますが、敷金は経費とすることができず契約終了時に返還されるものは、「敷金・保証金」として資産計上し、契約終了時に返還されないもの(家賃2か月分は償却するなど)は、「長期前払費用」として資産計上します。

| 内容 | 勘定科目 |

| 家賃、共益費 | 地代家賃 |

| 礼金・更新料 | 長期前払費用として資産計上する ※20万円未満のものは全額を「支払手数料」で処理する。 |

| 仲介手数料 | 支払手数料 |

| 敷金・権利金・保証金 | 契約終了時に返還されるものは、「敷金・保証金」として資産計上する。契約終了時に返還されないもの(家賃2か月分は償却するなど)は、「長期前払費用」として資産計上する。 |

トイレなども、使用割合を按分し経費として計上して構いません。

持ち家で事業をする場合も、返済中のローンの元本以外は経費※とすることができますが、ローンの元本は経費とすることができませんので注意して下さい。

※使用割合での按分計算が必要です。

(6)消費税や固定資産税は経費になる

個人事業主が納めるべき主な税金は、所得税・事業税・住民税・消費税の4つですが、その他にも事業内容によって、固定資産税や自動車税、印紙税などがかかることもあります。

これらの税金のうち、事業にかかわるものは必要経費とすることができます。

固定資産税など、個人と事業にかかわっている税金の場合には、家賃や光熱費と同じように按分して、事業用の割合を必要経費にすることができます。

税金を必要経費と手計上する場合には、「租税公課」という勘定科目を使います。

ただし、所得税や住民税、相続税などは、個人に対する税金なので経費とすることはできません。

| 税金の種 | 勘定科目 | |

| 経費になる税金 (租税公課) |

事業税 消費税 固定資産税 自動車税 自動車所得税 不動産取得税 登録免許税 印紙税 |

租税公課 |

| 経費にならない 税金 |

所得税 住民税 相続税 贈与税 交通反則金などの罰金 加算税 延滞税 |

事業用の口座や現金から納める場合には、「事業主貸」と記帳する |

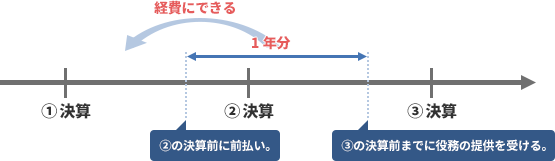

(7)短期前払費用の特例を活用する

インターネットのレンタルサーバー料金など、継続的なサービスの提供を受ける契約では、数カ月分あるいは1年分の代金をまとめて支払うことがあります。

「前払費用」は翌期の経費の前払いなので、原則的には当期の必要経費としては算入できません。しかし、一定の要件を満たした前払費用については、当期の必要経費として計上することができます。 (短期前払費用の特例)

|

前払いした費用を当期の必要経費として認められるには、以下全ての要件を満たす必要があります。

|

①年払いに関する記載のある契約書があること ②継続的な役務提供であること(単発の役務の提供については「前渡金」) ③実際に料金を支払っていること ④支払った日から1年以内の役務提供を受けること ⑤支払い方法や経理の方法を継続すること (一度年払いにすると毎年継続して同じ計上方法をとる必要がある) ⑥売上に対応する費用については、認められないということ |

上記の要件にもあるとおり、前払費用として計上する場合には、「支払い方法や経理の方法を継続すること」が要件です。「今年は余裕があったけど、来期以降はまた月払いとしよう」など、ころころと計上方法を変更することはできません。

したがって、来期以降も同様の支払方法ができるかどうか資金繰りについて確認してから、利用するようにしましょう。

(8)少額減価償却資産の特例を活用する

パソコンやプリンターなど単価が10万円以上するものは、長期間利用できる「固定資産」とみなされて、減価償却という方法で、数年に分割して必要経費にしていくことになり、支払いは1度に済ませた場合でも、その金額をその年中に必要経費とすることはできません。

しかし、青色申告で確定申告をしている場合なら、30万円未満の固定資産について、一度に必要経費とする優遇措置を受けることができます(取得価額の合計額のうち、300万円に達するまで。令和6年3月31日まで ※延長の可能性あり)。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

この特典を受けるためには、確定申告書に添付する青色申告決算書3ページ目の「減価償却資産の計算」の適用欄に「措法28の2」と記載します。

(9)中古資産の購入で節税する

事業に使用する資産を購入した場合には、その資産が使用できる期間(耐用年数)によって、定額法または定率法で減価償却費として費用計上します。

定額法とは、毎年同額の減価償却費を計上する方法で、定率法とは、毎年同じ割合を費用化する方法です。

投資額を早く回収したいなら、初年度に多額の費用を計上できる定率法がおすすめです(定率法を選択する場合には、事前に税務署に届出が必要です)。

さらに中古資産は、通常新品の資産と比べて、耐用年数が短くなります。そのため、購入してから費用化するまでの期間が短くなり、投資額を早く回収することができます。

たとえば新品の耐用年数が6年で、4年経過した中古資産の残存する耐用年数は2年(簡便法による算定)となりますから、中古資産は2年で費用化することができます。

つまり、購入した資産の投資額を早く回収するためには、中古資産を購入して短い耐用年数で、定率法で減価償却をすればよいということになります。

(10)設備投資の減税制度を活用する

事業に使用する設備投資を行う場合には、税金面で一定の優遇措置を受けられる場合があります。

具体的な減税措置は、特別償却と税額控除で、どちらかを選択します。

特別償却とは、設備投資をした初年度に、特別に追加で減価償却費を計上できる制度で、税額控除とは、納税額から直接減額される制度です。

特別償却は、償却の前倒しなので計上できる費用合計は、通常償却と同じですが、税額控除は直接納税額が減額されるので、減税できる金額で考えると、税額控除の方がおトクです。

せっかく高額な資産を購入するなら、減税制度の対象となるものはぜひ適用を受けるべきなのですが、設備投資の減税制度は要件や対象となる資産は頻繁に変更されますので、早めに税理士に確認することをおすすめします。

参照:国税庁「中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)」

(11)ムダな在庫は少なくする

小売業などを行っている場合、販売する商品は仕入れ業者などから仕入れますが、この仕入代金はそのまま全額が売上原価となるわけではありません。

売上原価は、売上高に対する仕入金額だけです。

年末の棚卸金額が小さければ、売上原価は大きくなるので利益は小さくなり、節税につながります。

したがって、節税につなげるのであれば、年末の売れ残り商品は値引き販売などして売り切ってしまうのも1つの方法です。

ただし、だからと言って原価割れをするセールを実施するのは、本末転倒ですし、税務否認される可能性もあります。

セールを実施するのであれば、節税だけに目を向けず少しでも利益を乗せて販売する戦略をとるべきですし、あまりに安価で販売するとブランドイメージが低下するリスクもあります。

したがって、節税だけでなく将来を見据えたうえで検討することが大切です。

(12)生命保険・個人年金等への加入

生命保険や介護医療保険、個人年金などに加入すると、一定額を所得から控除することができます。

生命保険料控除の額は、平成24年(2012年)より前か後かで控除額が異なります。

|

契約の締結日が平成23年12月31日までの旧契約の控除額は上限10万円、新契約の控除額は上限12万円です。

旧契約と新契約の両方を契約している場合には、①旧制度のみ、②新制度のみ、③旧制度と新制度の併用、のいずれかを選択することができます。

なお、地震保険料の控除額の計算方法は、以下のとおりです。

|

(13)小規模企業共済に加入する

小規模企業共済とは、個人事業主などを対象とした個人事業主の退職金のような制度です。

小規模企業共済に加入して支払った掛金月額は、1,000円から70,000円までの範囲内で、その全額を控除することができます。

最高で月70,000円ということは、1年間で見ると70,000円×12カ月=84万円もの控除を受けることができます。

また、前払いをした場合には、向こう1年以内のものであれば控除することができるので、12月の段階での税金対策として最高で168万円の所得控除を受けることができます。

なお、小規模企業共済は、廃業時に共済金を受け取る際に一括か分割かを選択することができ、一括受取りの場合には、退職所得扱いとなり、分割受取りの場合には、公的年金と同じ雑所得となるので、受取り時にも税負担が軽減されます。

(14)経営セーフティ共済に加入する

経営セーフティ共済とは、取引先が倒産してしまった時の連鎖倒産や経営難を防ぐための制度で、取引先事業者が倒産した際には、無担保・無保証人で掛金の最高10倍(上限8,000万円)まで借り入れることができます。

「自分の取引先は、倒産しないから関係ない」と思われるかもしれませんが、この経営セーフティ共済(中小企業倒産防止共済)に加入すると、掛金は損金(法人の場合)または必要経費(個人事業主の場合)に算入することができます。

掛金月額は5,000円~20万円まで自由に選ぶことができて、途中で増額・減額できます。つまり、年間で最大480万円を経費とすることができるというわけです。

(15)iDeCo(イデコ)に加入する

iDeCo-イデコ(個人型確定拠出年金)とは、簡単に言うと自分のための年金を自分で積み立てる制度です。平成29年(2017年)の改正により、原則として20歳以上60歳未満の国民年金・厚生年金加入者なら誰でも加入することができるようになりました。

掛金を払いながら預金や投資信託などで運用し、その運用益が非課税になるばかりでなく、掛金が全額まるごと所得控除の対象となります。

積立時の掛金については、毎年所得税と住民税が軽減されますし、利益が出てもその利益に税金はかかりません。また、受取時にも一定額まで無税となる大変メリットのある制度です。

iDeCo(イデコ)|個人型確定拠出年金を知識ゼロから理解する

iDeCo(イデコ)|個人型確定拠出年金の年末調整と確定申告

(16)ふるさと納税を活用する

ふるさと納税とは、都道府県や市区町村に対する寄附で、寄附先から特産品をもらうことができます。

ふるさと納税をすることで寄附金控除として申告することができ、所得税と住民税を軽減することができます(※寄附金控除は、15種類の所得控除のうちのひとつです)。

節税額は、寄付金額から2,000円を差し引いた金額ですから、4万円を寄付したら所得税と住民税を合わせて3万8,000円が少なくなるという制度ですから、ここには節税メリットはありません。しかし、ふるさと納税ではさまざまな返礼品が用意されています。つまり、実質的な負担額は2,000円で多くの返礼品を受けとることができるということです。

(17)所得が増えたら会社設立で節税

商売が順調に発展して所得が増えたら、会社を設立した方が節税につながります。

会社を設立する一番のメリットは、個人でできない節税対策は会社だと可能になったり、会社でのみ認められる経費があったりするなど、節税の方法が大きく広がるからです。

さらに、会社を設立すると法人税がかかりますが、所得税が、所得が多くなるほど税率が上がるのに対して、法人税は一定の税率です。そのため、所得の多い人は、法人化して税金を法人税で納めるようにするだけでも、この税率の差で節税できることになります。

ただし、会社を設立すると社会保険への加入が必須となります。社会保険料は、給与の約13%程度を占めるので、毎月支払うことを考えると結構な負担となります。

個人事業主か会社を設立するか検討する際には、社会保険料や設立費用の面もあわせて検討することが必要です。

個人と法人、どっちがおトク?「freeeの税額シミュレーション」

まとめ

これまでご紹介してきたように、個人事業主は多くの節税対策を行うことができます。

しかし、節税対策のために必要経費を計上するためには、日々の取引をコツコツと記帳することが必要です。また、事業の状況や個々の事情によって、とるべき対策は異なります。

また、所得が増えてきたら法人成りを検討した方が節税対策の幅が広がります。

個人事業主で事業を続けていくべきか、それとも会社を設立するか迷ったら、早めに税理士に相談し、個人事業主の節税対策とあわせて相談することをおすすめします。

個人事業主の節税対策について相談する

税理士に相談すれば、現在の取引状況から利益のシミュレーションを実施し、予想される納税額を計算し、数ある節税対策方法のうち最適なものを提案してもらうことができます。

節税対策は、確定申告の前に慌てて行うより、中長期の計画を立ててじっくり取り組む方が、効果があります。

「前年の確定申告で予想外の税金だった」「売上が伸びているので、もっと節税対策を行いたい」という場合には、早めに税理士のアドバイスを受けてみましょう。

\ 節税対策について相談できる税理士を検索 /

この記事の監修者:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

個人事業主として事業を行ううえでは、当たり前のことですが、利益を出さなくてはなりません。

そして、利益を出すためには売上高を増やすか、経費を減らすかのどちらかしかありません。個人事業主にとっては、税金も経費のひとつですから、税負担をできるだけ軽減させ、利益を最大化させるための節税対策は、当然のことといえます。

そして、個人事業主の節税対策は、どれだけ税金の基本をしっかり押さえているかで大きく変わります。節税ができている人とできていない人との差は、税金の基本を知っているか知らないかです。

個人事業主に限らないことですが、事業状況を正確に把握し、その状況に応じて適切な節税対策を行うためには、経理を①見える化、②仕組み化、③単純化することが重要です。

遠藤光寛税理士事務所では、元国税出身で税理士の資格を持つコンサルタントが、経理最適化コンサルタントを通じて決算対策、資金管理の見直し・再構築を行うことで、個人事業主の皆様の日々の「経営課題」「運営課題」を明確にするためのサポートを行っております。

その他、個人の資産構築、家計コンサルタント、資金繰りプライベートレッスンなど、個人事業主の皆様の「お金」に関するあらゆる問題に対して財務コンサルタントを行います。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い