減価償却とは?「そもそも減価償却って何?」から図入りで分かりやすく

公開日:2019年09月03日

最終更新日:2024年06月16日

目次

この記事のポイント

- 減価償却とは、資産は時間が経つにつれて、徐々に価値が減っていく(減価)という考え方。

- 減価償却費とは、資産価値の目減り分を、資産の価値から差し引く価格。

- 時間が経っても価値が減らないものには適用されない。

減価償却とは、建物・構築物・機械装置・車両運搬具などの有形固定資産や、ソフトウェア・特許権などの無形固定資産について、使用する期間に応じて費用計上することをいいます。

この記事では、この減価償却について、徹底的に初心者目線に立って、意味や計算方法、基本的な用語、仕訳の方法などについてご紹介します。

減価償却の豆知識

減価償却については、中小企業者等にさまざまな特例や制度が設けられています。たとえば、10万円以上20万円未満の資産は、3年間にわたって償却できる特例がありますし、30万円未満の資産を全額経費にできる特例もあります(300万円まで)。

また、一定の期間内に取得価額などの要件を満たす特定の機械等を取得等した場合には、特別償却または税額控除を受けることができます。

特別償却とは、普通償却額に加えて一時的に損金に算入することができるというもので、税額控除とは、直接税金から控除することができるというものです。

特別償却と税額控除は重複適用が認められませんので、自社にとってどちらが有利なのかについては、税理士にアドバイスを受けることをおすすめします。

減価償却の基本

減価償却とは、一定以上の高額なものを購入したときに、その費用を何年かに分けて経費にしていくことをいいます。

つまり「お金が出ていった時点で、そのお金のすべてを費用とするのではなく、使う年数に応じて少しずつ費用にしていこう」というのが、減価償却の考え方です。

減価償却の対象となる固定資産を「減価償却資産」といい、減価償却の計算をしてその年分の経費とする部分を「減価償却費」といいます。

(1)そもそも「減価償却」とは

減価償却は、「資産は時間が経つにつれてその価値が減っていく」という考え方に基づいて、金額の高い車やパソコン、応接セットなどを購入した時、その購入代金を、購入した年に一度に経費とするのではなく、分割して少しずつ計上するルールのことをいいます。

「減価」とは「価額が減少すること」で、「償却」とは「資産の取得額を費用化すること」です。

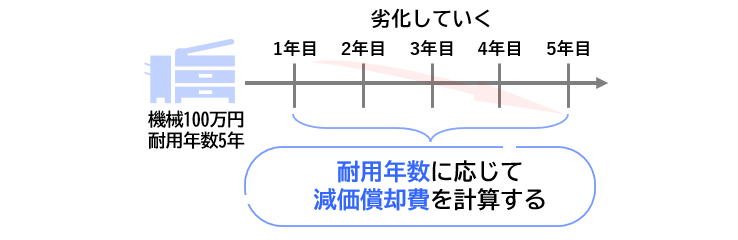

たとえば、100万円の機械(耐用年数5年)を買ったとします。機械は、長期間使っていくうちに徐々に価値が減り、最後には資産としての価値がなくなります。

そこで、この時「今年は機械を購入したので、100万円かかりました」と、100万円すべてを経費とするのではなく、「今年は20万、翌年に20万、翌々年に20万円…」というように、100万円を何年かで少しずつ経費にしようというルールがあるのです。これが減価償却です。

|

(2)減価償却ってなぜするの?

減価償却のそもそもの考えは、「年月が経つことによって、劣化したり性能が落ちたりしてその価値が減っていく固定資産は、毎年一定額や一定の割合で分割して費用にしましょう」というものでした。

たとえば、パン屋さんの例で考えてみましょう。

パン屋さんが新しくパンを焼く機械を500万円で購入したとします。それを減価償却しなかったら、どうなるでしょうか。500万円をそのまま経費としたら、それまでは毎年黒字だったのに、いきなり500万円の経費がかかったことで一気に赤字になってしまうかもしれません。赤字になれば、銀行からの融資を打ち切られてしまう可能性すらあります。

そこで、500万円の機械を減価償却して少しずつ購入代金を経費としていくことで、毎年の利益が正確に表されるようにしたのです。

(3)減価償却できる資産・できない資産

先ほどご紹介してきたように、減価償却できる資産を「減価償却資産」といいます。

減価償却ができる資産は、以下のいずれにも当てはまる場合です。

|

①業務で使用している資産 ②時間が経つにつれて劣化する資産 |

形のあるものを「有形固定資産」といい、形のないものを「無形固定資産」といい、減価償却できる有形固定資産、無形固定資産には、それぞれ以下のように分類されます。

| 減価償却する有形固定資産 |

| 建物、構築物、機械装置(パソコン、プリンターなど)、車両…など |

| 減価償却する無形固定資産 |

| ソフトウェア、特許権、商標権、意匠権…など |

ただし固定資産であれば、何でも減価償却できるというものではありません。

以下に該当している資産は、減価償却の対象とはなりません。

|

①業務に使っていない固定資産 ②時間が経っても劣化しない固定資産 |

たとえば、土地や借地権は時間が経っても劣化しないですし、書画・骨董品など歴史的な価値があるものなども、劣化して価値が下がる資産とはなりません。

また、稼働休止中の資産も減価償却をすることはできません。稼働が休止している状態では、業務に使用中であるとはいえないからです。

| 減価償却できない資産 |

| 土地・借地権等、電話加入権、書画・骨董等、稼働休止中の資産…など |

(4)減価償却の用語を知ろう

減価償却の大まかな意味が分かったところで、次に減価償却をするうえで必要となる関連用語をおさえておきましょう。

| 用語 | 意味 |

| 減価償却資産 | 減価償却の対象となる資産 |

| 減価償却費 | 減価償却した分の経費となる金額 |

| 取得価額 | その資産の購入代金 |

| 耐用年数 | その資産について、税法で定めた使用期間 |

| 事業供用日 | その資産を使い始めた日 |

| 減価償却累計額 | 減価償却した今までの合計額 |

| 未償却残高 | その資産でまだ減価償却されていない部分 未償却残高=取得価額-減価償却累計額 |

上記のなかでも、減価償却の計算をする時には「いつから使い始めたのか」「その資産について、税法で定めた使用期間は何年か」が特に重要となるので、まずは取得価額と事業供用日、耐用年数の意味は理解しておきましょう。

(5)中小企業には特例がある

減価償却の対象となる資産は、耐用年数に応じて長期間で費用計上しますが、中小企業で青色申告など一定の要件を満たす場合には、30万円未満の固定資産について一度に必要経費にすることができる特例があります。

この特例は、令和6年3月31日までの期限付きの特例(※ただし延長の場合あり)ですが、30万円未満の固定資産であれば減価償却せず一度に経費として計上して所得を減らすことができるお得な制度です。固定資産の購入予定がある場合には、この期限に注意して検討することをおすすめします。

参照:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

また、中小企業等投資促進税制の対象となる中小企業者等であれば、一定の期間内に特定の機械等を取得等した場合には、その機械等について取得価額の30%の特別償却または7%の税額控除を受けることができます。

このような特例は、ほとんど期限が設けられているので、どのような特例があるのかについては税理士に相談して情報提供をしてもらうことをおすすめします。

減価償却の処理の基本

減価償却の処理を行う際には、まず固定資産が減価償却の対象となるか、耐用年数はどれくらいかを確認してその期に相当する金額を計算し、「減価償却費」という勘定科目に仕訳をする必要があります。

(1)減価償却はいつから始める?

減価償却をいつから始めるかについては、「その固定資産を、事業のために使った時から始める」というルールがあります。支払いが済んでいたか否かは関係ありません。

たとえば、固定資産を購入しても、納品が遅れるなどしてその期中に固定資産が稼働しなかった時には、その期の減価償却費として計上することはできません。

(2)耐用年数はどこで確認する?

耐用年数(その資産の使用可能期間)とは、「その資産がどれくらい使えるのか」という期間のことで、その資産ごとに異なります。

たとえば、金属製事務机や椅子の耐用年数は15年、複合機の耐用年数は5年、パソコンの耐用年数は4年です。

耐用年数が5年なら、5年にわたって減価償却費を計上していくことになります。

税法では、固定資産の種類や構造、利用方法によって固定資産の耐用年数を規定していて、これを「法定耐用年数」といいます。法定耐用年数は、国税庁や東京主税局のページで確認することができます。

(3)減価償却の計算法/定額法と定率法とは?

減価償却の計算方法には、定額法、定率法、生産高比例法などがあります。

実務上は、税法に定められた方法が多く採用されていて、税法では、建物、建物附属設備、構築物が「定額法」、機械装置、車両運搬具、工具器具備品は「定額法」または「定率法」となっています。

無形固定資産は、「定額法」となっています。

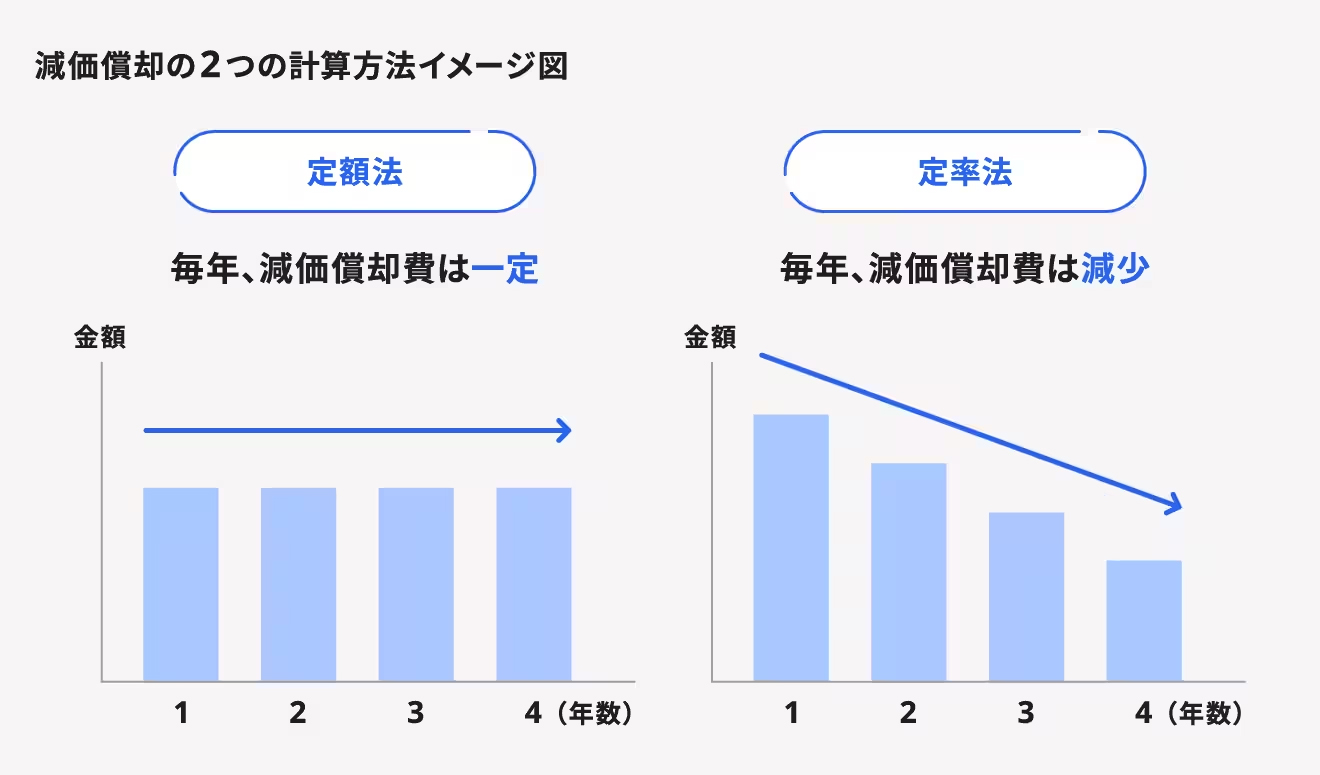

定額法とは、毎年一定の金額を償却する計算方法で、1年目から耐用年数の最後の年まで定額で償却する計算方法で、費用負担は毎年同じです。

| 減価償却費 = 取得価額 × 定額法の償却率 |

定率法とは、毎年一定の割合で償却する計算方法で、1年目から耐用年数の最後の年まで定額で償却する計算方法です。

| 減価償却費 = 期首未償却残高 × 定額法の償却率 × 200% |

|

建物や無形固定資産は、定額法に限定されますが、そのほかは固定資産ごとに定額法か定率法かを選択することができます。会社や個人事業主の場合には、早く費用化できる定率法を選ぶのが一般的です。初期の費用負担をどうするかなど、個々の状況に応じて選択するようにしましょう。

(4)減価償却の仕訳処理/直接法と間接法とは?

決算整理時の減価償却の仕訳には「直接法」と「間接法」があります。

直接法は、固定資産から減価償却費を直接減らしていく方法で、間接法は新たに「減価償却累計額」という勘定科目を設ける方法です。

直接法と間接法の具体的な処理仕訳の方法については、後ほどくわしくご紹介しますが、たとえば、決算にあたり営業用車両の当期分の減価償却費10万円を計上した場合、直接法では以下のように仕訳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 100,000 | 車両運搬具 | 100,000 |

一方間接法では以下のように仕訳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 100,000 | 減価償却累計額 | 100,000 |

|

直接法と間接法の主な違い

直接法と間接法の主な違いは、間接法だと元の固定資産の価額が残るように表示するという点です。 |

(5)固定資産が中古だった場合は?

固定資産が中古だった場合でも、取得価額の決め方に違いはありません。

新品か中古かで最も大きく変わる要素は、「耐用年数」です。

中古資産は、それまでに他の人に使われてきた資産なので、資産としての価値は減り、残りの使用可能年数も中古の方が短くなります。

そこで、中古資産用の耐用年数は短くなり、早い年数で経費を計上することができることになります。

具体的には、中古資産用の耐用年数を見積って適用していくことになります。

|

中古資産の耐用年数(簡便法)

①法定耐用年数を全部経過しているもの ②法定耐用年数の一部を経過しているもの |

耐用年数が短いということは、その年分の減価償却費も多くなるということです。つまり同じ資産でも、新品と中古であれば、中古資産の方が早い年数で多くの経費を計上することができるということです。よく「中古のベンツを買うと、節税になる」といいますが、これは、中古の固定資産の耐用年数が短くなるためです。

なお、中古資産を改良して、改良費が中古資産の取得価額の50%を超える場合や、新品価格の50%を超える資本的支出を行った場合には、中古資産とは言えず中古資産用に見積った耐用年数を使うことはできません。このような場合には、法定耐用年数を使用することになります。

(6)買った時期によって計算方法は変わる?

減価償却については、平成19年度と平成24年度に税制改正が行われたことで、いつ使い始めたのかについて、どの償却方法を使うのかが違ってきます。

|

・平成19年3月31日以前に取得した固定資産 →旧定額法、旧定率法 ・平成19年4月1日以降に取得した固定資産 ・平成24年4月1日以降に取得した固定資産 ※定額法 ※200%定率法 |

(7)減価償却の仕訳①直接法

直接法とは、減価償却の対象となる資産を、直接減額する処理方法です。

直接法では、貸方(右側)に、固定資産の科目が入ります。

資産勘定の減少となるので、固定資産の価値が減っていくのが分かることから簡単で理解しやすい仕訳処理の方法といえますが、「購入した固定資産は、いくらだったのか?」「減価償却費として、どれくらい計上したのか?」が把握できないというデメリットがあります。

購入時の仕訳

「営業用乗用車を、現金100万円で購入した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 車両運搬具 | 1,000,000 | 現金 | 1,000,000 |

決算時の仕訳

「決算にあたり、乗用車の当期分の減価償却費10万円を計上した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 100,000 | 車両運搬具 | 100,000 |

(8)減価償却の仕訳②間接法

間接法とは、減価償却の対象となる資産を直接減額するのではなく「減価償却累計額」という勘定科目を使って処理する方法です。

間接法では、貸方(右側)に、減価償却累計額という勘定科目が入ります。これは、固定資産を購入したときからの減価償却費の合計額です。

固定資産の総額からマイナスする勘定科目をつくって、固定資産の総額と決算時点での減価償却費の累計額が分かるようにした方法です。

購入時の仕訳

「営業用乗用車を、現金100万円で購入した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 車両運搬具 | 1,000,000 | 現金 | 1,000,000 |

決算時の仕訳

「決算にあたり、乗用車の当期分の減価償却費10万円を計上した。」

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 100,000 | 減価償却累計額 | 100,000 |

まとめ

以上、減価償却の意味や関連用語、仕訳方法、計算方法などについてご紹介しました。

ここまでご紹介した内容から「何となくわかったけど、減価償却って、面倒くさそう」と思われる方もいらっしゃるのではないでしょうか。そんな時に活用したいのが「クラウド会計ソフト freee会計」です。

「クラウド会計ソフト freee会計」なら、必要な項目を入力すればあとはソフトが自動で計算をしてくれて減価償却費の処理も簡単に行うことができます。定額法、定率法なども自由に設定することができ、決算時も自動仕訳されるのでミスがありません。

さらに「クラウド会計ソフト freee会計」では、固定資産台帳へ資産登録することでこの減価償却費の記帳を自動で行います。

最初はとっつきにくいイメージのある減価償却ですが、ここでご紹介した基本ルールをおさえたうえで「クラウド会計ソフト freee会計」を活用すれば、特に難しい処理は必要ありません。

また、記事内でご紹介したような「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」を利用したり、固定資産を中古で購入し耐用年数を短くしたりすれば、節税効果も期待できます。

固定資産を購入する場合には、事前に税理士に相談して節税につながるような購入方法を検討してみるのもよいでしょう。

減価償却の豆知識

減価償却って難しそうだな…と苦手意識を持つ人は多いと思います。けれども、事業を行ううえでは減価償却という言葉はあちこちに出てきます。これは、どの会社でも個人事業者でも同じことです。決算時にも決算時以外にも、日常業務のあらゆる場面に減価償却が登場します。

さらに減価償却資産については、さまざまな特例が設けられており、これらの特例を活用すると節税につながります。

固定資産の購入を検討している方は、できれば購入前にどのような特例を活用できるか税理士に確認することをおすすめします。

減価償却について相談できる税理士をさがす

freee税理士検索では数多くの事務所の中から、減価償却資産に関する相談はもちろん、「融資・資金調達に強い」「ITに強い」「決算コンサルティングが可能」「女性が担当」などの様々な条件で税理士・会計士・社労士の認定アドバイザーを検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 減価償却について相談できる税理士を検索 /

この記事の監修者:遠藤光寛税理士事務所

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

土地以外の有形固定資産は、使用や時の経過とともに資産価値が減少しますので、その資産について、税法で定めた使用可能期間にわたって減価償却により費用化します。減価償却の方法は、一般的には定額法と定率法が採用されます。

耐用年数が1年未満で、取得価額が10万円未満の有形固定資産は、事業用に使用した時点で費用として処理をします。10万円以上20万円未満の資産については、3年間で均等償却します(これを一括償却資産の損金算入方式といいます)。また、中小企業者の場合には、30万円未満の資産について即時償却の特例があります。これを「少額減価償却資産の損金算入制度」といい、有効に利用すれば節税を図ることができます。したがって、減価償却についての不明点や疑問点等は、早めに税理士等に確認することをおすすめします。

遠藤光寛税理士事務所は、経営者の皆様のグチ聞きに特化した事務所です。 グチが出るのは、理想と現実にギャップがあるから。 理想を現実にする方法について、当事務所と一緒に考えませんか? 問題解決の手段は無限大です。安定した財務基盤の構築、 資金調達支援、経営管理会計支援、財務会計整備支援、人材管理の負担軽減、経理業務の安定化、DX(デジタルトランスフォーメーション)化など日々の「経営課題」「運営課題」に対し共に取り組み、「資金と管理面」の戦略的コンサルティングにより業績アップへ導きます。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い