必要経費の種類と勘定科目一覧-個人の確定申告

公開日:2018年12月17日

最終更新日:2024年05月03日

目次

この記事のポイント

- 「勘定科目」とは、日々の取引を帳簿に記入する時に使う。

- 勘定科目を使って取引を振り分ける作業を「仕訳」という。

- 日々帳簿に記録した取引は、最終的に「決算書」にまとめる。

必要経費になるもの

青色申告決算書には、あらかじめ必要経費の勘定科目が印刷されています。必要経費は、仕訳をして勘定科目を割り当てていきます。

しかし、「どの勘定科目に割り当てればいいのか分からない」と悩む人も多いと思いのではないでしょうか。

そこでここでは、どの業種にも共通した必要経費を中心に勘定科目がどのような取引を指しているのかご紹介します。

勘定科目の豆知識

必要経費は、業種によってさまざまですが、あくまでも収入を得るための必要となった事業用の支出でなければなりません。青色申告書には、あらかじめ必要経費の勘定科目が記載されていますが、それぞれの勘定科目がどのような必要経費を指しているのかについては、ひと通り理解しておく必要があります。

青色申告書に記載がなくても、自分でルールを決めそのルールに従って、勘定科目を設定することもできますが、「同一の取引の時には、毎回・毎年同じ勘定科目を使う」という点については注意が必要です。これは、決算書で経営分析を行う際に「何にどれくらい使ったのか」が正確に把握することができるようにするためです。また、勘定科目は、誰が帳簿を見ても同じ理解を得られるようにする役割も担っていますから、自分でルールを決め勘定科目を設定する場合には、誰が見ても分かる一般的な名称を設定するようにしましょう。

どの勘定科目を使うのが適切か、判断しかねる場合には、税理士に相談してアドバイスを受けることをおすすめします。

給与

従業員の給与などです。

支払いの際には、源泉所得税や住民税、社会保険料を差し引きます。

源泉所得税や社会保険料は「預り金」で計上します。

地代家賃

事務所や店舗、駐車場などです。

個人事業主が、自宅兼事務所・店舗としている場合には、事業用と私用の分と按分して、事業用部分のみを経費にします(※後述)。

減価償却費

減価償却費とは、固定資産の取得にかかった費用の全額を、その年の費用にしないで、耐用年数(使用できる期間として法的に定められた年数)に応じて配分し、その期に相当する金額を、費用として計上するものです。

パソコン、コピー機、応接セット、自動車などの高額な固定資産は、国が定めた耐用年数、償却率に従って費用として計上できます。

「取得金額」には、固定資産の価格以外にも、購入した時にかかった経費(輸送費、据え付け費)なども原則として含まれます。

参照:国税庁「耐用年数」

|

取得価額10万円未満は減価償却しない 取得価額が10万円未満(固定資産の使用可能期間を延ばすための支出や、価値を増加させるための支出は20万円未満)の場合には、全額を経費にすることができます。 10万円から20万円未満の固定資産は「一括償却資産」を選択できる 30万円未満の固定資産は「少額減価償却資産」の特例で経費にできる |

詳細は下記の記事で紹介してます。併せてご覧ください。

荷造運賃

段ボール箱、ガムテープなどの梱包にかかった費用や、郵便手数料や宅配便の配送費用です。

製品や商品を仕入れた時に発生する運賃は、「荷造運賃」ではなく「仕入高」に含めます。

なお、発送する荷物が、商品や製品ではなく書類等の場合には、「通信費」で処理します。

水道光熱費

水道料金、電気料金、ガス料金、灯油代などの費用です。

水道光熱費に関しては、銀行引き落としにしているケースが多いので、期中は引落日に費用計上し、期末に未払い分を「未払い費用」に計上し、翌期首に、払戻し処理をします。

自宅兼事務所の場合には、私用の分と按分しなければなりません。

法人が事業年度を自由に設定できますが、個人事業主の事業年度は、1月1日から12月31日と決まっています。1月1日を「期首」12月31日を「期末」といいます。

通信費

電話料金、インターネット料金、切手代、ファックス代、書類を送るための輸送費、バイク便など、通信手段を行う場合の費用です。

電話料金やインターネット代は、利用した月に費用計上するのが原則です。ただし、継続適用を条件に、支払日に費用計上する方法もあります。

自宅兼事務所の場合には、私用の分と按分しなければなりません。

旅費交通費

電車賃、バス代、タクシー代、航空運賃、駐車場代、出張した際の宿泊費などの費用です。電車やバスを利用して、領収書がない場合には、移動等の詳細を記した記録が必要になります。

移動の記録詳細には、日付、移動の目的、行先、金額等をまとめて記載します。

広告宣伝費

新聞や雑誌の広告費、パンフレット、名刺、会社の看板や試供品、アフィリエイト広告の費用などです。

少額の看板やネオンサインも広告宣伝費で処理し、取得価額が10万円以上のものは「構築物」や「工具器具備品」などで計上します。

ただし、10万円以上の構築物や備品であっても、税法上の特例を適用できる場合があります。

|

中小企業者等の少額減価償却資産の取得価額の損金算入の特例 中小企業者等が、取得価額が30万円未満である減価償却資産を平成18年4月1日から令和4年3月31日までの間に取得して事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を、損金に算入することができます。 |

接待交際費

取引先などを接待した際の飲食代、得意先への中元やお歳暮などの贈答品代などです。

接待の際の、取引先を送迎するための交通費も、接待交際費で処理します。

取引先の接待とは関係のない個人的な飲食費は、接待交際費で処理することはできません。

従業員に対する福利厚生などの費用は、「福利厚生費(後述)」で処理します。

損害保険料

事務所の火災保険、自動車保険、賠償保険などです。

役員や従業員を被保険者とする掛捨て型の生命保険に加入した時や、会社の店舗や事務所、自動車の損害保険料を支払った場合などです。

積立タイプの保険では、返戻金を受け取ることができますが、その際には一部または全部を「保険積立金」という勘定科目で、資産として計上します。

消耗品費

文房具、電球、伝票などの事務用品や10万円以下の備品などの費用です。

事務作業で使用する文房具等は、「事務用品費」で処理する場合もあります。

応接セット、テーブルとイスなど、耐用年数が10年以上で、所得価額が10万円以上の場合には「工具器具備品」として計上します。

一括償却資産として処理することも可能です。

外注工賃

外部業者に委託した工事、加工、デザイン、ホームページ作成費用などの費用です。

業務の一部をアウトソーシングした費用も外注費です。

ただし、専門性の高い業務を、税理士や弁護士、司法書士等に依頼した場合は「支払手数料」となり、販売促進のために商品サンプル等を製作した場合には「販売促進費」となります。

貸倒損失

取引先の経営状況が悪化したなどで、売掛金、未収金、貸付金などの回収不能となった損失金のことです。

税法上、「回収可能性がほとんどない」と判断される場合とは、以下のようなケースです。

|

・債権の全部または一部が法律上消滅する場合 ・債務者の資産状況、支払能力等からみて、回収不能となった場合 ・売掛債権について、取引停止後一定期間弁済がない、または回収費用が債権の額をこえるため、貸倒れとなる場合 |

修繕費

事務所や店舗、自動車、パソコンなどの修理費や、ビルやエレベーターなどの定期的な保守点検費用などの費用です。

リース資産の修理やメンテナンスに係る費用も、修繕費として計上します。

資産の価値を向上させ、使用できる期間を延ばすような修繕を行った場合には、その支出は「資本的支出」となりますので、資産として計上して減価償却します。

修繕費に該当するのか、資本的支出に該当するのかの判断は難しいケースが多いのですが、税法では以下のようなケースは、修繕費とするとしています。

|

・20万円未満の支出または3年以内の周期で定期的に行われる場合 ・明らかに資本的支出ではなく、かつ60万円未満または前期末の取得価額の約10%以下の支出の場合 |

福利厚生費

社内の忘年会の飲食代やスタッフのためのお茶菓子、残業食事代、慰安旅行、慶弔見舞金、従業員の健康診断費用などの費用です。

香典、残業食事代、サークル活動補助金、結婚祝い金、出産祝い金なども福利厚生費に該当します。結婚祝い金や見舞金では、一般的に領収書がありませんので、従業員等が自ら申請した慶弔見舞金申請書を元に処理します。

雑費

ごみ処理代、コピー代など、他のどの勘定科目にも当てはまらないような、重要性のない少額の取引に使用します。

雑費の総額が多額になるのは好ましくないので、雑費で処理しているものの中に、他の勘定科目で処理すべきものがあれば、切り替えたり、独立の勘定科目を作成したりするようにしましょう。

専従者給与

青色申告では、事業を手伝う妻や子供(その年12月31日現在で15歳以上であること。)に支払う給料を必要経費にすることができます。

このような家族を「青色事業専従者」といい、専従者給与として計上します。

ただし、家族に支払った給料を必要経費とするためには、家族が青色事業専従者としての要件を満たし、予め「青色事業専従者給与に関する届出書」を税務署に提出している必要があります。

専従者控除

白色申告の場合の、妻や子どもなど事業専従者に支払う給与は、経費にすることはできません。

しかし、経費にすることはできませんが、白色事業専従者控除として、控除の対象になります。(最高86万円)

白色事業専従者控除の金額は、下記の2つの条件の低い方の金額となります。

|

・事業専従者が、事業主の配偶者なら86万円、配偶者以外(その年12月31日現在で15歳以上であること。)なら専従者一人につき50万円 ・この控除を行なう前の事業所得等の金額を専従者の数に1を足した数で割った金額 |

租税公課

個人事業税、固定資産税、不動産取得税、自動車税、登録免許税、印紙税などです。

法人の場合、法人税や住民税などは、「法人税、住民税及び事業税」という勘定科目で処理します。

延滞税や加算税など、懲罰的な性格をもつものについては、税法上、損金に算入することはできません。

利子割引料

事業資金を借り入れたときの利子などです。

支払利息を前払いした場合には、翌期以降の分を「前払費用」に振り替えます。

自宅兼事務所の場合の注意点

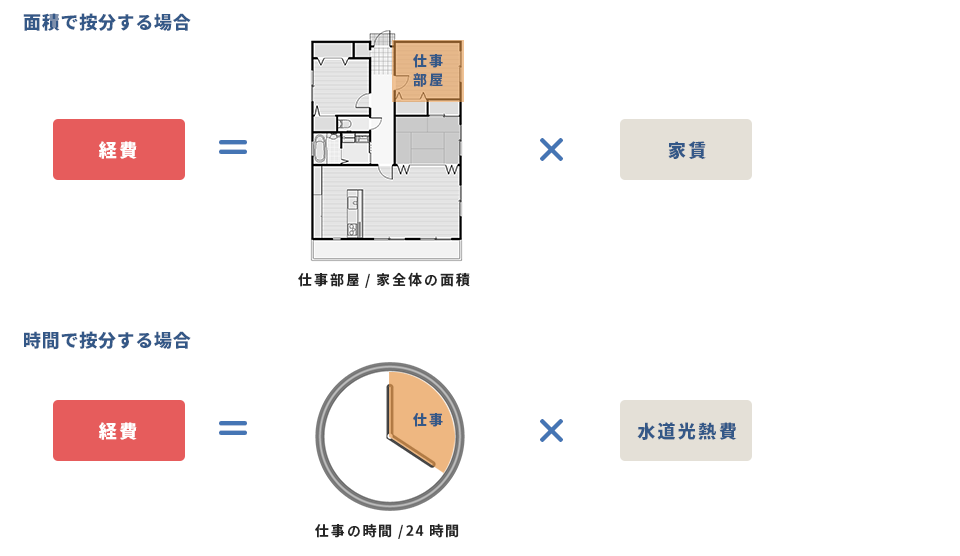

自宅兼事務所の場合には、家賃や水道光熱費などについて、どのくらいの割合で仕事に使っているかを計算して、経費に計上する必要があります。

これを「按分(あんぶん)」といいますが、きちんと按分すると、所得税を節税することができます。

按分する経費の計算

税務署で経費として認められるのは、事業用の支出だけなので、支払っている金額のうち、事業用の部分だけが経費として認められます。

具体的には、支払った金額を100%として、「事業用60%、プライベート40%」などと分けて、経費を計上します。

事業とプライベートの分け方ですが、面積での按分、時間などの按分など様々な方法ができます。大事なことは、按分の根拠として合理的な説明ができることにあります。

|

クラウド会計ソフトfreee会計で行う確定申告

確定申告をする場合には、「クラウド会計ソフト freee会計」を利用するのが便利です。

「クラウド会計ソフト freee会計」なら、パソコンにインストールする手間もありません。

ネット環境さえあれば、パソコン、スマホ、タブレットなどの種類を問わずに使用することができます。

万が一パソコンが壊れてしまっても、ビジネスデータの紛失を防ぐことができるというメリットもあります。

経理/簿記の知識は必要ない

「クラウド会計ソフト freee会計」は、簿記の仕組みや勘定科目の意味がよく分からない場合でも、直感的に操作できるように作られています。

勘定科目が分からない場合でも、適用欄の文章から自動で勘定科目を判別し、現金出納帳や預金出納帳まで作成することができるので、簿記の知識がなくても経費の取引登録を行うことができます。

会計ソフトの意味や内容、クラウド会計の導入手順などは下記の記事を併せてご覧ください。

・▶ クラウド会計ソフトって何?クラウドだからこそのメリットとは

税理士をお探しの方

顧問税理士がまだいない方は、無料で使える「freee税理士検索」で「クラウド会計ソフトfreee会計」を使える数多くの事務所の中から税理士・会計士・社労士の事務所を検索できます。

経歴や実績等も確認でき、エリア別、、ITや女性等の様々な条件であなたのニーズに沿った認定アドバイザーに出会うことができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

また、税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」でアンケート結果をまとめたので、一つの目安として税理士選びの参考にしていただければと思います。

\ 経理について相談できる税理士を検索 /

この記事の監修者

監修者

遠藤 光寛えんどう みつひろ

遠藤光寛税理士事務所 代表

法人・個人の皆様の「お金の問題」に誠実に対応し解決します!

簿記は、儲けや財産の状況をあらわす決算書をつくるための技術ですが、簿記を理解し決算書を読めるようになれば、経営分析ができるようになります。経営分析ができるようになれば、今事業がどのような状態なのか、これからどうなっていくのがを予想することができ、戦略やビジネスモデルを数字とつなげて考えていくことができるようになります。

遠藤光寛税理士事務所では、元国税出身で税理士の資格を持つコンサルタントが、経理最適化コンサルタントを通じて、経理を①見える化、②仕組み化、③単純化することで、経営者の皆様日々の「経営課題」「運営課題」を明確にし、戦略的コンサルティングにより業績アップへ導きます。

法人・個人問わず、皆様の「お金に関する問題」に対して、財務コンサルタントが丁寧にお答えいたしますので、お金のお悩みを独りで抱え込まずに、まずは私たち専門家へご相談ください。

- ・分離課税|総合課税との違いは?「源泉分離課税」とは?

- ・必要経費の種類と勘定科目一覧-個人の確定申告

- ・扶養控除とは|控除を受けられる要件とトクする利用法

- ・請書(うけしょ)に印紙は必要?請書に貼る印紙の金額は?

- ・競馬にかかる税金はいくらから?ハズレ馬券は経費になる?

- ・専従者給与とは|家族に支払った給与を経費にできる節税方法

- ・小規模企業共済とは|5つのメリットと3つのデメリット

- ・所得金額調整控除とは|計算方法は?適用要件は?

- ・配当控除とは|計算方法は?有利不利の判定は?

- ・複式簿記とは|単式簿記との違い・決算書との関係【初心者向け】

- ・貸方・借方とは|意味・仕訳の方法&決算書との関係

- ・副業の確定申告|20万円超の所得は申告が必要|方法、必要書類を解説

- ・個人事業主の節税対策|経費を増やして税金を減らす11の方法

- ・簿記とは|これから学ぶ人のために図入りで分かりやすく

- ・事業主貸と事業主借の違いと仕訳例|個人事業主の勘定科目

- ・そもそも「控除」って何?節税になる所得控除、税額控除とは

- ・キャッシュ・フローとは|3分で分かるキャッシュ・フロー計算書の基本

- ・特定口座とは?源泉あり、源泉なしのメリット・デメリット

- ・基礎控除とは|控除額・計算方法・還付の方法

- ・確定申告してから還付金を受け取るまでのスケジュール

- ・サラリーマンの確定申告|年末調整をしていても確定申告が必要な場合とは

- ・会社員でも確定申告が必要な人・申告しないと損する人【2022年度版】

- ・一時所得とは|確定申告が必要な場合とは?

- ・確定申告書Aとは|確定申告書Bとの違いと記入方法(図入り)

- ・減価償却とは|「そもそも減価償却って何?」から図入りで分かりやすく

- ・退職した人の確定申告|退職後税金が確定申告で戻ってくる場合とは

- ・課税証明書とは?必要になる場面と入手方法を解説

- ・EPS(1株当たり利益)とは|計算方法とPERとの関係

- ・元入金(もといれきん)|意味は?計算方法は?(仕訳例付き)

- ・貸借対照表とは|構造・ルール・見方・ポイントまとめ

- ・一括償却資産とは|減価償却資産&少額資産償却制度との違い