適格請求書とは|発行事業者、登録申請書とは

公開日:2022年04月15日

最終更新日:2023年02月09日

目次

- 適格請求書とは、適格請求書発行事業者の氏名や登録番号などが記載された書類。

- 令和5年10月1日から「適格請求書等保存方式」が導入される。

- 適格請求書保存方式では仕入税額控除の要件として、適格請求書の保存が必要となる。

令和5年10月1日から「適格請求書等保存方式」が導入されます。

適格請求書発行事業者は、国内において課税資産の譲渡等を行った際に、相手方(課税事業者に限る)から適格請求書の交付を求められた場合には、適格請求書の交付義務が課されています。

適格請求書とは

適格請求書等保存方式(インボイス制度)は、令和5年10月1日から開始されます。

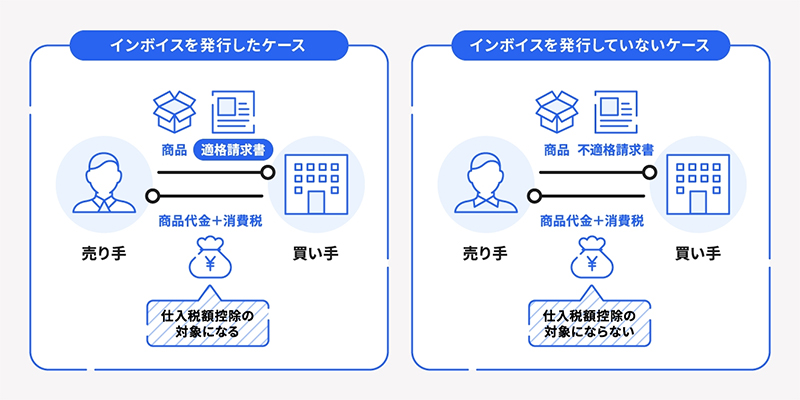

適格請求書保存方式は、売り手の売上税額を計算する税率と買い手の仕入税額を計算する税率を一致させる担保として導入された制度です。

適格請求書等保存方式は、課税事業者が国税庁に登録する「適格請求書発行事業者登録制度」(事業者登録制度)を基礎としています。

適格請求書発行事業者は、適格請求書(インボイス)を交付して、その写しを保存する義務が課され、買い手は、帳簿及び適格請求書の保存が仕入税額控除の要件となります。

買い手にとって適格請求書は、納付税額を減らすための手段ともいえますから、売り手としては適正な適格請求書を交付し、その写しを保存することが求められますし、買い手としても取引ごとに確実に適格請求書の交付を受けてこれを保存するための経理システムの構築が求められます。

(1)適格請求書の記載事項

適格請求書とは、以下の事項が記載された書類(請求書、納品書、領収書、レシート等)をいいます。

①適格請求書発行事業者の氏名または名称と登録番号 |

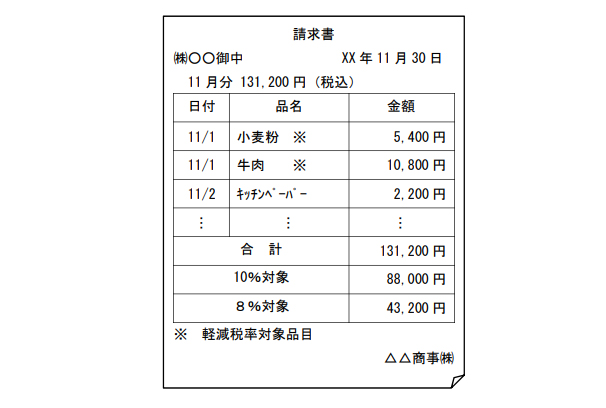

(2)適格請求書と区分記載請求書保存方式との違い

区分記載請求書保存方式は、2019年10月1日から導入されている現行の制度(2022年3月時点)です。

適格請求書と区分記載請求書の違いは、「事業者の登録番号」「課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額及び適用税率」「税率ごとの消費税額及び適用税率」が記載されているか否かです。

|

適格請求書と区分記載請求書保存方式との違いは青文字部分 ① 適格請求書発行事業者の氏名又は名称及び登録番号 ② 課税資産の譲渡等を行った年月日 ③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲 渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨) ④ 課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額及び適用税率 ⑤ 税率ごとに区分した消費税額等 ⑥ 書類の交付を受ける事業者の氏名又は名称 |

そのため適格請求書等保存方式が導入されるからといって、請求書の発行に関する実務面においては、負担が大きく増えるというわけではありません。

(3)適格請求書発行事業者登録制度とは

適格請求書等保存方式では、課税事業者が国税庁に登録する「適格請求書発行事業者登録制度」を設けています。

登録は自動登録されるものではなく、課税事業者が自ら税務署長に申請して行います。

登録は事業者の任意とされていますが、仕入を行う事業者は仕入税額控除を行うために適格請求書の交付を求めるため、大半の課税事業者は登録することになります。

また、納税義務が免除される事業者も、適格請求書の交付を求められることも考えられ、その必要性から課税事業者となることを選択して登録する場合があるものと考えられます。

| 区分記載請求書等保存方式 | 売り手が課税事業者か免税事業者かに関わらず、請求書等を保存して仕入税額控除を行う。 |

|---|---|

| 適格請求書等保存方式 | 国税庁に登録した適格請求書発行事業者が交付した適格請求書の保存が要件。 免税事業者や登録していない課税事業者、消費者から行った課税仕入れは、仕入税額控除の対象とはならない。 |

(4)適格請求書発行事業者の登録申請時期

適格請求書を交付するためには、適格請求書発行事業者として税務署長の登録を受ける必要があります。登録申請の受付は、令和3年10月1日に開始していますが、原則として令和5年3月31日までに申請すれば、令和5年10月1日から適格請求書発行事業者となります。

参照:国税庁「適格請求書発行事業者の登録申請手続(国内事業者用)」

登録申請手続き等は、e-Taxで申請することができます。

参照:国税庁「e-Taxによる登録申請手続」

登録番号は、国税庁のホームページ「適格請求書発行事業者公表サイト」で公表されることになっています。

なお、登録番号は、法人番号を有する課税事業者は「T+法人番号(数字13桁)」で、それ以外の課税事業者(個人事業主など)は、「T+数字13桁(マイナンバーではありません)」となります。

(5)免税事業者の登録申請

適格請求書等保存方式では、免税事業者は事業者登録することはできないため、仕入税額控除ができないという理由から、取引先から排除されるリスクがあります。そこで、事業を継続するために消費税課税事業者となって事業者登録をすべきか検討する必要があります。

免税事業者の登録申請については、令和5年10月1日を含む課税期間中に登録を受けた場合は、登録を受けた日から課税事業者となることが可能です(経過措置)。

登録を受けるためには登録申請手続きを行いますが、このとき「消費税課税事業者選択届出書」の提出は必要ありません。

上記以外の課税期間について免税事業者が適格請求書発行事業者の登録を受けるためには、登録申請手続きだけでなく消費税課税事業者選択届出書を提出する必要があります。

適格請求書発行事業者になると、基準期間の課税売上高が1,000万円以下となっても申告が必要となります。また、取引の相手方(課税事業者に限る)から適格請求書の交付を求められたときには、適格請求書を交付する義務があります。

(6)適格請求書等保存制度の事前準備

適格請求書等保存制度の開始に向けて、適格請求書として交付する書面やデータ、交付方法については、取引先に連絡して確認し、社内に周知するために研修等実施することも必要となります。

また、買い手の立場としても、受領した適格請求書の保存方式について検討しておく必要があります。電子インボイスをデータのまま保存するのであれば、電子帳簿保存法に定められた要件に準じて保存しなければなりません。

免税事業者や登録をしていない課税事業者から行った課税仕入れについては、仕入税額控除(売上時に受け取った消費税額から、仕入れや経費にかかった消費税額を差し引くこと)の対象とはなりませんので、仕入先が登録事業者か否かで、仕入に係る費用の額が変わることになります。

|

登録事業者からの仕入については、取引総額である「本体+税」の「+税」の部分について、消費税申告を行うことで売上税額から控除され精算されますが、登録事業者以外の仕入については、控除できない税額は買い手の費用となります。

(7)適格請求書の交付が免除される例とは

適格請求書発行事業者は、国内において課税資産の譲渡等を行った場合に、相手方(課税事業者に限る)に交付を求められた時には、適格請求書を交付する義務があります。

ただし、以下の取引については適格請求書を交付することが困難であるため、適格請求書の交付義務が免除されます。

|

①3万円未満の公共交通機関(船舶、バスまたは鉄道)による旅客の運送 ②出荷者等が卸売市場で行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売業務として行う場合に限る) ③生産者が、農業協同組合、漁業協同組合または森林組合等に委託して行う農水産物の販売(無条件委託方式かつ共同計算方式によって、生産者を特定せずに行うものに限る) ④3万円未満の自動販売機および自動サービス機によって行われる商品の販売等 ⑤郵便切手類のみを対価とする郵便、貨物サービス(郵便ポストに投函されたものに限る) |

freee請求書を活用しよう

適格請求書を発行することに負担を感じる方には、無料で請求書・見積書を発行できるfreee請求書の利用がおすすめです。

ここからはfreee請求書を利用するメリットについて紹介します。

フォーム入力で誰でも簡単に作成できる

freee請求書は見積書・発注書など、請求書以外にもさまざまな書類を簡単に作成することが可能です。

またフォームに沿って入力した内容がリアルタイムで書類上に反映されるため、プレビューを見ながら簡単に書類を作成できます。入力が必要な項目はあらかじめ設定されており、消費税(内税・外税)や源泉税なども自動計算されます。

freee請求書を利用することで、入力漏れや計算ミスなどを未然に防ぎ、正確な書類をスピーディに作成できるようになります。

2023年10月から開始されるインボイス制度にも対応

2023年10月からインボイス制度が施行されます。インボイス制度の制度施行に伴い、インボイス制度の要件を満たした適格請求書の交付、計算方法の変更、インボイスの写しの保存義務化など請求書業務の負担が増えることが予想されています。

freee請求書では金額を入力するだけでインボイスの計算方法で自動計算し、適格請求書の項目も満たした請求書を作成・発行することが可能です。また、作成した請求書は電子保存されるため、インボイスの写しの保存義務化にも対応できます。

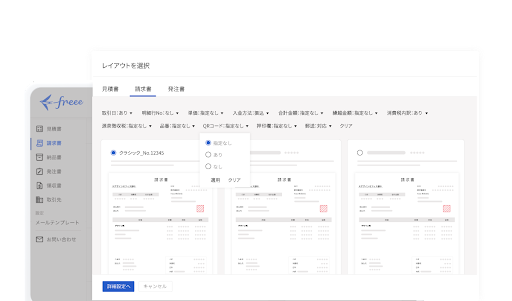

テンプレートは40種類以上!自分にあった請求書・見積書を作成できる

freee請求書には40種類以上のテンプレートが用意されています。その中から自分にあったテンプレートを選択して書類を作成できます。書類に記載する項目はテンプレートから変更を行うことも可能です。

請求書の作成を効率化したい方は、ぜひ無料でfreee請求書をお試しください。

まとめ

消費税は、令和5年10月1日から適格請求書等保存方式、いわゆるインボイス制度となります。

この適格請求書等保存方式は、事業者登録を基礎としており、国税庁に登録した事業者が発行した適格請求書を受け取って保存することが仕入税額控除の要件となります。

消費税の免税事業者は事業者登録ができないため、あえて消費税の課税事業者となって登録するか検討する必要があります。

したがって、登録した場合のメリットやデメリットについて、税理士等に早めに確認することをおすすめします。

適格請求書について相談する

freee税理士検索では数多くの事務所の中から、適格請求書や適格請求書発行事業者登録制度について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\適格請求書について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

令和5年10月1日から適格請求書等保存方式(インボイス制度)が導入されると、以降は請求書に消費税を付加するためには、自社が消費税の課税事業者であることを示す登録番号を記載した適格請求書を発行しなければなりません。消費税の免税事業者が適格請求書を発行するためには、課税事業者となり適格請求書発行事業者となる必要があります。顧客が適格請求書を求めるかどうかを確認し、課税と免税どちらかを判断する必要があります。

適格請求書の登録番号の申請受付はすでに始まっていますので、これらの事項については早めに確認し、適格請求書を発行するための準備を検討する必要があります。

アトラス総合事務所は、課税と免税のメリット・デメリットからていねいにご説明をし、適格請求書等保存方式(インボイス制度)に対応するための経理システムの構築はもちろん、登録番号の申請等までサポートを行います。

適格請求書等保存方式(インボイス制度)の不明点や疑問点について、まずはお気軽にお問い合わせください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

freee請求書でミスのない請求書を無料・簡単に発行!

freee請求書なら40種類のテンプレートから自分にあった請求書を簡単に作成できます。インボイス制度にも対応しているので、安心してご利用いただけます。