事業所得とは?雑所得との違い・税額計算・確定申告の方法まとめ

公開日:2019年11月17日

最終更新日:2024年01月24日

この記事のポイント

- 事業所得とは、農業や漁業、製造業、小売業、サービス業などの所得のこと。

- 個人事業主の場合は、ほとんどが「事業所得」に該当する。

- 事業所得は、総収入金額から必要経費等を差し引いて計算する。

事業所得とは、農業や漁業、製造業、小売業、サービス業などの事業から生じる所得をいいます。所得は、稼いだ方法によって「給与所得」「雑所得」「配当所得」など10種類に分類され、それぞれに見合った適正な税額を出すため、計算方法が決められています。

ここでは、10種類の所得のうち「事業所得」についてご紹介します。

事業所得の豆知識

事業所得とは、卸売・小売業、飲食業、製造業、建設業、運輸業、サービス業などの営業をしている人や、医師、弁護士、税理士、スポーツ選手などいわゆる自由業の人や、農業、漁業などをしている人のそれぞれの事業から生じる所得です。

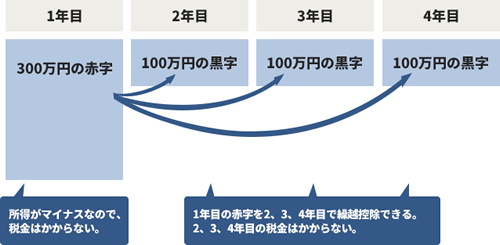

事業所得は、「事業所得=総収入金額-必要経費」で計算します。青色申告をしている人は、さらに青色申告特別控除額を差し引くことができるので、節税効果があります。青色申告には、事業所得が赤字になって純損失が生じたとき、翌年以降3年間控除できるといったメリットもあります。

家で仕事をしていて事業の経費と生活費が混在している場合には、事業の部分は経費計上することができます。

また、所得控除や税額控除の適用をもれなく受けること、小規模企業共済や経営セーフティ共済へ加入することで、さらに節税することができます。

所得控除や税額控除は、個々の状況によって受けられる控除が異なりますので、税理士に確認してみましょう。

事業所得とは

事業所得とは、農業や漁業、製造業、小売業、サービス業などの事業などを通して生じた所得のことです。個人事業主やタレント、競馬の騎手などの所得は、この事業所得に該当します。また、医師、税理士など個人で事業を営んでいる人がその事業から得た所得も事業所得です。

不動産の貸付や山林の譲渡による所得は、事業所得ではなく原則として不動産所得や山林所得となります。

なお、個人事業主として事業をしている人やフリーランスとして仕事を請け負っている人は、必ず確定申告を行わなければなりません。

(1)事業所得と雑所得との違い

個人で仕事をしている場合には、その収入が事業所得か雑所得かで申告書の作成方法が違ってきますが、個人事業主の所得は、原則として事業所得となります。

雑所得とは、ほかの所得のいずれにも当たらない所得で公的年金や作家以外の人が受ける原稿料、印税、講演料などが該当します。

たとえば会社で働きながら副業で原稿を書く場合には、「雑所得」となります。

また、事業所得を算出するための収入には、事業そのものから生じる収入だけでなく、従業員に貸し付けた金銭の利息や、空き箱や鉄くずなどの売却収入といった、事業から付随的に生じる収入も含まれます。この時事業所得の金額は、他の所得と合算されて、総所得金額となり総合課税されます。

(2)事業所得の金額と必要経費

事業所得の金額は、その年における総収入金額から必要経費、青色申告特別控除(※該当する場合)を差し引いて計算します。

| 事業所得の金額=総収入金額-必要経費+(青色申告特別控除※該当する場合) |

|---|

収入金額は、それぞれの商品やサービスを提供した対価として受け取る金額を基準とします。計上する時期については、引き渡しや提供が完了した時点が基準です(※後述)。

必要経費とは、収入を得るためにかかった支出のことをいいます。

必要経費は、業種によってさまざまですが、どの業種にも共通した経費としては、交通費や事務用品費、通信費などがあります。

固定資産税や火災保険料、地代家賃なども必要経費となります。

つまり、1年間に得た収入から必要経費などを差し引いた金額に対して所得税がかかるので、できるだけ必要経費を計上して所得金額を抑えることができれば、課される税額も少なくて済みます。

(3)事業所得で経費にできる「家事関連費」とは

家事関連費とは、事業用の支出とプライベート用の支出が混在した費用です。

たとえば、自宅の一部を仕事に使用している「自宅兼事務所」や「自宅店舗」の場合には、家賃、水道光熱費、通信費などの家事関連費が発生します。

家事関連費には、プライベート用の支出が含まれているため全額を必要経費とすることはできません。

一定の基準で事業用の部分とプライベート用の部分に按分して、事業に該当する金額だけを必要経費として計上します。

按分基準としては、家賃の場合には使用している床面積、電話代であれば、使用回数や通話時間などが目安になります。

後日、税務署で「必要経費ではない」と否認されないためにも、合理的な説明ができるように裏付けとなる資料などを準備しておきましょう。

(4)減価償却資産は一度に経費にできない

経費の計上で注意が必要なのが、営業に使う車両や高額な事務機器などの処理です。

これらの資産は何年かにわたって使い続けるので購入した年に全額を費用として計上することができず、減価償却費として、その資産の耐用年数に応じて数年にわたって計上します。

耐用年数とは、何年かけて計上するか資産の種類によって決められています。

なお、取得価額が10万円未満、または使用可能期間は1年未満の減価償却資産は、使用を開始した年に「消耗品費」として取得価額の全額を経費として計上することができます。

また、中小企業者等については特例が設けられていて、取得価額が30万円未満である減価償却資産を令和6年3月31日までの間に取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を損金の額に算入することができます。

なお、この少額減価償却資産の特例には、年間の限度額が規定されています。

少額減価償却資産の特例を適用できるのは、1年間で、取得価額の合計300万円までとされており、それを超える分については適用することができません。

引用:国税庁「中小企業者等の少額減価償却資産の取得価額の損金算入の特例[令和3年9月1日現在法令等]」

減価償却の計算方法は、定率法と定額法がありますが、確定申告においては「定額法」が原則となっています。

「定額法」の計算方法は簡単で取得価額を耐用年数で割って、毎年決まった金額を費用計上するものです。

一方、「定率法」は償却費の額が初めの年ほど多く、年とともに減少するのが特徴です。資産を購入した年に高い割合で費用計上して所得を圧縮したい時には、「定率法」の方が、メリットがあります。この「定率法」を選択する場合には、事前に税務署への届け出が必要で、届出をしていない場合には「定額法」で減価償却することになります。

(5)事業所得の収入計上時期は?

事業所得の収入計上時期は、下記のとおり、取引の区分によって異なります。

| 区分 | 収入の時期 |

|---|---|

| 棚卸資産の販売 (仕入れた商品や自分で作った製品(棚卸資産)を販売する事業を行っている場合など) |

引渡があった日 |

| 棚卸資産の試用販売 | 相手が購入の意思を表示した日 |

| 棚卸資産の委託販売 | 受託者が委託品を販売した日 |

| 物の引き渡しを要する請負契約 | 完成して全部を引き渡した日 (業務の進行状況ごとに代金を支払う、といったような特約を結んでいる場合は、その代金の引き渡しがあった日に収入を計上できる) |

| 物の引き渡しを要しない請負契約 | 役務の提供が完了した日 |

| 人的役務の提供(請負を除く) | 人的役務の提供が完了した日 |

| 資産の貸付による賃貸料 | その年の末日 |

| 金銭の貸付による利息または手形の割引料 | その年の末日 |

(6)売上原価は、期末の棚卸資産を差し引く

商品や製品、原材料などのことを「棚卸資産」といいます。仕入れたもののうち、必要経費として計上できるのは売上原価だけですが、この売上原価は、仕入金額から期末に残っている棚卸資産を差し引いて計算する必要があります。

したがって、実地棚卸を行い、棚卸資産の数量を把握することが必要になります。

(7)事業所得の所得税を計算してみよう

事業所得の所得税は、収入から必要経費等を差し引き、さらに所得控除を差し引いた額に課税されます。所得税の税率は、分離課税に対するものを除くと、課税所得の金額が多ければ多いほど課せられる税率が高くなり、5%から45%まで7段階に区分されています。

| 課税される所得金額(A) | 税率(B) | 控除額(C) | 税額(A)×(B)-(C) |

|---|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 | (A)×5%-0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 | (A)×10%-97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 | (A)×20%-427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 | (A)×23%-636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 | (A)×33%-1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 | (A)×40%-2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 | (A)×45%-4,796,000円 |

|

① 課税総所得金額(A)×税率(B)―控除額(C)=基準所得税額 ② 基準所得税額×2.1%=復興特別所得税額 ③ ①+②=所得税および復興特別所得税の額 |

平成25年の所得から、個人には復興特別所得税が課せられていて、従来の所得税額に復興特別所得税をプラスした額を納税する義務があります。

たとえば、所得税額が10万円の場合には、復興税はその2.1%にあたる2,100円となりますので、所得税と合わせて102,100円を納税することになります。

所得税と復興特別所得税を計算したら、最後に税額控除に該当するものがあるか確認します。

税額控除とは、納税額からさらに直接差し引ける控除で、節税効果は絶大です。

税額控除としては、住宅ローン控除や政党等寄附金特別控除などがあります。

「そもそも「控除」って何?節税になる所得控除、税額控除とは」を読む

(8)事業所得には「青色申告」がおすすめ!

個人事業主やフリーランスは、必ず確定申告を行わなければなりません。

確定申告には青色申告と白色申告がありますが、青色申告者には、税法上さまざまな特典が設けられています。

なかでも最大のメリットが「青色申告特別控除」です。

この控除を受けるためには、複式簿記形式で帳簿を作成し貸借対照表などを完成させて確定申告をしなければなりませんが、それで65万円の控除(令和2年度分より、e-Tax による申告(電子申告)又は電子帳簿保存が要件追加)が認められます。一方、白色申告では、10万円の控除しか受けることができません。

また、従業員として働いた家族への支払いは通常経費と認められませんが、青色申告であれば、支払った給与額をそのまま必要経費とすることができます(一定の要件あり)。さらに、30万円未満の固定資産を一度に経費化できるというのも、青色申告の特典です。

引用:国税庁「令和2年分の所得税確定申告から青色申告特別控除額・基礎控除額が変わります!!」

|

青色申告を選択するためには、税務署に「所得税の青色申告承認申請書」を提出しなければならず複式簿記で帳簿を作成する必要がありますが、「クラウド会計ソフト freee会計」を活用すればそれほど手間はかかりません。 銀行やクレジットカードと連携させれば、明細が自動で反映されるので、経理作業をほぼ自動化させることができます。難しい簿記の知識も、ほとんど必要ありません。 青色申告は、ここでご紹介した以外にもさまざまなメリットがあり、その数は50以上ともいわれています。ぜひ青色申告にチャレンジしてみましょう。 |

事業所得の確定申告

事業所得の確定申告は、収入と必要経費を計算し、確定申告書を作成して税務署に提出する必要があります。

(1)支払元から発行された支払調書をまとめる

まず1年間の収入をまとめるために、支払調書をまとめる必要があります。

支払調書とは、1人あたり1年間に5万円以上の報酬を支払った支払元に発行が義務付けられています。

収入や売上から源泉徴収税が差し引かれている時には、その証明として必ず支払調書を作成する必要があります。

支払調書がない場合には、こちらから支払元に確認しましょう。

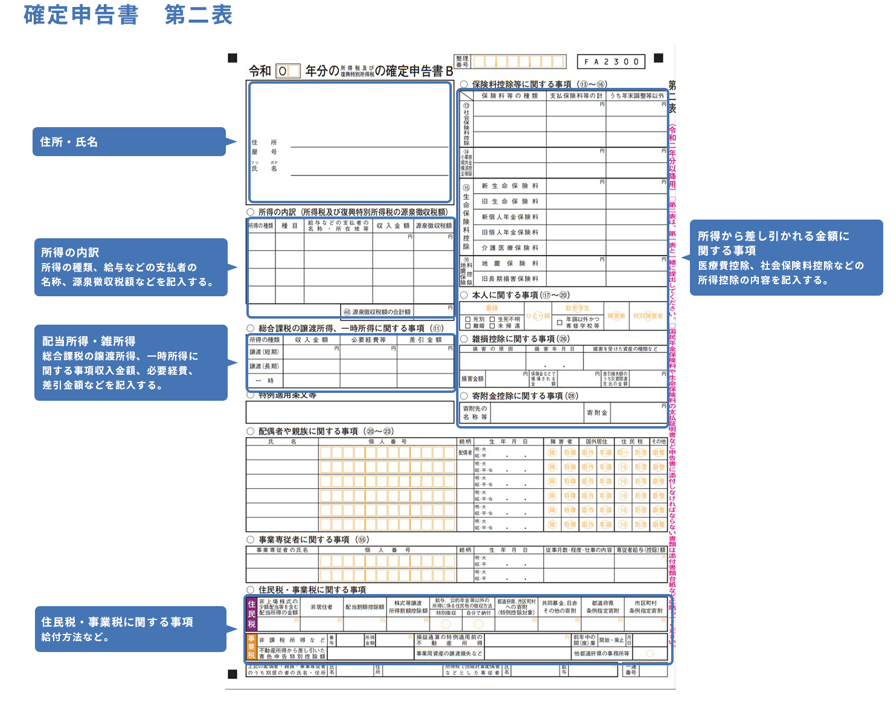

(2)「所得の内訳書」を作成する

支払元の数が多い場合には、税務署から個別に「所得の内訳書」の作成が求められることもあります。

支払元の数が少ない時には、「所得の内訳書」の作成は必要ありません。その場合は「申告書B」の第二表にある「所得の内訳(源泉徴収税額)」に記入しましょう。

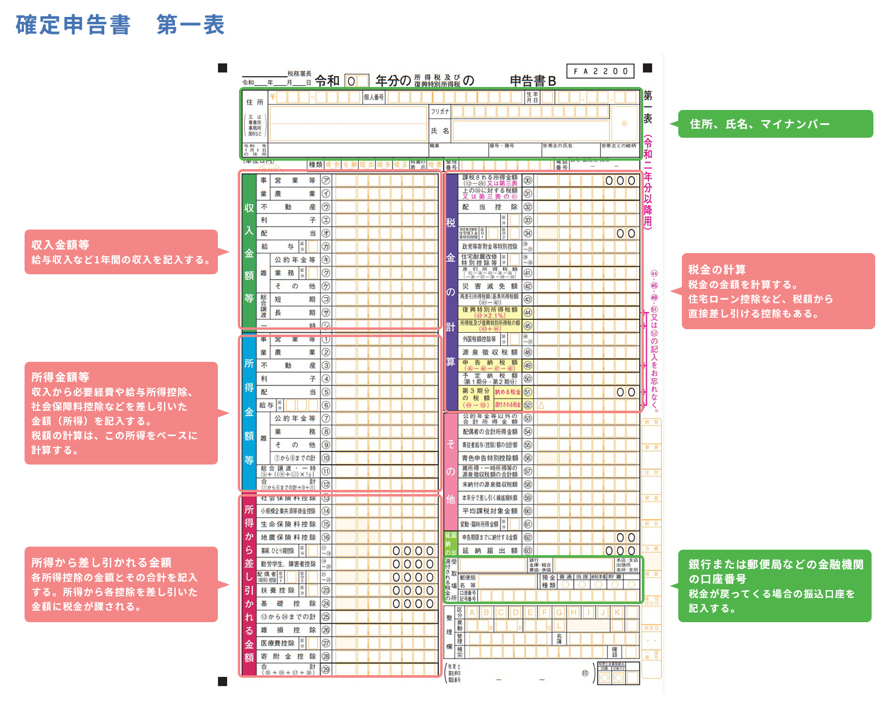

(3)確定申告書の第一表・第二表を記入する

確定申告書の第一表、第二表は、確定申告をする全員が記入し提出します。第三表は山林所得や不動産、株などの譲渡益がある場合に使用します。

第四表は、過去3年以内の赤字を今年の所得金額から相殺する時に使用します。

また、確定申告には、AとBの2種類がありましたが、2023年(2022年分)から、確定申告書Aは廃止となり、確定申告書Bに一本化されました。

申告書は、第二表から作成を始めて第一表の作成へと移ります。

|

詳しい作成方法については、以下の記事で詳しくご紹介していますので、あわせてご覧ください。

▶ 確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

(4)赤字を出してしまった時も青色申告がお得

赤字を出してしまった場合、青色申告であれば、その赤字を翌年以降に持ち越すことができます。その際には、申告書の第四表も作成して提出する必要があります。

赤字の年は所得税を支払わないで済みますが、繰越控除をしておけば、翌年以降の黒字からも繰り越している赤字を差し引くことができるので、結果的に節税になります。

|

(5)消費税の納税義務が発生したら

基準期間となる2年前の消費税の対象となる売上が1,000万円を超えている場合には、今年の売上に対する消費税の納付義務が生じます。このように消費税の納付義務がある事業者を「消費税の課税事業者」といいます。

税法上は、「課税期間の基準期間における課税売上高が1,000万円を超える事業者」が「課税事業者」となります。この課税期間は1月1日から12月31日の1年間で、たとえば平成30年の確定申告をする事業者の場合には、基準期間は平成28年となります。その間の課税売上高が1,000万円を超えていると、その2年後には課税事業者となります。

消費税の計算方法は、本則課税と簡易課税があり、また消費税が10%に増税され複数の税率を使用する場合がありますので、注意が必要です。

不明点等ある場合には、早めに税理士に相談しましょう。

事業所得のよくあるQ&A

事業所得については、「事業所得か、一時所得か」、「収入の計上時期はいつか」など、疑問点や不明点を持つ人もいます。そこでここでは、事業所得についてよくあるご質問をご紹介します。

(1)解約手当金は事業所得?一時所得?

--「中小企業倒産防止共済契約に掛金を納付していましたが、共済契約を解約して解約手当金を受け取りました。解約手当金は、10年間納付した掛金の解約金ですが、一時所得でしょうか。事業所得でしょうか。」

→ 中小企業倒産防止共済契約の解約手当金は、事業所得です。

解約手当金は、事業所得の金額を計算するうえで、必要経費に算入した掛金に係るものですから、一時所得ではなく事業所得の金額を計算するうえで総収入金額に算入することになります。

(2)弁護士報酬の収入時期はいつ?

--「弁護士業務のうち、訴訟事件は長期間を要します。所得金額を計算する場合、着手金や成功報酬の収入を確定する時期は、訴訟事件が完了した日でしょうか。」

→ 原則として、その仕事が完了した日です。しかし訴訟事件は完結までに数年間かかることもありますので、事業所得の計算上、その収入金額は現実に受領した金額だけでなく、実際に請求しうる状態になった金額についても、総収入金額に含めることになっています。たとえば、毎月の顧問料はその支払日、着手金などを受けとった時には、受け取った日に計上します。ただし成功報酬など、一定の事実が収入の要件となる場合には、その要件を満たした日に計上します。

まとめ

以上、事業所得の概要や税額の計算方法、確定申告の方法などについてご紹介しました。

事業所得の税金を減らすためには、必要経費をもれなく計上すること、所得控除、税額控除をもれなく適用することが必要ですが、これらの計算は複雑でミスが多いので、十分な注意が必要です。計算ミスがあると、税金を納め過ぎてしまったり、逆に納税額が不足して税務署に指摘されたりすることがあります。

もれなく必要経費を計上し所得税を節税するためにも、あらかじめ税理士に確認することをおすすめします。

事業所得について相談できる税理士をさがす

freee税理士検索では、数多くの事務所の中から事業所得の経理業務や、事業所得の確定申告、節税対策などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

個人で事業を行っている人などが得る収入は「事業所得」に区分され、必要経費を差し引いて課税される金額を求めます。したがって、1年間にかかった経費をもれなく計上することが、節税の第一歩となります。

また、所得控除や税額控除の適用をもれなく受けることも大切です。税金の計算の段階で控除できる所得控除や、所得税額計算後に直接税金から差し引くことができる税額控除については、かならず確認をするようにしましょう。

そのほか、個人事業主は小規模企業共済制度に加入すれば、最高84万円を限度として、掛金の全額を控除することができますし、配偶者や子どもなど生計を一つにする者への給与について家族が専従者として一定の要件を満たせば、所得税の税額を低くすることができます(ただし、配偶者(特別)控除、扶養控除は受けられなくなります)。

個人事業主の節税対策は、このようにたくさんありますが、節税に関する知識がないばかりに税金を納め過ぎているケースもあります。

アトラス総合事務所は、個人事業主の皆様の確定申告や経理の自計化、節税対策、法人成りのご相談など、幅広いサポートをご提供しております。「常にお客様のために最善を尽くす」をモットーに、個人事業主の皆様が、事業を継続させ、成功するための支援を行います。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

クラウド会計ソフト freee会計