個人事業主の青色申告決算書とは(収支内訳書との違い)

公開日:2019年12月25日

最終更新日:2024年01月30日

目次

この記事のポイント

- 青色申告決算書とは、確定申告を青色申告で行う際に必要となる書類。

- 白色申告の時に必要となるのは、「収支内訳書」。

- 青色申告の方がさまざまな税制上の特典があり、税負担を軽減させることができる。

個人事業主は、基本的に確定申告をしなければなりません。

確定申告とは所得税を納めるために必要な手続きで、個人事業主の場合は、サラリーマンと違って自分で税額を計算して納税手続きを行います。

確定申告には青色申告と白色申告がありますが、青色申告決算書とは、青色申告を行なう時に確定申告書と一緒に提出をする書類です。

青色申告決算書の豆知識

青色申告決算書とは、青色申告をする場合に確定申告書とともに提出するものです。白色申告をする場合には青色申告決算書ではなく収支内訳書を提出します。

青色申告決算書や収支内訳書では、総収入金額から経費を差し引いた金額を所得金額として記入します。

個人事業主が自宅を仕事場として利用している場合には、家賃、水道光熱費、通信費、自動車関連費などの一部を経費として計上することができますので節税につながります(家事按分といいます)。

青色申告は、青色申告特別控除が認められたり家族への給与を経費にできたりといった多くのメリットがありますので、個人事業主やフリーランスの人の確定申告は、ぜひ青色申告で行いましょう。

個人事業主やフリーランスの節税対策としては、青色申告のほかにも、小規模企業共済や経営セーフティ共済への加入もおすすめです。また、確定申告では所得控除や税額控除を活用することも大切です。

また、事業が成長して所得が増えてきたら、会社をつくった方が節税につながることもあります。

個人事業主として節税対策をした方がよいのか、会社を設立した方がメリットが大きいのか判断が難しい場合には、税理士に相談して税額シミュレーションをしてもらってはいかがでしょうか。

青色申告決算書とは

青色申告決算書とは、確定申告を青色申告で行う際に必要となる書類です。

開業届を提出している個人事業主が確定申告をする際には、青色申告と白色申告のどちらかを選択することができます。

青色申告とは

事業を行っている人であれば、できるだけ収入を多くして納める税金は少なくしたいと思うのは当然です。納める税金を少なくする節税対策の第一歩が「青色申告」です。

青色申告の場合、白色申告では認められない支出を必要経費とすることができるなど、さまざまな特典があります。

青色申告のメリットはたくさんあり、細かいものも含めれば50以上あると言われていますので、確定申告は断然青色申告で行うのがオススメです。

(1)青色申告決算書と収支内訳書との違い

前述したとおり、確定申告には青色申告と白色申告がありますが、青色申告の時に必要となるのが「青色申告決算書」で、白色申告の時に必要となるのが「収支内訳書」です。

どちらも収入や売上原価、経費の内訳などを記載するものですが、収支内訳書は青色申告決算書と比較すると、記載する項目も少なく簡単に作成することができます。

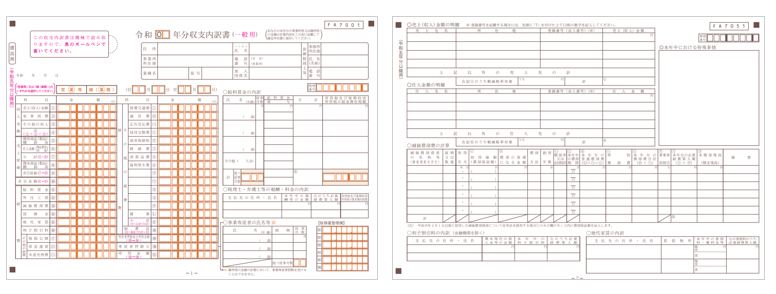

収支内訳書

※収支内訳書は、令和5年分からインボイス制度開始に伴い、登録番号の記入欄が新たに設けられ、全体のレイアウトが変更されます。 |

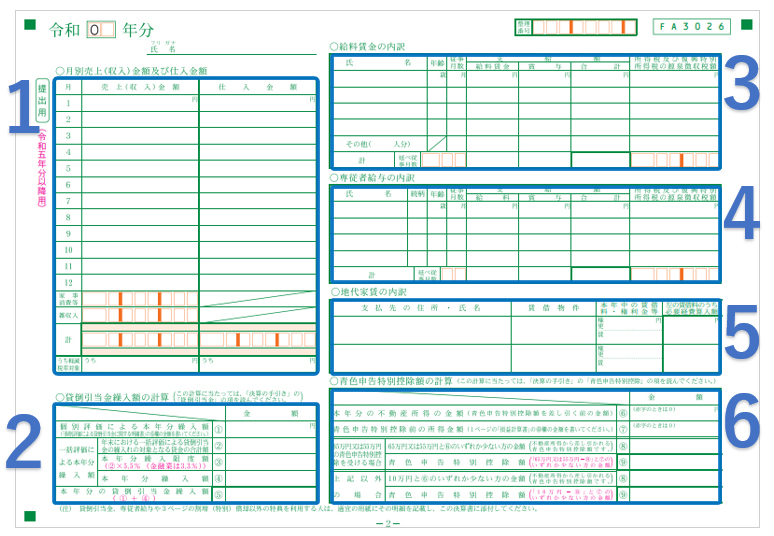

青色申告決算書

※青色申告決算書は、令和5年分から3ページ目にあった「地代家賃の内訳」が2ページ目に移動し、3ページ目には「売上(収入)金額の明細」と「仕入金額の明細」という記入欄が増え、主要取引名の名前や取引額を記入することになります。 |

(2)青色申告決算書の入手方法

青色申告決算書は、その年度の11月~12月上旬ころ、確定申告書は1月中旬頃に税務署から郵送されてきますが、税務署で入手することもできますし国税庁のホームページからダウンロードすることもできます。

個人事業主は事業所得なので「一般用」を使用します。

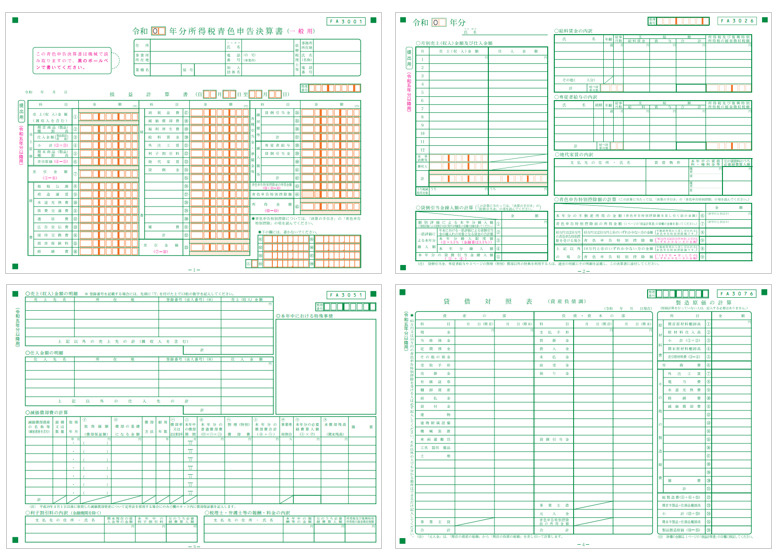

(3)青色申告決算書は4ページある

青色申告決算書は4ページ構成になっています。

1ページ目は損益計算書、2ページ目、3ページ目が損益計算書の内訳、4ページ目は貸借対照表です。

損益計算書には、収入、経費、利益の3つが記載されています。この1年間、収入を得るために、何にどれくらいの経費を使って、どれくらいの利益(または損失)を生み出したかが分かる構成になっていて、個人事業の1年間の成績表のようなものです。

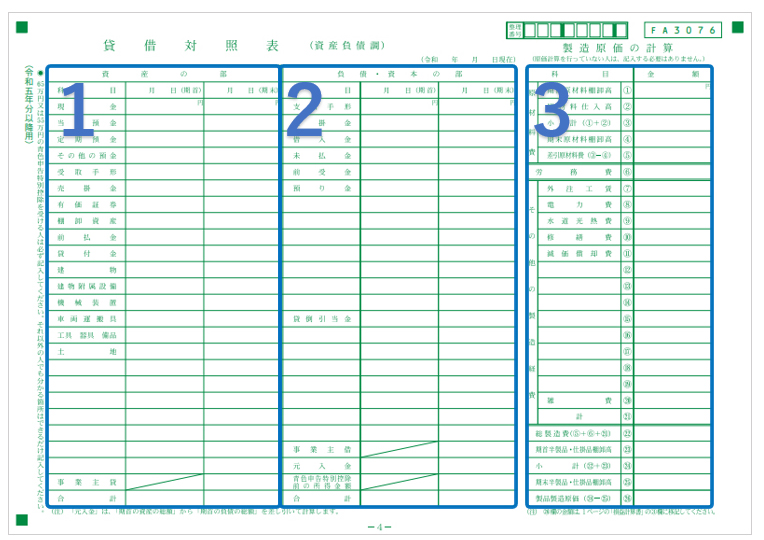

4ページ目の貸借対照表は、決算時点の財政状況をあらわす書類です。どのようにお金を調達したのか(負債、資本)、そしてその資金で行われた事業活動の結果が分かるようになっています。期首(年の初め)と期末(年の終わり)の金額も記載されていますので、その変化を把握することもできます。

(4)会計ソフトなら自動作成できる

青色申告の方が、さまざまな税制上の特典があり、これらの特典を常時に利用すれば、かなり税負担を軽減させることができます。

したがって、個人事業主など毎年継続して確定申告を行なう人は青色申告をした方が、節税対策になります。

青色申告では、複式簿記形式で帳簿を作成し、青色申告決算書を完成させて確定申告をしなければなりませんが、「クラウド会計ソフト freee会計」を使えば難解な複式簿記の帳簿作成もスムーズに行うことができます。

さらに、ネットバンキングやクレジットカードと連携させれば、日々の記帳作業はほぼ自動化させることができ、青色申告決算書や確定申告書も簡単に作成することができますので、ぜひ挑戦してみてください。

▶ クラウド会計ソフト freee会計「青色申告決算書とは」

(5)確定申告書の改正ポイント

青色申告決算書が完成したら、納める税額を計算するために確定申告書を作成します。

確定申告書についても、令和6年(令和5年分)から申告書第二表の記入欄が、一部変更される予定です。

1つ目の変更点は、「配偶者や親族に関する事項」の「国外住居」の記入欄です。これは、令和5年から海外の親族に関する扶養の条件が厳しくなったためです。

2つ目の変更点は、住民税の「特定配当等・特定株式等譲渡所得の全部の申告不要」の記入欄がなくなりました。

提出期限は原則として2月16日から3月15日(土日の関係で、1~2日ずれる場合があります)です。提出が1日でも遅れると、青色申告特別控除額が減ってしまいますので、注意しましょう。

青色申告決算書の記載ポイント

青色申告決算書は、4ページで構成されています。

すべての欄に記載する必要はなく、当てはまる部分だけ書けばよいことになっています。

2ページ目、3ページ目から書き始め、その作成が終わったら1ページ目の損益計算書に転記し、最後に4ページ目の貸借対照表に進むと、記載しやすいです。

なお、ここでは国税庁の「令和5年分の所得税等の確定申告書(案)」をもとに解説をしていますが、この案は今後変更する場合があります。

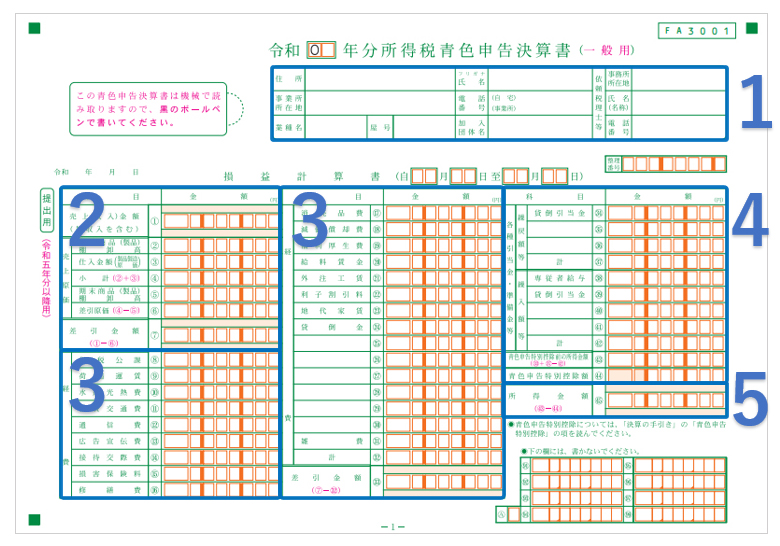

(1)青色申告決算書①「損益計算書」

青色申告決算書1ページ目「損益計算書」 1ページは損益計算書です。 1年間の所得金額の集計のための一覧表です。 売上高(本業で獲得した収益)、経費などが分かるようになっています。 ①事業者の住所、氏名、連絡先など ②売上金額・売上原価 ③経費 ④各種引当金・準備金等 ⑤青色申告特別控除額 |

(2)青色申告決算書②「月ごとの売上・仕入など」

青色申告決算書2ページ目「損益計算書の内訳(売上・仕入など)」 2ページ目は、損益計算書に記載する金額のうち、「売上」「仕入」「給料賃金」「専従者給与」「青色申告特別控除」「貸倒引当金」の項目の内訳を記載します。 ① 月別売上(収入)金額及び仕入金額 ②貸倒引当金繰入額の計算 ③給与賃金の内訳 ④専従者給与の内訳 ⑤地代家賃の内訳 ⑥青色申告特別控除額の計算 |

(3)青色申告決算書③「減価償却費、地代など」

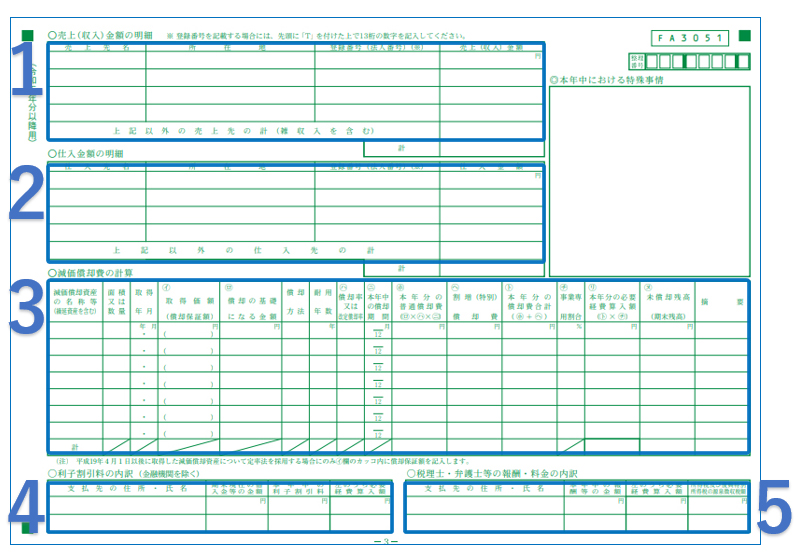

青色申告決算書3ージ目「損益計算書の内訳(減価償却費、地代など)」 3ページ目は、2ページ目と同様に損益計算書の内訳となります。 「減価償却費」「税理士報酬等」「特殊事情」の項目の内訳を記載します。 ①売上(収入)金額の明細 ②仕入金額の明細 ③減価償却費の計算 ④利子割引料の内訳 ⑤税理士・弁護士等の報酬・料金の内訳 |

(4)青色申告決算書④「貸借対照表」

青色申告決算書4ージ目「貸借対照表」 4ページ目は、貸借対照表です。期首(1月1日もしくは事業開始日)および期末(12月31日もしくは廃業日)の財産の内訳を記載します。 ①資産の部 ②負債・資本の部 「資産の部」(左側)と「負債・資本の部」(右側)の合計は必ず一致させます。 ③製造原価の計算 |

まとめ

以上、青色申告決算書についてご紹介しました。

青色申告決算書は、1年間の収支をとりまとめ、償却資産の耐用年数を確認しなければならないなど、面倒な作業が多くありますが、「クラウド会計ソフト freee会計」なら、面倒な1年分の経費の入力も、銀行口座やクレジットカードを同期すれば自動で入力できるうえに、青色申告決算書もほぼ自動で作成することができます。不明点等は、コーディネーターによる「税理士紹介サービス」を活用して、税理士に相談することもできます。

法人成りで節税できる?

事業が成長して売上も利益も伸びてきたら、会社を設立した方が節税効果が高くなります。

まずは、税率の違いです。

個人事業主の所得税は、課税される利益が多くなるほど税率が高くなります。

一方、会社の所得に対して課税される法人税は、基本的に定率の税率を採用しています。

具体的には、株式会社などの普通法人は、所得に対して23.2%(資本金が1億円以下の中小法人は、年間800万円の所得部分については15%)となっています。

また、個人事業主は収入から必要経費を差し引いた金額が事業所得となり、この事業所得から青色申告特別控除(最大65万円)を差し引いて、課税所得を計算します。

一方、法人成りをして会社を設立した場合、個人事業主は社長となり会社から給与を受け取ることになります。

つまり、個人事業主が1人会社を設立することで、個人事業主の所得は「会社の所得」と「給与所得(社長の役員報酬分)」の2つの課税単位に分かれることになります。

たとえば、個人事業で収入が1,000万円、必要経費が400万円、所得が600万円のケースでは、所得税、住民税、事業税の合計で納税額は約120万円です。

一方、会社を設立して収入が1,000万円、必要経費が400万円、役員報酬が600万円のケースでは、法人税等と社長個人の給与の税金を合わせて約82万円です。

つまり、会社を設立した方が「120万円-82万円=38万円」も税金が少なくなるわけです。

個人事業のままでいくか、会社を設立した方が良いかは、個々の事情によります。税金面で見た場合には、おおよその目安としては個人事業の所得金額が400万円前後になったら、会社設立を視野に入れ税理士に相談することをおすすめします。

個人と法人の税額をシミュレーションで比較!

会社設立を自分でかんたんにするならfreee会社設立

青色申告決算書について相談する

freee税理士検索では数多くの事務所の中から、青色申告決算書の作成について相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。

税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 青色申告について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

個人事業主の所得税は、1年間の利益を確定してから税務署に申告します。つまり、自分で税額を計算して確定して税務署に申告し、納税しなければなりません。個人事業主の確定申告には、白色申告と青色申告があり、青色申告では、複式簿記で帳簿づけを行い、青色申告決算書を作成する必要がありますが、青色申告の方が節税につながる特例が多く設けられているので、ぜひ青色申告を選択しましょう。

青色申告は、白色申告よりある程度の手間はかかりますが、その手間をはるかに上回るメリットが、青色申告にはあります。

さらに「クラウド会計ソフト freee会計」を活用すれば、白色申告も青色申告も手間はそれほど変わらなくなります。またクラウド会計ソフト freee会計では、税理士と同時に同じデータを見ながら打ち合わせすることができますので、問題があればすぐに指摘してもらうこともできますし、タイムリーな節税対策の提案を受けることも可能となります。

アトラス総合事務所は、「常にお客様のために最善を尽くす」をモットーに、個人事業主の皆様の確定申告はもちろん、会計ソフトの導入支援から活用、経理の自計化、節税対策、融資のご相談など幅広くサポートを行っております。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

- ・役員の任期とは?任期満了時の退任・再任の手続きは?

- ・現物出資|金銭出資との違いは?会計処理のポイントは?

- ・独立開業!資金や準備、支援制度を解説

- ・会社設立・開業時に税務署に申請する届出一覧

- ・退職所得とは?退職金の税金は?確定申告は必要?