会社設立・開業時に税務署に申請する届出一覧

公開日:2019年04月13日

最終更新日:2023年10月17日

目次

この記事のポイント

- 会社設立後は、税務署、都道府県税事務所、役所に各種書類を提出しなければならない。

- それぞれの提出期限は、期限が決まっているので注意が必要。

- 提出が義務づけられていなくても、提出する方がよい書類もある。

会社の設立後には、様々な届出を税務署や都道府県税事務所、役所などに提出しなければなりません。これらの書類のなかには法律で提出が義務づけられている届出書も多く、提出期限が決まっているものもあります。また、提出が義務づけられていないものの、提出した方が節税になることもあります。

会社設立を自分でかんたんにするならfreee会社設立

会社設立後に提出する主な届出

会社の設立登記が完了したら、税務署や都道府県税事務所などにさまざまな届出を提出する必要があります。法律で義務付けられているものもありますし、特典を受けるために申請するものなどがあります。どの書類を提出するかは、会社によって異なります。

| 提出先 | 届出書名 | 提出期限 |

|---|---|---|

| 税務署 | 法人設立届出書 | 設立の日から2カ月以内 |

| 青色申告の承認申請書 | 会社を設立してから3カ月を経過した日か、最初の事業年度末日のうち、いずれか早い日の前日まで | |

| 給与支払事務所等の開設届出書 | 給与等の支払い事務を取り扱う事務所等を開設してから1カ月以内 | |

| 源泉所得税の納期の特例の承認に関する申請書 | 規定なし | |

| 棚卸資産の評価方法の届出書 | 確定申告書の提出期限 | |

| 減価償却資産の償却方法の届出書 | 確定申告書の提出期限 | |

| 都道府県税事務所 | 法人設立届出書 | 都道府県によって異なる(東京都は15日以内) |

| 市町村の役所(東京23区はなし) | 法人設立届出書 | 市町村によって異なる |

なお、株式会社の設立手続きと流れについては以下の記事でまとめていますので併せてご覧ください。

会社の設立登記が完了したら、税務署や都道府県税事務所などにさまざまな届出を提出する必要があります。

なかでも「法人設立届出書(税務署)」「給与支払事務所等の開設届出書」「法人の設立届出書(都道府県税事務所、役所)」については、必ず提出しなければなりません。

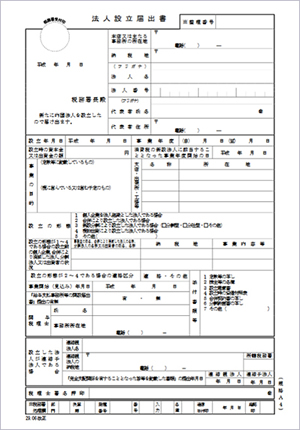

(1)法人設立届出書(税務署)

「法人設立届出書」は、日本国内の法人や協同組合等が提出しなければならない書類です。

添付書類は、定款のコピーです。

提出期限は、設立の日から2カ月以内で、提出先は所轄税務署です。

多くの税務署で(届出先の税務署でなくてもOK)、会社設立の届出書類がセットになったものが用意されています。税務署に行かず、国税庁ホームページからダウンロードすることも可能です。

※クリックすると、拡大表示&ダウンロードすることができます。 |

一般財団法人、一般社団法人で非営利型法人に該当する場合は、法人設立届出書の提出は不要ですが、収益事業を開始した場合は、「公益法人等又は人格のない社団等の収益事業開始の届出」が必要となり、定款、寄付行為、規則又は規約の写し、出資者の名簿、設立趣意書なども必要になります。

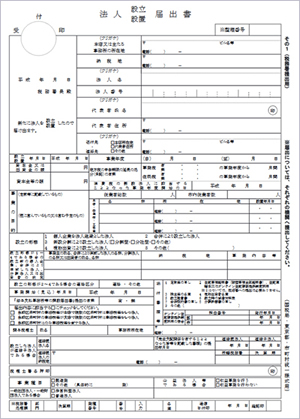

(2)法人設立届出書(都道府県税事務所)

「法人の設立届出書(地方税)」は、会社の概要を都道府県税事務所と市町村役場に報告するための書類です。

提出期限は各地で異なりますが、都税事務所の場合は設立から15日以内となっています。なお、東京23区の場合、所轄の都税事務所への届出を行えば各区役所への届出は不要です。

書類は、都道府県税事務所に直接取りに行くか、各都道府県税事務所のホームページからダウンロードすることもできます。

※東京都の場合には、税務署の窓口でも入手可能です。

法人設立届出書が複写式になっていて、税務署提出用、都税事務所提出用、市町村提出用、会社控の4枚が1度で作成できます。

※クリックすると、拡大表示&ダウンロードすることができます。 |

(3)法人設立届出書(市区町村の役所)

会社を設立したら、地方税に関する届出を、各市町村の役所でも提出しなければなりません(東京23区内は不要です)。法人設立届出書は、各市町村によってその形式は異なりますが、内容は税務署に届け出たものとほぼ同じです。

提出先は、各役所の「法人住民税課」で、設立日から1カ月以内としている市町村が多いようです。

定款のコピーと登記事項証明書のコピーの添付が必要です。

※東京都の場合には、税務署の法人設立届出書が複写式になっていて、税務署提出用、都税事務所提出用、市町村提出用、会社控の4枚が1度で作成できます。

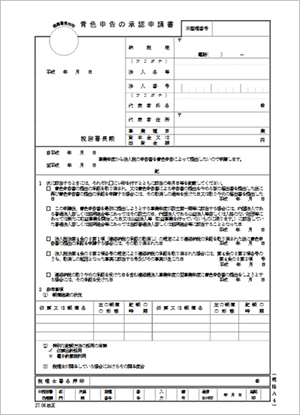

(4)青色申告の承認申請書(税務署)

会社を設立して利益が出たら、法人税を国に納めることになります。

この法人税は、自分で計算して申告書にまとめ、税務署に提出しますが、この申告には、白色申告と青色申告の2種類があります。

青色申告は白色申告と比較すると、税務上のメリットが大変大きい制度で、ほとんどの会社が青色申告を選択しています。

確定申告を青色申告で行う場合には「青色申告の承認申請書」を提出しなければなりません。提出期限は、会社を設立してから3カ月を経過した日か、最初の事業年度末日のうち、いずれか早い日の前日までです。

提出先は所轄税務署です。

※クリックすると、拡大表示&ダウンロードすることができます。 |

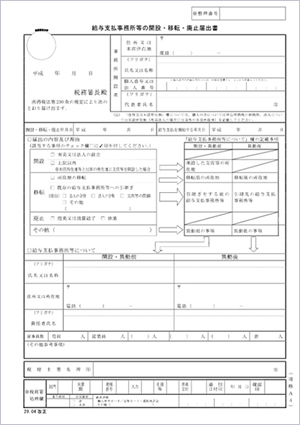

(5)給与支払事務所等の開設届出書(税務署)

社長である「自分」に給与を支払ったり、新たに従業員を雇用したりして給料を支払う場合には、1カ月以内に「給与支払事務所等の開設届出書」を提出しなければなりません。

会社を設立すると、従業員を雇っていなくても自分自身に社長として給与を支払うことになりますから、通常は給与などの支払いが発生することになります。

会社は給与や報酬などを支払う場合には、それらの総額から所得税をいったん預かり、支払い月の翌月10日に税務署に納付することになります。

給与支払事務所等の開設届出書は、このような事務手続きを行う事務所開設の旨を通知する役割を持つ届出書です。

※クリックすると、拡大表示&ダウンロードすることができます。 |

会社設立後状況に応じて税務署に提出が必要な届出

青色申告の承認を受けるとさまざまな特典を受けることができますが、そのためには「青色申告の承認申請書」を提出しなければなりません。また、棚卸資産の評価額の計算や減価償却の計算について特例の適用を受けるためには、それぞれ届出書の提出が必要となります。

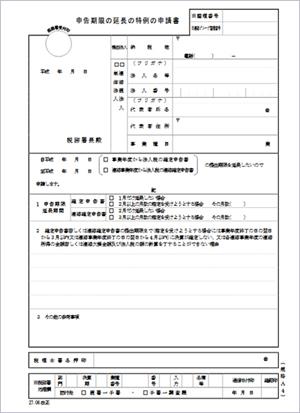

(1)源泉所得税の納期の特例の承認に関する申請書

源泉徴収した所得税、復興特別所得税は、原則として給与などを実際に支払った月の翌月10日までに納税する必要があります。したがって、給与等の支払が毎月であれば、源泉所得税等の納付も毎月行わなければなりません。

しかし、給与の支払人員が常時10人未満の源泉徴収義務者については、毎月ではなく半年分をまとめて納めることができます。源泉所得税の納期の特例の承認に関する申請書は、毎月納付しなければならない手続きを、半年に1回まとめて納付できる特例を承認してもらうための申請書です。

特例が適用されるのは、届出書を提出した月の翌月です。税務署に提出してすぐに効力が生じるわけではなく、税務署長が承認してから効力を生じますので、早めに手続きを行なうようにしましょう。

(2)棚卸資産の評価方法の届出書

商品として仕入れたものの、その期のうちに売れなかった商品(在庫)を「棚卸資産」といいます。

棚卸資産は評価方法によって所得金額が変わってきますので、評価方法を定めて選択適用することになっています。

棚卸資産の評価額は、特に提出をしなかった場合、税法で定められた計算方法(最終仕入原価法)を採用しなければなりませんが、それ以外にも、評価方法はいくつかあります。

棚卸資産の評価方法の届出書は、どの評価方法を選択するのかを届け出る書類です。

評価方法はそれぞれメリット・デメリットがあり、棚卸資産の評価額を低くすることができれば、結果として所得金額を減らし法人税を減らすことができる場合もありますので、税理士等に相談して最も有利な評価法を選択するようにしましょう。

なお、税理士に相談しない場合には、「棚卸資産の評価方法の届出書」を提出せずに、実務上最も簡単な「最終仕入原価法」にするというのも、ひとつの手です。

提出時期は、確定申告書の提出期限までで、提出先は所轄税務署です。

※クリックすると、拡大表示&ダウンロードすることができます。 |

(3)減価償却資産の償却方法の届出書

減価償却資産の償却方法も、棚卸資産の評価方法と同様、特に届出をしなかった場合、税法で定められた計算方法を採用しなければなりません。

減価償却資産の償却方法には定額法と定率法があります。

|

「定額法」: 毎年一定額(同額)を費用にしていく方法 「定率法」: |

届出をしなかった場合には、自動的に定率法になるので、この届出は提出しなくてもそれ自体は問題になりません。

定率法になると、定額法と比較して設備を導入した初年度の償却費の負担が重く赤字になることもあります。毎期一定額を均等に償却していく「定額法」の方が、自社の状況に合っていると思われる場合には、届出を提出して「定額法」を選択することも検討しましょう。

※クリックすると、拡大表示&ダウンロードすることができます。 |

(4)消費税課税事業者選択届出書

消費税の納税義務は、原則として基準期間における売上高(消費税の課税対象となる売上高)が1,000万円超になったら生じますが、基準期間のない法人のうち、その事業年度開始の日における資本金の額または出資の額が1000万円以上の法人については、その基準期間がない事業年度における納税義務は免除されません。

ただし、消費税の免税事業者でも、設備投資が多額であった場合や、輸出業者のように売上に係る消費税額より仕入に係る消費税額が多く、経常的に還付が生じる事業者については、免税事業者であっても課税事業者を選択する方が消費税の還付を受けることができます。

ただし、消費税課税事業者選択届出書を提出した場合には、原則として適用を開始した課税期間の初日から2年を経過する日の属する課税期間の初日以降でなければ、適用をやめようとする旨の届出(課税事業者選択不適用届出書)を提出することができませんので、よく検討してから届出書を提出するようにしましょう。

なお、消費税に関しては、以下のとおりさまざまな届出書があります。

|

消費税の新設法人に該当する旨の届出書 消費税の新設法人(基準期間がない事業年度の開始の日における資本金の額または出資の金額が1,000万円以上である法人)に該当することとなった場合に必要な届出書です。 消費税の特定新規設立法人に該当する旨の届出書 参照:国税庁「消費税の特定新規設立法人に該当する旨の届出手続」 消費税課税期間特例選択・変更届出書 消費税簡易課税制度選択届出書 |

(5)その他の申請書

そのほか、法人税の申告期限を延長させたい時や地方税の申告期限を延長したい時にも、申請書が必要です。

まとめ

以上、会社設立・開業時に税務署に申請する届出についてご紹介しました。

会社設立・開業時に税務署に申請しなければならない届出は数多く、また特例を受けるために必要な届出書もあります。

個々の状況に応じて、届出書を提出した方が有利となるのか否かについては、税理士に確認するようにしましょう。

会社設立について相談できる税理士をさがす

会社設立については、できれば設立前の段階から税理士に相談する方がよいでしょう。事業年度や資本金の額についても相談できるため、設立後の納税額に影響を与えることが多いからです。

また、ここでご紹介した届出書のなかには、個々の状況に応じて提出すべきか否か迷うケースも多いと思います。

freee税理士検索では、数多くの事務所の中から、会社設立時の届出書や、資本金の額などについて相談できる税理士を検索することができます。

また、コーディネーターによる「税理士紹介サービス」もあるので併せてご利用ください。税理士の報酬は事務所によって違いますので、「税理士の費用・報酬相場と顧問料まとめ」で、税理士選びの金額の参考にしていただければと思います。

\ 会社設立について相談できる税理士を検索 /

この記事の監修者:アトラス総合事務所

監修者

アトラス総合事務所

会計・税務・労務・法務の専門家集団が、会社・個人事業をトータルでサポートいたします!

会社の設立手続きには、法令で定められた手続きがあり、それぞれの要件が異なります。

また、会社設立登記後には、税務署、労働基準監督署、公共職業安定所、年金事務所など諸官庁への届け出も必要です。各書類については届出期間が決まっているもの、添付書類が必要なものなどがありますので、ミスなく効率よく行うことが大切です。

なかでもまず届出をしなければならないのが、税金関連の届出です。提出期限は、同一ではないので注意が必要です。

アトラス総合事務所では、煩わしい会社設立の手続きや書式の書き方はもちろん、具体的な書類作成の方法や注意点など、設立の準備段階から事業運営までを幅広くサポートしております。

会社設立に関する不明点、疑問点等があれば、お気軽にお問い合わせください。

- ・社会保険料控除とは?年末調整で必要な作業と計算方法を解説

- ・寄附金控除(所得控除)と寄附金特別控除(税額控除)

- ・個人事業税はいつから納める?計算方法は?仕訳方法は?

- ・発注書・注文書とは|発行する理由・作成ルール(テンプレート付き)

- ・適格請求書とは|発行事業者、登録申請書とは

- ・適格請求書発行事業者|登録申請は?メリットは?

- ・流動資産とは|貸借対照表での見方・分析方法

- ・損益計算書の勘定科目一覧

- ・委託販売のしくみ・会計処理・仕訳例をわかりやすく

- ・繰延税金資産の基礎知識|回収可能性とは?必要な仕訳は?

- ・固定資産売却益(損)とは|求め方・勘定科目

- ・相続税非課税|限度額は?相続税非課税財産とは

- ・家(マイホーム)を売却した時の税金・特例・確定申告の方法

- ・確定申告書の書き方を解説!2023年から確定申告書Aは廃止!

- ・繰延資産|意味と種類、償却方法と仕訳例【まとめ】

- ・現金過不足の処理|勘定科目や仕訳例をわかりやすく

- ・社宅を経費にして節税する方法

- ・個人の税務調査(令和2年度調査)|対象になった時の対処法と対策

- ・見積書とは|発行する理由・作成ルール(テンプレート付き)

- ・固定資産とは|流動資産との違い・減価償却の方法

- ・損金算入とは|費用との違い・要件をわかりやすく

- ・決算期・事業年度|意味は?どのように決めるべき?

- ・税金が安くなる「税額控除」|所得控除との違いは?節税効果は?

- ・個人事業主の経費|よく使う勘定科目一覧と仕訳ルール

- ・事業所得とは|雑所得との違い・税額計算・確定申告の方法まとめ

- ・一人会社の設立|手続きは?社会保険はどうすべき?

- ・確定申告が必要な対象者とは?

- ・販売促進費とは|広告宣伝費との違いとは(仕訳例付き)

- ・個人事業主の青色申告決算書とは(収支内訳書との違い)

- ・雑収入とは|仕訳例や消費税について紹介

- ・リバースチャージ方式とは|インボイスでどう変わる?

- ・流動比率|意味・計算方法・判断する際のポイント

- ・電子インボイス制度とスケジュールをわかりやすく

- ・改正電子帳簿保存法|対処法をわかりやすく解説

- ・仮想通貨(ビットコイン)にかかる税金と確定申告

- ・小規模宅地等の特例とは|要件・意味を分かりやすく

- ・免税事業者からの仕入れ|インボイス制度でどう変わるか

- ・資本金1億円以下の会社の8つのメリット

- ・税務調査とは|対象となるのはどんな会社?

- ・資本金とは?|意味・目的・税金から資本金額の決め方を徹底検証

- ・寡婦控除とは【2020年改正】|適用される要件と節税効果

- ・個人事業主のインボイス|免税事業者にとっての影響とは

- ・消費税の免税事業者|メリットは?届出は必要か

- ・株の税金|株取引でかかる税金と節税対策

- ・200%定率法とは|意味・計算方法・償却率

- ・会社を設立する時の資本金の決め方

- ・個人事業主が払う税金の種類と納税方法

- ・無形固定資産とは|のれん、ソフトウェアなどの減価償却

- ・配偶者(特別)控除が2020年改正|103万と201万の壁とは?

- ・退職所得の受給に関する申告書|提出しないと税額計算が変わる理由

- ・役員の任期とは?任期満了時の退任・再任の手続きは?

- ・現物出資|金銭出資との違いは?会計処理のポイントは?

- ・独立開業!資金や準備、支援制度を解説

- ・会社設立・開業時に税務署に申請する届出一覧

- ・退職所得とは?退職金の税金は?確定申告は必要?

会社関連の届出に関する経験談を見る

|

・インボイス制度について 「インボイス制度の記載方法について質問なのですが、インボイス制度の申請をすると消費税の課税事業者になると思うのですが、それに伴い、別途消費税の課税事業者になるための届出は必要になるのでしょうか。それとも、インボイスの登録の申請書を出すだけで、特に問題ないでしょうか。…」 |

|

・事前確定届出給与 「新設法人になります。役員報酬の決定について、定期同額給与ではなく、事前確定届出給与の支給を検討しております。新設法人でも事前確定届出給与の支給というものは可能でしょうか。…」 |

|

・役員報酬がない法人の届出書の提出について 「私は1人で法人を立ち上げ、この先数年間は従業員を雇う予定はなく、自分も役員報酬を取る予定がありません。『給与支払事務所等の開設届出書』と『源泉所得税の納期の特例の承認に関する申請書』はどちらも数年間届け出る必要はないでしょうか。…」 |